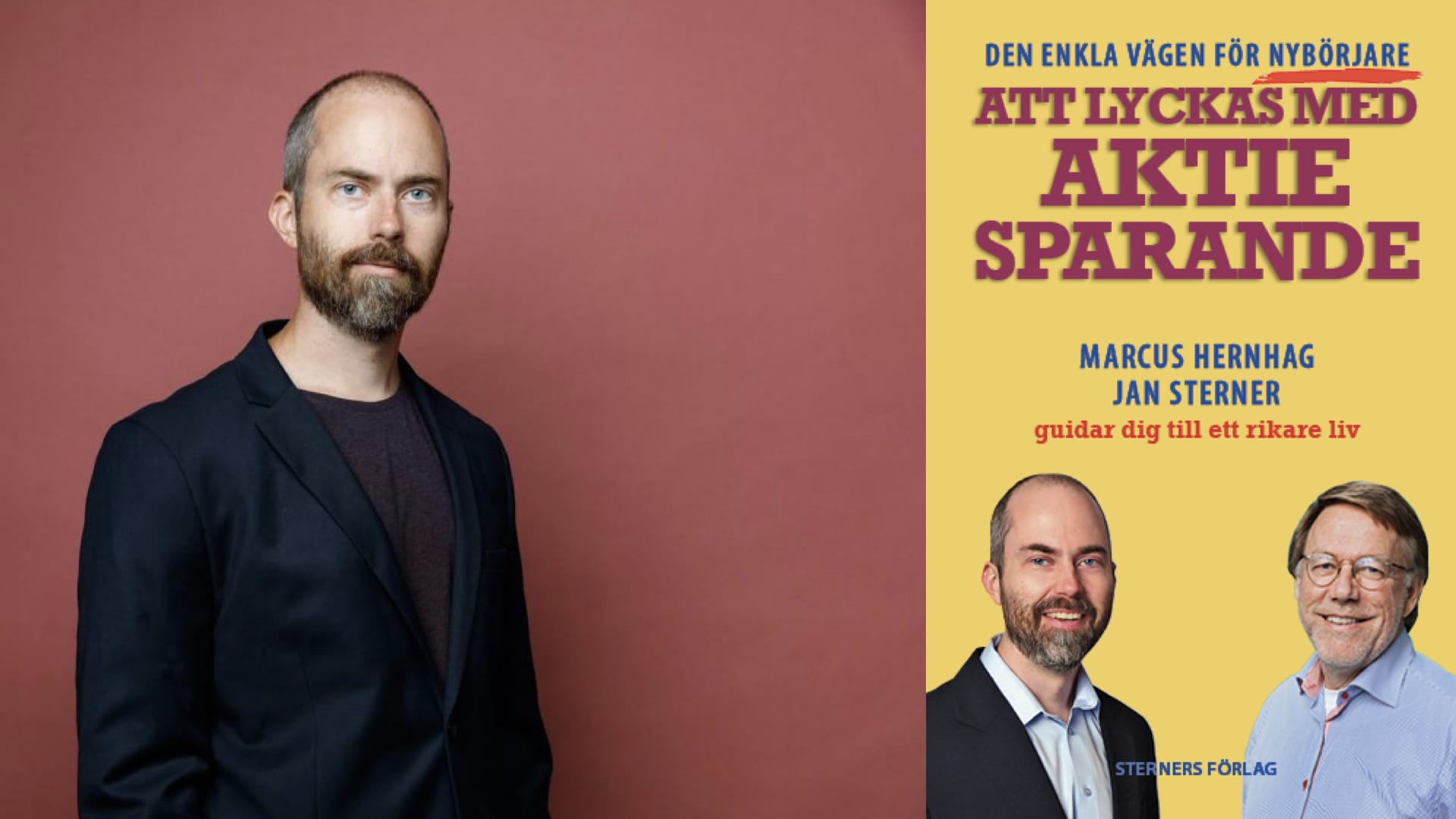

Boktävling och Börskollen-intervju med utdelningsinvesteraren och författaren Marcus Hernhag

Denna gång har vi kombinerat en matig intervju fylld med kunskap och en möjlighet att vinna ett exemplar (totalt tre tävlas ut) av Marcus senaste bok; Den enkla vägen för nybörjare – Att lyckas med aktiesparande. Marcus är ett välkänt namn i “våra” kretsar och delar med sig av sin resa, berikad av erfarenheter från såväl privat aktie- och fondsparande samt sin roll som skribent, författare, bloggare m.m. Du tar del av tävlingsreglerna och intervjun nedan!

Tävlingsregler

1) Besvara frågan; “Vilken blir stängningskursen för den populära utdelningsaktien Castellum fredagen den 15/1 kl. 17.30?” (svara med en decimal, t.ex “206,1”).

När? Ditt svar ska vara oss tillhanda senast onsdagen den 13/1 kl. 22.00.

Hur? Skriv ditt svar som en kommentar till tävlingsinlägget som vi har delat via antingen Instagram, Twitter eller Facebook (alternativt via e-post [email protected]). Endast ett svar per person.

2) Ladda gärna ner vår app Börskollen, dela och tagga gärna en vän som du tycker borde lära sig mer om aktier.

De tre vinnarna koras kort efter avslutad tävling och kommer att kontaktas kort därefter för leverans av böckerna. Om det blir fler än tre lika svar/vinnare sker slutligt urval via lottning.

Här kan du läsa mer om boken.

Intervju

Hej Marcus Hernhag. Riktigt kul att få intervjua dig. Kan du inleda med att kort berätta lite allmänt om vem du är och din bakgrund för våra läsare.

Jag är en författare och skribent som ägnat mitt yrkesliv åt att lära mig börsen och aktiesparande. Vid sidan av det är jag en 42-åring som gärna tränar styrka eller löpning. Jag har mitt uppehälle i Stockholmsområdet, men även i Spanien säsongsvis.

Låt oss spola tillbaka bandet lite, hur väcktes ditt intresse för aktier och investeringar från första början?

Hösten 1998 när börsindex föll 39 procent på tre månader för att sedan vända med kraft och bli rena IT-haussen 1999 var lärorikt.

Jag och pappa började prata aktier sommaren 1998 då han köpt lite aktier åt mig. Jag pluggade då ekonomi och har alltid gillat att spara och hålla ordning. Aktier passar mig därför bra långsiktigt, men det tog ett antal år innan jag hanterade börsens svängningar rätt. Hösten 1998 när börsindex föll 39 procent på tre månader för att sedan vända med kraft och bli rena IT-haussen 1999 var lärorikt. Periodvis lönsamt, periodvis kostsamt. Riskspridning och ta hem en del av vinsterna i kursraketer i tid var två saker jag lärde mig.

Låt oss ha ovanstående som utgångspunkt och sen sakta med säkert spola oss framåt, steg för steg. Kan du berätta lite mer om din utvecklingsresa inom börsen/investeringar, hur du gick från att vara “nyväckt” till att idag vara en avsevärt mycket mer erfaren investerare som många låter sig inspireras av? Drivkrafter? Viktiga milstolpar och “aha moments”?

Friheten och samlarglädjen är mina två inre drivkrafter. Att ha sparkapital är att ha finansiella muskler och det kan ge frihet. Aktier är ett fritidsintresse som jag jag kan leva på. Kombinationen av inre drivkrafter och en lönsam hobby är det som skapar passionen för aktieinvesteringar.

Kombinationen av inre drivkrafter och en lönsam hobby är det som skapar passionen för aktieinvesteringar.

Ett viktigt moment var när jag upptäckte hur skönt det känns att ständigt få aktieutdelningar. Ett kassaflöde rakt in i portföljen. Någon stor överavkastning blir det inte nödvändigtvis, men det har en lugnande effekt. Plus att utdelningar är enklaste sättet att ta hem vinster från börsen.

Du är ju också en tämligen välkänd författare, Privata Affärer-skribent, Twitterprofil (ca 24.000 följare) och bloggare. Vad får man som följare/läsare ta del av om man följer dig? Vad ser du själv för vinning i att vara aktiv i dessa olika kanaler (Twitter/blogg)?

Jag vill vara länken mellan den professionella världen och vanligt folk.

Med sociala medier får vi länktips, inspiration och olika tankar. Framförallt på Instragram finns det numera många som publicerar nybörjartips. Jag är en av få i landet som både regelbundet syns i etablerade medier som Privata Affärer och satsar på att finnas i flera olika sociala medier samt ha en egen sajt/blogg. Jag svarar på frågor varje dag och publicerar inlägg varje vecka. Jag vill vara länken mellan den professionella världen och vanligt folk.

Vilka är/har varit dina främsta förebilder och inspirationskällor? Har dessa förändrats avsevärt över tid och i så fall hur och varför?

Börjessons bok “Så här blev Warren Buffett världens rikaste person” inspirerade mig storligen på 00-talet. Det bekräftade saker jag började inse själv och lärde mig mycket bra aktietänk. Även Peter Lynchs bok “One up on Wall Street” och hur han resonerar kring olika typer av aktier och aktiestrategier är en favorit.

Det som förändras över tid är mina egna metoder. Kom ihåg att metod slår prognos.

Det som förändras över tid är mina egna metoder. Kom ihåg att metod slår prognos. Jag utvecklar min portfölj över tid. Nuförtiden har jag en egen sektion för tillväxtaktier, för jag upptäckte att det passade mig väldigt väl att i mitt kalkylblad öronmärka tillväxtaktierna för att särskilja dem. I praktiken har jag de flesta tillväxtaktier och fonder i pensionsdepåer. Det passar mig för det får mig att se på aktierna och de långsiktiga tillväxtförutsättningarna på ett annat sätt än i en kapitalförsäkring där jag kan ta ut kapitalet nästan direkt. Att ha olika strategier i olika depåer tror jag är bra.

Låt oss skifta fokus till din investeringsstrategi. Kan du initialt, med egna ord, relativt kort och övergripande försöka beskriva din nuvarande investeringsfilosofi och val av strategi?

I botten av mitt aktiesparande har jag utdelningsaktier. Allt från ETF:er och trygga men tråkiga aktier som amerikanska teleoperatören AT&T och preferensaktier till vanliga utdelningsaktier som Castellum. Här är majoriteten av mitt sparande och det har jag i kapitalförsäkring.

Ovanpå det har jag tillväxtsatsningar, både aktier och fonder. Det är en mindre del, men ändå av betydelse.

Låt oss fördjupa oss lite mer. Om vi tvingar dig att rangordna de fem viktigaste urvalskriterierna som ligger till grund för din analys/urval/köp samt kort motivera dessa, hur skulle den ordningen se ut? (Det viktigaste kriteriet kommer först.)

Jag zoomar alltid ut och tittar på tio års sikt för det är viktigt att se hur bolaget utvecklas över tid - skapas det per aktie allt högre vinst, utdelning och försäljning?

Bolaget ska gynnas av samhällets mångåriga trender, de så kallade megatrenderna. Bolaget ska också vara ett av de bättre i sin bransch. Aktien bör ha direktavkastning, men det är inget krav när det gäller tillväxtaktier. Stigande utdelning och/eller hög direktavkastning gillar jag också. Jag zoomar alltid ut och tittar på tio års sikt för det är viktigt att se hur bolaget utvecklas över tid - skapas det per aktie allt högre vinst, utdelning och försäljning? Hur mycket svänger bolagets siffror och kursutvecklingen över riktigt lång tid?

Hur ser din process ut och vad använder du för urvalskriterier för att på bästa vis avgöra NÄR du vill äga en specifik aktie? Dvs. vilka är dina specifika regler/parametrar för exekvering/timing (köp/sälj)?

En rekyl i en stigande kurstrend är något jag gillar. Gärna där aktien legat stilla en lång tid och sen börjar stiga lagom mycket. Fallande kurstrender kan få aktien att se billigare och billigare ut, men det kan vara en fälla för aktiemarknaden handlar nästan aldrig ner en aktie utan anledning. När exempelvis AT&T eller Telia faller länge vet vi att det finns en botten, för mobilmaster behövs i framtiden och bolagen har stora kassaflöden. Däremot i andra typer av bolag får vi se upp med kursförlorare.

En rekyl i en stigande kurstrend är något jag gillar. Gärna där aktien legat stilla en lång tid och sen börjar stiga lagom mycket.

Marcus som tecknad Simpsons-karaktär.

“Coronabörskraschen” har ju onekligen givit en möjlighet att stresstesta sin strategi, såväl det initiala fallet som den lika extremt snabba och kraftiga återhämtningen. Det vore väldigt intressant att höra dina funderingar om hur du tycker att dina strategi har klarat sig under denna period? Vilka är de främsta lärdomarna som du kommer att ta med dig? Överväger du några större förändringar framöver?

Det jag lärde mig av tidigare kriser är riskspridning mot många olika branscher och typer av bolag.

Många av mina bolag behöll eller ökade utdelningen under året så strategin klarade coronakrisen 2020. Jag har bytt ut en av 4-5 innehav mot bättre placeringar. 2020 kommer att ge mig över 80 procent av utdelningarna jag fick 2019. Det är jag nöjd med, särskilt som bland annat dollarn försvagats mot kronan. Med oförändrade valutakurser hade utvecklingen sett ännu bättre ut, även justerat för nyköp av aktier.

Det jag lärde mig av tidigare kriser är riskspridning mot många olika branscher och typer av bolag. Det gav mig stabilitet under året, vilket kändes bra. Att pandemisäkra en portfölj är inget jag gjort tidigare, men det är ett investeringskriterium nuförtiden.

Utveckling och förbättring är ju som bekant en evig strävan. Inom vilka specifika områden arbetar du just nu hårdast för att förbättras? Vilka specifika frågor “grämer” dig mest? (Du behöver givetvis inte ha de färdiga svaren på frågorna, utan syftet är snarare att väcka intressanta tankar om din utvecklingsprocess.)

Jag startade sommaren 2019 två nya små aktieportföljer, en per depå, för att kunna kolla hur det går om jag förvaltar kapital exakt som indexfonder. Både min tillväxtportfölj och min nöjesaktieportfölj utklassade Stockholmsbörsens index från sommaren 2019 till sommaren 2020, utan en enda transaktion på tolv månader. Det går att följa kursutvecklingen och avkastningen på min sajt.

En insikt som växt fram under de senaste åren och framförallt genom detta test är att om jag bara väljer rätt bolag så lönar det sig att inte göra något alls utan bara vänta.

En insikt som växt fram under de senaste åren och framförallt genom detta test är att om jag bara väljer rätt bolag så lönar det sig att inte göra något alls utan bara vänta. Jag har sålt aktier med magra resultat bara för att se om jag hade väntat i ett eller några år hade det blivit bra affärer istället. Hade jag behållit min gamla position i spelbolaget G5 hade jag haft ett mycket bättre resultat idag.

De gånger det lönat sig att sälja är när branschens och/eller bolagets framtid verkligen mörknat, som när jag sålde Fred Olsen Energi med förlust och sen såg hur aktien störtade 80 procent till och till slut gick i konkurs och avnoterades. Oljepriset föll och förstörde för oljeriggbolagen.

Lite kort om din nuvarande “väska”. Beskriv dina fem största innehav och motivera, kortfattat men ändå med fokus på din strategi/urvalskriterier, varför just dessa är dina största innehav just nu.

Reala tillgångar tror jag mycket på och det är något som jag gärna äger långsiktigt.

Största sektorn i min portfölj är infrastruktur och energi där jag har 16 procent. En orsak till det är att uppgången för mitt största innehav kanadensiska Brookfield Renewables har varit stor under de senaste åren. Ren energi och stigande utdelningar i skön kombination. Systerbolaget Brookfield Infrastructure investerar i annan sorts infrastruktur, allt från att sköta hamnar och järnvägar till datacenter. Reala tillgångar tror jag mycket på och det är något som jag gärna äger långsiktigt.

Sen har det gått direkt dåligt för mitt lilla innehav Oneok, som äger pipelines för gas plus att de gör butan och annat av naturgasen. Även kanadensiska Enbridge har haft det lite kämpigt, då råolja i deras pipelines inte varit så populär senaste året, men både de och Oneok är mest beroende av volymerna och inte priserna. Tyvärr behövs gas och olja i många år till. Finska Fortum tuggar på och känns som en stabil kassako och den dagen de fasat ut kolkraften och blir renare finns det potential.

Vid sidan av Brookfieldbolagen är skogsbolaget Stora Enso, snusfabriken Swedish Match och finska Neste mina fem största aktieinnehav. Neste utvecklar förnyelsebart bränsle, vilket känns mycket lovande för framtiden. Stora Ensos skogsköp i Mellansverige kändes också rätt när det skedde 2019. Stora kommer ursprungligen från min hemstad Falun, så det är kul att äga skog i området och att aktien återhämtat sig bra.

⇨ Tips: Kom igång med bolagsbevakning i Börskollen på 3 minuter

Vilka är dina övergripande mål med dina investeringar? Vart ser du dig själv rent utvecklingsmässigt om 5-10 år?

Det viktigaste är ändå att njuta av livet och inte arbeta för mycket.

Jag vill få ett så bra liv som möjligt och se hur långt jag kan gå karriärmässigt och kapitalmässigt. Byggarglädjen och samlarglädjen driver mig. Det viktigaste är ändå att njuta av livet och inte arbeta för mycket. Det är därför som jag försöker att förena nytta med nöje genom att tjäna pengar på min hobby, aktier. Så länge jag kan utvecklas och får variation i det jag skriver och gör lär jag hålla på i någon utsträckning.

Är det viktigt för dig att investera i sådant som du i någon mån anser bidrar till en bättre värld/framtid? (Eller i varje fall undvika det motsatta?) Varför? Motivera.

Ja, bra bolag skapar värde i samhället, för kunderna och för aktieägarna. Att vara en värdeinvesterare är på så vis mycket mer än att bara titta på låga värderingar. Den moderna “intelligent investor” tittar med andra ord på värdeskapandet i ett bredare perspektiv, vilket är något jag kom in på i min bok Den enkla vägen hitta världens bästa aktier.

Har du några bra “stalltips” till en nybörjare (person som inte har kommit lika långt i sin utvecklingsresa som du har) som ser dig som en förebild och skulle vilja förbättras som investerare?

Det viktigaste steget är det första, att du alls kommer igång.

Hitta en strategi som passar dig och låt det ta den tid som krävs för att hitta rätt. Börja gärna med investmentbolagsaktier som Investor, men anpassa sparandet om du vill och behöver. Det viktigaste steget är det första, att du alls kommer igång. Det blir annorlunda så fort du köpt en aktie, vår så kallade börspsykologi kan spela oss alla ett spratt om vi inte ser upp. Att skaffa sig erfarenheter att falla tillbaka på är därför viktigt.

Vad tror du om börsens utveckling rent generellt under de kommande 6-12 månaderna och ser du några specifika investeringstrender, sektorer eller case som du personligen kommer att lägga mer fokus på framöver?

Så länge börstrenden pekar stadigt uppåt utgår jag från att det fortsätter upp. De rekyler och ibland även större nedgångar som kommer är nästan omöjligt att tajma så det är inget jag försöker gissa. Däremot försöker jag emellanåt hantera och balansera mina portföljrisker, så att inget innehav blir för stort eller något innehav där framtiden verkligen blivit svårare får vara kvar.

En kort liten utmaning; om du bara får välja fem olika aktier idag och investeringshorisonten är tio år, vilka skulle då du välja och en kort motivering varför?

Då väljer jag investmentbolag med tillväxtprofil som VNV Global, VEF, Kinnevik och Bure plus IT-favoriten Hexagon. Det är en offensiv femma, men på tio år borde tillväxtsatsningarna löna sig väl.

Om du fritt får välja tre börsprofiler/individer som du gärna skulle vilja se i en kommande Börskollen-intervju (gärna bloggare och/eller Twitterprofiler), vilka skulle du då välja?

BitterMicke på Twitter, för han är både rolig och sparsam.

LaBull på Twitter är bra på att gräva fram små tillväxtbolag.

Fondlegenden Peter Lynch vore också kul att läsa en intervju med.

Haha, ja Peter Lynch vore ju en ära att få till en intervju med. Dom övriga två herrarna kanske dock inte är omöjliga (?) Oavsett Marcus, tack för din medverkan och ett stort lycka till med dina framtida investeringar och mål!

⇨ Tips: Du har väl inte missat Börskollens populära nyhetsbrev?

Disclaimer: Som läsare av denna artikel bör man utgå ifrån att den intervjuade personen har haft, har eller kan komma att ha ekonomiska intressen i de bolag/produkter som omnämns. Artikelns syfte är endast att inspirera till kunskap och inget av det som sägs/skrivs ska ses som någon form av investeringsrådgivning eller uppmaning till affärsbeslut av något slag. Eventuella investeringsbeslut fattas alltid självständigt av läsaren/investeraren.