Investera i Kameo fastighetslån 2026 – Så funkar det, omdöme och tips för att komma igång

Lockas du av möjligheten att investera i fastighetsprojekt via Kameo? Då är den här guiden för dig. Vi går igenom hur plattformen fungerar, vilka risker och potentiell avkastning du kan förvänta dig – och hur Kameo står sig mot andra likartade investeringsalternativ. Dessutom delar vi med oss av vårt omdöme och konkreta tips för att du ska kunna fatta ett smartare beslut – redan idag.

⭐ 3 snabba om att börja investera via Kameo

1. Hur fungerar Kameo och vad investerar jag i?

Kameo är en plattform för så kallad crowdlending där du som investerare lånar ut pengar till fastighetsutvecklare som behöver finansiering. Du investerar i specifika projekt, ofta med pant i fastigheten som säkerhet.

2. Hur mycket kan jag tjäna – och vad är risken?

Den genomsnittliga räntan på Kameos lån ligger vanligtvis mellan 5-15 % per år med ett historiskt snitt efter kreditförluster på ca 9,5 % årligen.

Det finns dock risk att du inte får tillbaka hela det investerade beloppet om låntagaren inte kan betala tillbaka – även om lån ofta är säkrade med fastighetspant och kreditförlusterna sett till hela Kameos låneportfölj har varit väldigt låga.

3. Hur kommer jag igång som investerare?

Skapa ett konto med BankID, sätt in pengar och välj sedan projekt att investera i. Minsta belopp per investering är 500 kr och det finns ingen avgift för att bli investerare – då den istället tas ut av låntagaren.

💡 Vi tycker att Kameo är en intressant plattform för investering i fastighetslån, men föredrar generellt sett istället FundingPartner för denna typ av investeringskategori – läs vår separata guide om FundingPartner.

✅ Praktisk guide: 5 enkla steg – kom igång redan idag

1. Skapa ett konto med BankID

Börja med att registrera dig på Kameos plattform genom att verifiera din identitet med BankID. Det tar bara ett par minuter och är helt kostnadsfritt. Du får sedan tillgång till alla öppna investeringsmöjligheter.

2. Sätt in pengar på ditt investeringskonto

För att kunna investera behöver du sätta in pengar via banköverföring. Minsta belopp att investera i ett enskilt projekt är 500 kr, men du väljer själv hur mycket du vill föra över och investera totalt.

3. Välj ett projekt att investera i

Bläddra bland tillgängliga lån på plattformen. Här ser du information om projektet, låntagaren, räntan, löptiden och vilken säkerhet som finns – t.ex. pant i fastigheten. Du bestämmer själv vilka projekt du vill investera i och hur mycket.

4. Följ ditt lån och få ränteutbetalningar

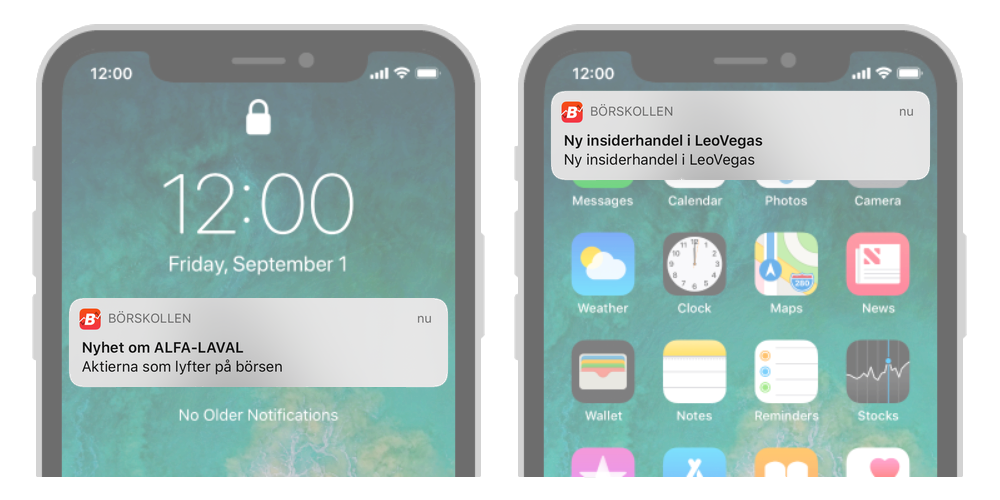

Efter att du investerat kan du följa projektets status i din portfölj. Ränta betalas normalt ut månadsvis eller vid löptidens slut, beroende på projektvillkoren. Du får också notiser om viktiga uppdateringar.

5. Återinvestera eller ta ut dina pengar

När ett lån återbetalas får du tillbaka både ränta och kapital. Du kan då välja att återinvestera pengarna i nya projekt för att få ränta på ränta-effekt – eller ta ut dem till ditt bankkonto.

💡 Vilka är Kameo och hur fungerar plattformen?

Kameo är en digital plattform där du som privatperson kan investera i lån till fastighetsprojekt. Genom så kallad crowdlending – alltså lån finansierade av många investerare – får fastighetsutvecklare tillgång till kapital, samtidigt som du får möjlighet till fast årlig ränta på din investering.

Fokus på nordiska fastighetsprojekt

Bolaget är aktivt i Sverige, Norge och Danmark och erbjuder främst lån till små och medelstora bygg- eller fastighetsutvecklingsbolag. Projekten varierar i storlek, men de flesta lån är säkrade med pant i fastigheter.

Hur ser avkastningen ut – och vad påverkar den?

Många lån hos Kameo erbjuder årlig ränta i spannet 5–15 %, vilket är högre än t.ex. sparkonton och räntefonder. Räntan du får beror på projektets risknivå, säkerhet och löptid. Ju högre risk – desto högre ränta, generellt sett.

Historiskt har Kameo genererat i snitt ca 9,5 % avkastning årligen, efter kreditförluster som har hållits låga.

Ränta betalas ut månadsvis

I regel får du räntan utbetald månadsvis, vilket ger ett trevligt kassaflöde som påminner om det för en väl strukturerad utdelningsportfölj. I vissa fall finns även möjlighet att återinvestera ränteutbetalningar för att skapa en ränta på ränta-effekt.

🔍 Jämförelse: Kameo jämfört med konkurrenter eller andra investeringar

Fastighetslån vs aktier och fonder

Till skillnad från börsen rör sig inte värdet på Kameo-investeringar i form av räntebärande lån upp och ner dagligen. Du får en fast ränta – men utan möjlighet till ytterligare kursuppgångar som är fallet med aktier eller fonder.

Det gör Kameo till ett potentiellt stabilt komplement, till en bredare portfölj med andra tillgångsslag.

Jämförelse: Liknande tjänster att känna till

Förutom Kameo finns inom samma investerarsegment även FundingPartner och Tessin.

FundingPartner:

- Norsk plattform som också erbjuder både fastighets- och företagslån.

- Lägsta investeringsbelopp: 1 000 kr.

- Har generellt höga användarbetyg och recensioner.

- Bra historik över avkastning och låga kreditförluster.

Tessin:

- Svensk aktör med start 2014, helt inriktad på fastighetsprojekt.

- Minsta investering: ofta 25 000-50 000 kr, vilket gör plattformen mindre attraktiv för småsparare.

- Har fått kritik och generellt lägre betyg från användare jämfört med konkurrenterna.

Kameo vs FundingPartner och Tessin

- Tillgänglighet: Kameo (500 kr) har lägst tröskel, följt av FundingPartner (1 000 kr), medan Tessin (från 25 000 kr) främst riktar sig till större investerare.

- Utbud: Kameo och FundingPartner erbjuder både fastighets- och företagslån med liknande avkastningsmöjligheter (ca 5-15 %), vilket ger bredare valmöjligheter än Tessin.

- Användaromdömen: Både Kameo och FundingPartner har generellt högre externa betyg och erbjuder dessutom en app, medan Tessin har klart sämst betyg och saknar app.

⚠️ Vilka risker finns med att investera i Kameo?

Kreditrisk – låntagaren kan fallera

Den största risken är att låntagaren inte kan betala tillbaka lånet. Även om många lån har säkerheter (t.ex. pant i fastighet) kan det ta tid – och ibland ge lägre återbetalning – om projektet går snett.

Låg likviditet – pengarna är bundna

När du investerar i ett projekt är pengarna låsta under hela löptiden, som kan vara allt från några månader till ett par år. Det finns ingen andrahandsmarknad för att sälja lånet i förtid.

⚖️ Fördelar och nackdelar med att investera i Kameo

Fördelar

- Fast ränta mellan 5-15 % per år – med löpande månadsvis utbetalning.

- Låg tröskel – investera från 500 kr.

- Projektinformation och säkerheter presenteras tydligt.

- Möjlighet att sprida risk genom flera projekt.

- Ingen avgift för investerare.

- Plattformen är enkel att använda och registreringen går snabbt med BankID.

- Kameo står under tillsyn av Finansinspektionen.

Nackdelar

- Ingen garanti – risk att förlora kapital (främst vid jämförelse med sparkonto).

- Pengarna binds under hela lånets löptid.

- Ingen andrahandsmarknad (låg likviditet).

- Crowdlending är ännu inte lika beprövat som börsen.

- Kräver att du själv läser på om varje projekt.

- Risknivån varierar mellan projekten – kräver diversifiering.

💡 Sammanfattning: Det viktigaste att förstå är att det finns kreditrisk – om låntagaren inte kan återbetala, riskerar du att förlora hela eller delar av investerat kapital. Till skillnad från börsen kan du inte sälja av dina investeringar i förtid, vilket gör dem mindre flexibla. Därför passar Kameo bäst som ett komplement, inte ett substitut till ett bredare sparande.

❓Våra läsare undrar också: Vanliga frågor och svar

Vad är Kameo och hur fungerar investeringarna?

Kameo är en plattform för crowdlending där du investerar i lån till fastighetsprojekt. Du väljer projekt, investerar ett belopp och får ränta enligt lånevillkoren.

Vilken ränta kan jag förvänta mig?

Räntan varierar per projekt beroende på risk, säkerhet och löptid. Kontrollera alltid varje projekts angivna ränta och villkor innan du investerar.

Vilka risker finns?

Främst kreditrisk: låntagaren kan få betalningssvårigheter. Även med säkerheter kan återbetalning ta tid eller bli lägre än investerat belopp. Likviditeten är låg under löptiden.

Vilken säkerhet har lånen?

Många lån har pant i fastighet och ibland kompletterande säkerheter. Läs säkerhetsbeskrivningen och LTV/risksignal per projekt.

Hur kommer jag igång?

Registrera dig med BankID, sätt in pengar och välj projekt. Minsta belopp per investering är i regel lågt, vilket underlättar diversifiering.

Kan jag sälja min investering i förtid?

Nej, normalt finns ingen andrahandsmarknad. Kapitalet är bundet tills lånet återbetalas enligt villkoren.

Hur beskattas ränteintäkterna?

Räntan beskattas som inkomst av kapital enligt gällande regler. Se din deklarationsöversikt och följ Skatteverkets anvisningar.

Vilka avgifter har jag som investerare?

Det är vanligt att investerare inte betalar separata avgifter på plattformen, men granska alltid projektens och plattformens villkor för eventuella kostnader.