Nordic Iron Ore ingår ett offtake-avtal om 35 mdr SEK och ett villkorat finansieringsavtal om 307 MSEK med Cargill

Nordic Iron Ore AB (publ) och Cargill International Trading Pte Ltd har ingått ett avtal enligt vilket Cargill åtar sig att köpa 25 miljoner ton höggradigt järnmalmskoncentrat från Bolagets gruva i Blötberget i Dalarna. Offtake-avtalet utgör en central del av ett strategiskt samarbete som inkluderar villkorade finansieringsåtaganden från Cargill om sammanlagt 307 MSEK[2]. Offtake-avtalet bedöms inbringa 35 mdr SEK[1] i totala intäkter under en bedömd produktionsperiod om minst 15 år.

Syftet med de avtal som idag undertecknats kommunicerades ursprungligen i en avsiktsförklaring i februari 2022. Utöver offtake-avtalet åtar sig Cargill att stegvis investera 307 MSEK[2] där inledningsvis 60 MSEK kommer att investeras i en Riktad Nyemission (definition nedan). Därefter kommer Cargill att investera sin pro rata-andel av det kapital som krävs, minus senior skuld, för konstruktionen av Blötbergets gruva, upp till maximalt 23 MUSD (motsvarande cirka 247 MSEK[2]).

Cargill har åtagit sig att investera 60 MSEK i en riktad nyemission (den ”Riktade Nyemissionen”) i samband med en företrädesemission (”Företrädesemissionen”) av stamaktier i Nordic Iron Ore till samma teckningskurs. Företrädesemissionen ska inkludera en återbetalning av utestående aktieägarlån, inklusive upplupen ränta, per juni 2023 uppgående till cirka 23 MSEK. En kapitalisering om minst 143 MSEK är planerad att genomföras under andra halvan av 2023 (”Erbjudandet”). Cargills åtagande hänförligt till kommande emissioner är avhängigt av särskilda villkor som beskrivs närmare nedan under ”Funding commitment letter”. Vidare har Cargill rätt att delta med upp till 1/3 i ej aktierelaterade finansieringar. I samband med att Funding commitment letter träder i kraft har Cargill och Nordic Iron Ores tre största nuvarande aktieägare ingått ett aktieägaravtal.

”Idag är en extraordinär dag för Nordic Iron Ore, för Ludvika Kommun och för den framtida produktionen av gröna järnmalmsprodukter och grönt stål. Det är en fantastisk framgång för teamet på Nordic Iron Ore och offtake-avtalet tillsammans med finansieringsåtagandena skapar förutsättningar för den planerade öppningen av en ny hållbar, elektrifierad och grön gruva i Blötberget under 2026. Vi har under våra förhandlingar etablerat en nära relation med Cargill och jag ser fram emot ett givande framtida samarbete. Cargill är en viktig partner som har ökat sina ansträngningar och ambitioner för Europa och Norden. Deras strategiska fokus ligger väl i linje med våra egna mål,” kommenterar Ronne Hamerslag, VD Nordic Iron Ore.

”Vi är mycket glada över att ha signerat avtalen för den strategiska investeringen i Nordic Iron Ore. Vår investering i Nordic Iron Ore i kombination med offtake-avtalet utgör ett utmärkt komplement till Cargill Metals europeiska och grön-stål strategier och en bra möjlighet för oss att öka vår närvaro inom båda dessa områden”, säger Lee Kirk, VD Cargill Metals.

Offtake-avtalet

Offtake-avtalet omfattar 25 miljoner ton järnmalmskoncentrat och innebär totala intäkter om cirka 35 miljarder SEK. De åtaganden som regleras i offtake-avtalet gäller från dess att full produktionstakt uppnås, vilket bedöms ske under 2026. Enligt avtalet åtar sig Cargill att köpa all producerad järnmalmskoncentrat, cirka 1,6 miljoner ton årligen, upp till sammanlagt 25 miljoner ton. Nordic Iron Ore och Cargill kommer att inleda förberedande tekniska marknadsaktiviteter i syfte att sälja produkten på de marknader som erbjuder bäst avkastning.

Efter det att 25 miljoner ton järnmalmskoncentrat levererats enligt villkoren i offtake-avtalet och under en period om sex månader därefter har parterna förbundit sig att efter bästa förmåga ingå ett nytt avtal som avses ersätta det nu ingångna offtake-avtalet. Om parterna inte ingår ett nytt avtal under sexmånadersperioden får Nordic Iron Ore förhandla ett nytt offtake-avtal med annan part. Innan ett sådant nytt offtake-avtal ingås har Cargill rätt att ingå det framförhandlade offtake-avtalet som nya motpart.

Nordic Iron Ore har rätt att säga upp offtake-avtalet om Cargill bryter mot sina skyldigheter att tillhandahålla finansiering enligt sitt Funding commitment letter (som beskrivs nedan).

Funding commitment letter

Cargill förbinder sig att i enlighet med vissa villkor investera totalt 307 MSEK [3] i Nordic iron Ore med en första investering om 60 MSEK i den Riktade Nyemissionen i samband med Erbjudandet. Resterande kapital ska investeras för konstruktionen av Blötbergetgruvan.

Cargills investering i den Riktade Nyemissionen är föremål för följande villkor:

- att Nordic Iron Ore utöver Cargills åtagande har erhållit teckningsåtaganden från externa investerare om lägst 60 MSEK i den Riktade Nyemissionen, eller sådant lägre belopp som parterna vid stängning av den Riktade Emissionen överenskommer ska ersättas med bindande teckningsåtaganden i Företrädesemissionen,

- att det utestående aktieägarlån, inklusive upplupen ränta, för närvarande uppgående till cirka 23 MSEK, har omvandlats till bindande teckningsåtaganden i Företrädesemissionen.

Nordic Iron Ore förbinder sig att efter bästa förmåga verka för att styrelsen beslutar att genomföra Företrädesemissionen, som ska uppgå till minst 50 MSEK. Beslut om Företrädesemissionen ska fattas inom sex veckor från det att aktierna i den Riktade Nyemissionen tilldelats och teckningskursen per aktie ska åtminstone motsvara teckningskursen i den Riktade Nyemissionen.

Utöver Cargills investering i den Riktade Nyemissionen innefattar Funding commitment letter ytterligare investeringar för färdigställandet av Blötbergets gruva (“Steg-2-investering”). Steg-2-investeringen syftar till att tillhandahålla framtida finansiellt stöd från Cargill som bland annat, givet vissa villkor, åtar sig att investera sin pro rata-andel av de kapital som krävs för att färdigställa Blötbergets gruva (minus senior skuld), upp till maximalt 23 MUSD (cirka 247 MSEK[4]).

Nordic Iron Ore åtar sig vidare att erbjuda Cargill att delta med sin pro-rata andel i nyemissioner av aktier och andra aktierelaterade värdepapper och upp till en 1/3-del i ej aktierelaterade finansieringar. Härutöver åtar sig Nordic Iron Ore att positivt utvärdera och inte utan skälig grund ignorera förslag från Cargill rörande strukturen och villkoren för framtida kapitalanskaffningar. Nordic Iron Ore åtar sig även att efter bästa förmåga verka för att uppnå högsta möjliga andel senior säkerställd skuld, utifrån en målsättning om minst 50 procent, för konstruktionen av Blötbergets gruva.

Aktieägaravtalet

Nordic Iron Ores tre största aktieägare (Bengtssons Tidnings AB, Ludvika Holding AB och Kopparinvest AB, tillsammans ”Största aktieägarna”) har i samband med ingåendet av funding commitment letter ingått ett aktieägaravtal med Cargill avseende parternas aktieinnehav i Nordic Iron Ore. Aktieägaravtalet utgör ett villkor för Cargills investering i den Riktade Nyemissionen. Enligt aktieägaravtalet ska parterna i bästa förmåga verka för att Cargill ska erbjudas att delta i emissioner av aktier och andra aktierelaterade värdepapper i förhållande till sitt befintliga aktieinnehav (med undantag för aktier som emitteras inom ramen för incitamentsprogram) samt erbjudas att delta med upp till en 1/3-del i ej aktierelaterade finansieringar.

Härutöver åtar sig de Största aktieägarna att inte sälja eller överlåta aktier förrän det tidigare av den dag som infaller 24 månader efter den Riktade Nyemissionen, och den dag som infaller sex månader efter det att finansiering för konstruktionen av Blötbergets gruva erhålls. Så länge Cargills aktieinnehav i Nordic Iron Ore motsvarar 10 procent eller mer (att omräknas nedåt vid eventuell emission av aktier inom ramen för incitamentsprogram) åtar sig parterna att rösta för att styrelsen i Nordic Iron Ore alltid ska bestå av det antal personer nominerade av Cargill som motsvarar Cargills aktieägande (avrundat uppåt), dock alltid minst en person nominerad av Cargill. Styrelseledamöter nominerade av Cargill ska dock alltid utgöra en minoritet av styrelsen.

De Största aktieägarna åtar sig vidare att tillse att styrelsen för Nordic Iron Ore inte lägger fram förslag eller vidtar några åtgärder som motverkar bestämmelserna i aktieägaravtalet.

Aktiemarknadsnämnden har i uttalandet AMN 2023:22 uttalat att ingåendet av aktieägaravtalet inte innebär att avtalets parter ska anses vara närstående och att budplikt i enlighet med avsnitt III i Takeover-regler för vissa handelsplattformar således inte föreligger. AMN 2023:22 kommer att finnas tillgängligt i sin helhet på Aktiemarknadsnämndens hemsida www.aktiemarknadsnamnden.se.

Blötbergets gruva i sammandrag och indikativ tidsplan till produktionsstart

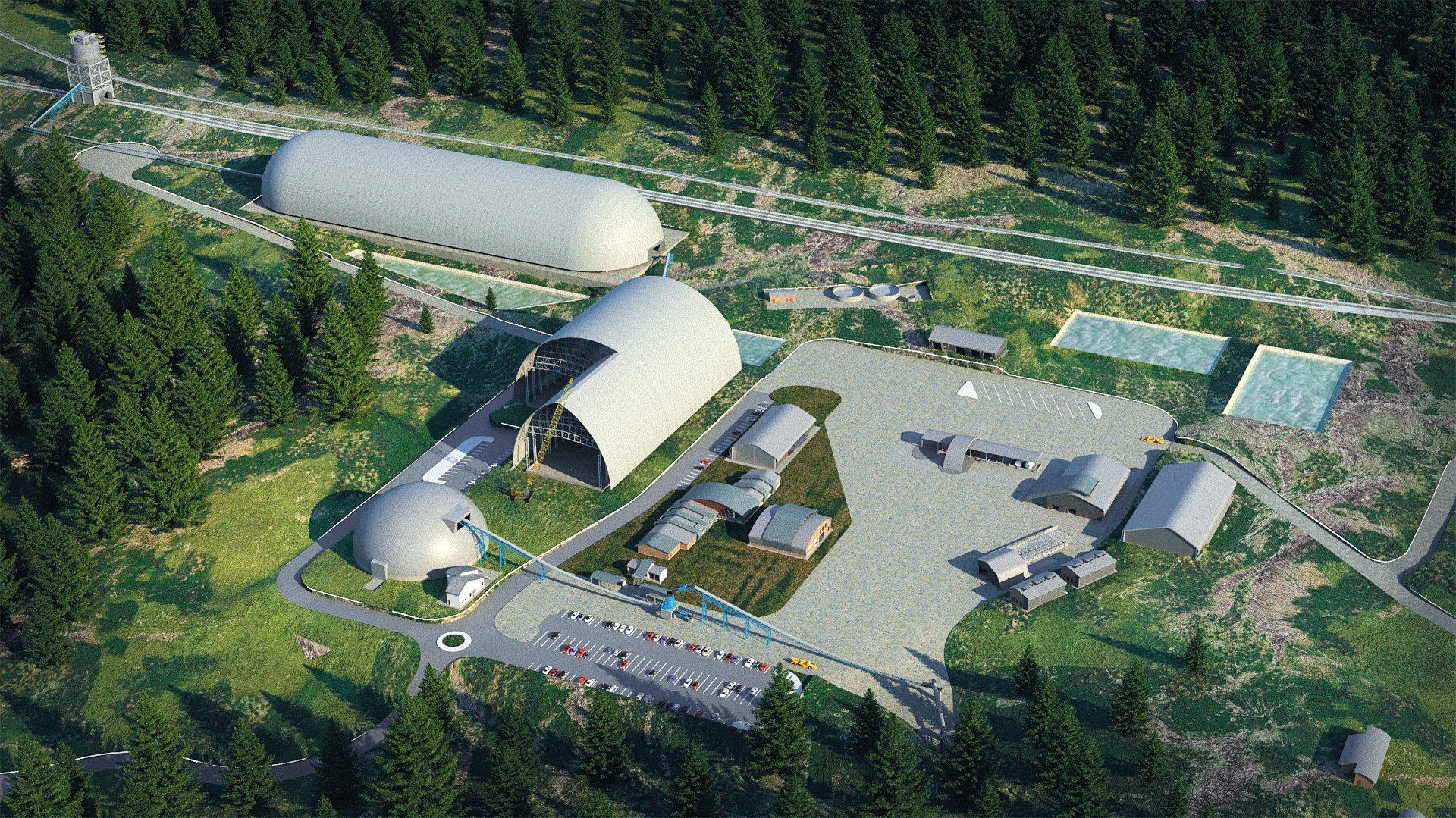

Nordic Iron Ore planerar att påbörja fullskalig produktion i den helägda gruvan Blötberget under 2026 och planerar att årligen producera i genomsnitt cirka 1,6 miljoner ton höggradigt järnmalmskoncentrat, med ambitionen att kunna användas i grön ståltillverkning. Blötbergets gruva kommer att drivas hållbart genom avancerad elektrifieringsteknologi och metoder för att minimera koldioxidutsläpp. Järnmalmskoncentratet planeras att transporteras med eldrivet tåg till hamnen i Oxelösund. Nordic Iron Ore har erforderliga tillstånd för att kunna påbörja konstruktionen och byggandet av den nya gruvan med tillhörande industriområde. Konstruktionen av gruvan planeras att påbörjas under 2024.

Det totala kapitalbehovet fram till produktionsstart har tidigare kommunicerats uppgå till cirka 2,5 miljarder SEK men kommer att utvärderas i större detalj under teknik- och detaljplaneringsfasen, vilka beräknas vara klara till mitten av 2024.

Tidsplan och användning av emissionslikvid under Erbjudandet

Fullständiga villkor för Erbjudandet, inklusive teckningskurs, ökning av aktiekapital och antal nya aktier beräknas kunna offentliggöras under andra halvan av 2023. Erbjudandet beräknas genomföras under andra halvan av 2023.

Nettolikviden från Erbjudandet ska användas till konstruktions- och detaljplaneringsfasen, grundläggande prospektering och rörelsekapital fram till och med tredje kvartalet 2024. Investeringar i ytterligare utveckling, tillgång till mark genom expropriering eller servitut, avsättningar till återvinningsfond och igångsättande av byggnadsarbete kommer att göras utifrån framtida tillgång till kapital.

Arctic Securities är finansiell rådgivare och Bird & Bird Advokat KB är legal rådgivare till Nordic Iron Ore.

För ytterligare information, vänligen kontakta

Ronne Hamerslag

CEO, Nordic Iron Ore AB (publ)

Tel: +46-240 88 301

E-mail: [email protected]

Informationen häri är sådan information som Nordic Iron Ore AB (publ) är skyldigt att offentliggöra i enlighet med EU:s marknadsmissbruksförordning. Informationen lämnades, genom ovan angiven kontaktpersons försorg, för offentliggörande vid ovan angiven tidpunkt.

Om Nordic Iron Ore

Nordic Iron Ore Group är ett gruvbolag som har som ambition att utveckla järnmalmsproduktionen i Blötberget- och Håksbergsgruvorna i Ludvika. Bolaget avser även att expandera sina mineraltillgångar och uppgradera dem till mineralreserver främst genom utveckling av det angränsande Väsmanfältet. Bolaget har alla erforderliga tillstånd för Blötbergetgruvan och kommer att kunna producera järnmalm av hög kvalitet. Se www.nordicironore.se för ytterligare information.

Nordic Iron Ores aktier är noterade på Nasdaq First North Growth Market. Wildeco är bolagets Certified Adviser.

Om Cargill

Cargills 155 000 anställda i 70 länder arbetar outtröttligt för att uppnå syftet att bidra till världen på ett säkert, ansvarstagande och hållbart sätt. Dagligen kopplar Cargill ihop jordbrukare med marknadsplatser, kunder med råvaror och människor och djur med nödvändiga matvaror. Cargill kombinerar 155 års erfarenhet med nya teknologier och insikter för att kunna verka som en pålitlig partner för kunder inom livsmedel, jordbruk, finansiella tjänster och industrin i fler än 125 länder. Tillsammans bygger vi en starkare och hållbar jordbruksmarknad.

Om Cargill Metals

Cargill Metals, med huvudkontor i Singapore, erbjuder värdeskapande tjänster och lösningar till den globala värdekedjan för järn. Med 150 års erfarenhet av riskhantering på globala råvarumarknader i kombination med över 40 års unik insyn i järnindustrin kan Cargill Metals erbjuda sina kunder det stöd de behöver. Cargill Metals knyter samman globala järnmalmsproducenter med stålverk på centrala marknader och tillhandahåller ett brett spektrum av tjänster alltifrån teknikmarknadsföring till skräddarsydda riskhanteringslösningar längs hela leverantörskedjan till stålets slutanvändare.

Cargill Metals kunder hanteras genom cirka 150 dedikerade experter i ett etablerat globalt nätverk och med nav i Kina, Singapore, Storbritannien och Vietnam. Cargill Metals verkar globalt i fler än 25 hamnar och fler än 50 lager och erbjuder fysiska och finansiella lösningar till fler än 2 500 kunder i 40 länder. Varje år hanterar Cargill Metals fysiskt cirka 50 miljoner ton järnmalm och sex miljoner ton stål, världen över. För mer information, besök Cargill Metals Supply Chain eller Cargill.com.

[1] Intäkter om cirka 35 mdr SEK baseras på ett genomsnittligt pris för Index 62% Fe under första kvartalet 2023 och aktuell växelkurs USD/SEK, omräknat utifrån bedömt genomsnittligt 69% järnmalmsgrad samt av Nordic Iron Ore bedömda justeringar för kvalitén i det producerade koncentratet, indikerade fraktkostnader och vinstdelning.

[2] Växelkurs USD/SEK 10,75.

[3] Växelkurs USD/SEK 10,75.

[4] Växelkurs USD/SEK 10,75.