Delårsrapport 3 - 2021

Översikt för koncernen

Perioden 1 januari – 30 september

Rörelsens intäkter uppgick till: 27,3 (22,3) MSEK.

Rörelseresultatet (EBIT) uppgick till: -1,8 (1,3) MSEK med en rörelsemarginal om -6,5 (5,8)%.

Resultatet efter skatt uppgick till: -1,8 (1,0) MSEK.

Kassaflödet från den löpande verksamheten uppgår till -4,9 (1,9) MSEK.

Perioden 1 juli - 30 september

Rörelsens intäkter uppgick till: 8,6 (7,6) MSEK.

Rörelseresultatet (EBIT) uppgick till: -1,5 (0,9) MSEK med en rörelsemarginal om -17,9 (11,8)%.

Resultatet efter skatt uppgick till: -1,5 (0,7) MSEK.

Kassaflödet från den löpande verksamheten uppgår till -4,9 (-2,1) MSEK.

Väsentliga händelser under rapportperioden

Perioden 1 januari – 30 september

Rörelsens intäkter ökar med 23 % jämfört med föregående år.

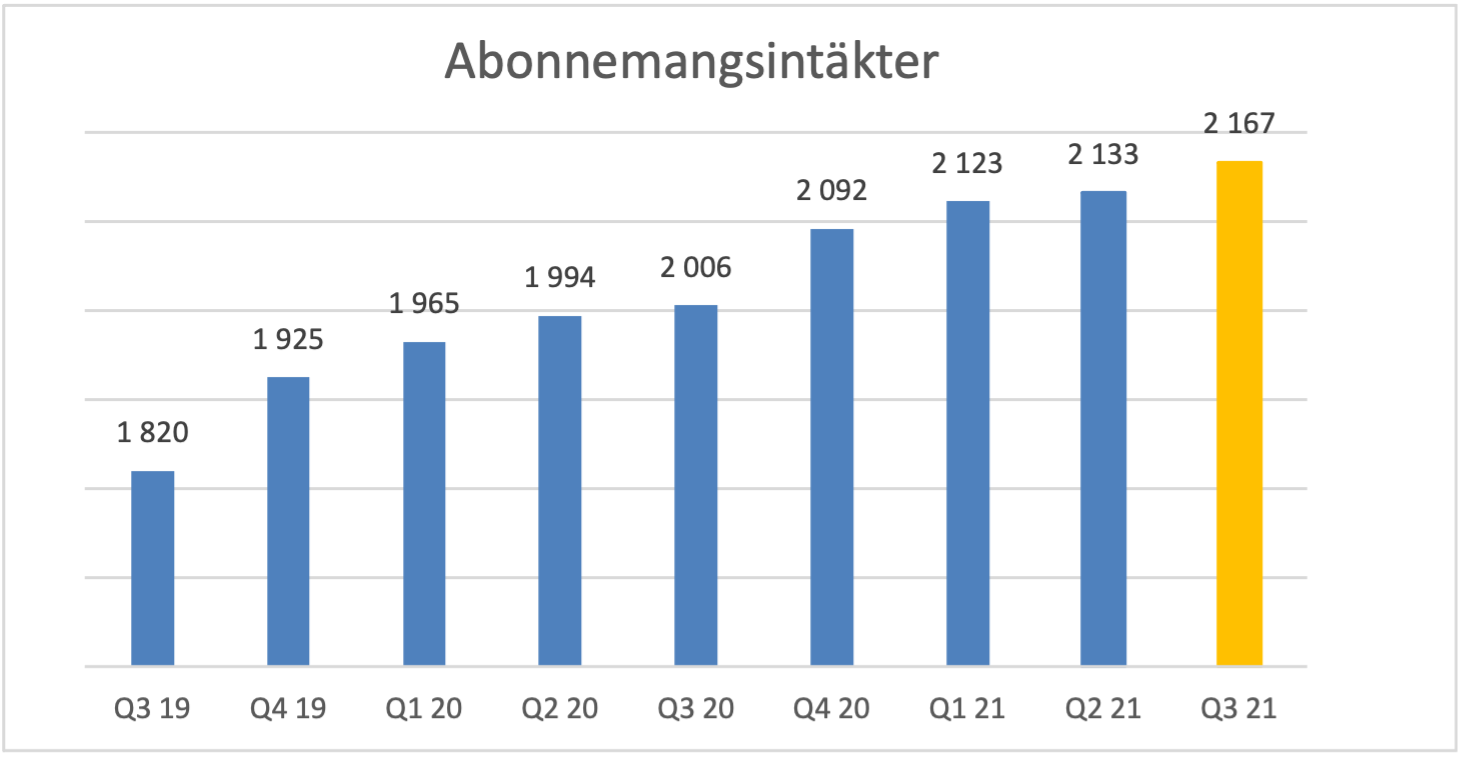

Totala återkommande abonnemangsintäkter uppgår till 19 063 TSEK, vilket är en ökning med 6 % jämfört med motsvarande period 2020.

Abonnemangsintäkternas andel av nettoomsättningen under perioden uppgår till 70 %.

Under första kvartalet har teckningsoptioner emitterats till dotterbolaget QBNK Company AB. Teckningsoptionerna motsvarar 517 877 stycken aktier med lösenkurs 13 kronor (nov 2025 - jan 2026). Överlåtelse av teckningsoptionerna från dotterbolaget till den tillträdande verkställande direktören har genomförts med en premie motsvarande teckningsoptionernas marknadsvärde.

Under andra kvartalet har QBNK Company AB köpt tillbaka 400 000 stycken teckningsoptioner från före detta VD Jonas Bergh.

Perioden 1 juli – 30 september

Rörelsens intäkter ökar med 13 % jämfört med samma period föregående år.

Totala återkommande abonnemangsintäkter uppgår till 6 374 TSEK, vilket är en ökning med 5 % jämfört med motsvarande period 2020.

Abonnemangsintäkternas andel av nettoomsättningen under perioden uppgår till 74 %.

De återköpta optionerna från före detta VD Jonas Bergh har makulerats under Q3.

Abonnemangsintäkter

De månatliga abonnemangsintäkterna vid utgången av perioden uppgår till 2 167 TSEK.

VD har ordet

I enlighet med VD ordet i föregående kvartalsrapport jobbar vi nu med att förstärka QBNKs kapacitet genom en rad rekryteringar. När jag började i april tidigare i år var vi 17 personer i bolaget. Vi är nu 27 och vi har ytterligare en dryg handfull att rekrytera under hösten i vår plan (varav vi tecknat anställningsavtal med ca hälften). Utökningen och rekryteringen sker främst inom sälj, marknad och produktutveckling. Det är kostnadsnivån från detta som avspeglar sig i de ökade kostnaderna och det negativa resultatet under perioden.

Så varför tar vi på oss dessa ökade kostnader och frivilligt går in i en period med negativt resultat? Hade det inte bara varit bättre att takta på, ta en kund i taget och fokusera på ett positivt kassaflöde? Svaret är att det hade man absolut kunnat göra, MEN vi tror det finns en större möjlighet för oss på marknaden och för att gå efter den möjligheten vill vi satsa och förstärka vår organisation. Detta är ett val vi gör då vi tror att det gynnar bolaget och dämed aktieägarna. För att vidareutveckla detta, låt mig ta ett steg tillbaka och referera till föregående rapports argumentation:

- Digital Asset Management (DAM) marknaden är en multimiljardmarknad och förutspås av samtliga analyshus ha en fortsatt hög tillväxt. Mycket av tillväxten förväntas ske inom det komplexa segmentet av DAM lösningar

- QBNKs produkt är stark och speciellt lämplig för att leverera komplexa och integrerade lösningar

- QBNK har en imponerande kundlista på väl över 150 kundbolag varav merparten är stora s.k. enterprisebolag (se exempel på kunder som nämndes i föregående rapport).

Ovan utgör en intressant grogrund där vi tror vi skulle kunna ta en större andel av marknaden än vad vi gör idag. Eller om man vänder på det - det finns ingen anledning att vi, givet det utgångsläge vi har på en av IT marknadens snabbast växande segment, inte skall vara med och kapitalisera på vår position. Samtidigt är DAM-marknaden en mycket konkurrensutsatt marknad, så om vi skall kunna ta en större andel så vill vi ligga lite i framkant och bygga en starkare och större organisation. Eftersom interaktioner med kunder, potentiella kunder, partners och övriga aktörer på marknaden sker med ganska långa cykler medan kostnadsökningen börjar här och nu, innebär det att vi går in i en period med negativt resultat. Det är som sagt ett val vi gör eftersom vi tror att det långsiktigt gynnar vårt bolag.

Områdena vi framförallt fokuserar på är:

Produkt: Vi har nu dubblat vår produktutvecklingsorganisation till 10 personer. Dessa personer är nu på plats och en bra bit in på sin introduktion och lärande om hur QBNKs produkt är strukturerad och byggd. Vi ser flera utvecklingsmöjligheter för QBNKs produkt vilket kommer Sida 6 av 19 Delårsrapport 3 - 2021 göra produkten starkare på marknaden så väl som att skapa merförsäljningspotential till existerande kundbas.

Sälj och Marknad: Under Q3 har bolagets nya CRO (säljchef) tillträtt och jobbar nu intensivt med att skala upp säljavdelningen från tidigare 3 till 8 personer. Utöver det har vi utökat marknadsavdelningen från 1 till 2 personer och CSM (Customer Success Management => Support, utbildning och assistans till kunder) från 1 till 2 personer. Avsikten med denna uppskalning inom sälj, marknad och CSM är att vår försäljning skall vara mer proaktiv och uppsökande än tidigare, inkl. interaktion med såväl slutkunder som partners i ekosystemet. Vi har p.g.a. begränsade resurser varit relativt frånvarande på den allmänna DAM-scenen och mer förlitat oss på att kunderna skall hitta till oss.

Gällande Q3 specifikt har det taktat på i ungefär samma takt som under tidigare kvartal 2021 med en handfull affärer och fortsatt modest tillväxt. Några mindre kunder (som typiskt använt QBNKs produkt som en ”bildbank”) har avslutats och ungefär en handfull nya DAM-affärer har tillkommit varav några inkluderar nya kunder. Vår netto abonnemangsintäktsbas har således växt 1.6% jämfört med föregående kvartal och vår Professionell Services organisation har varit fortsatt fullbelagda med kundleverans och introduktionsarbete.

Att som bolag växa kvartal efter kvartal är aldrig negativt, men som ni förstår från ovan är vår långsiktiga ambition att ta en större andel av DAM-marknaden.

Stockholm den 21 oktober 2021

Jacob Philipson

VD QBNK Holding AB

FINANSIELL UTVECKLING

Intäkter och kostnader

Koncernens abonnemangsintäkter under perioden 1 januari – 30 september 2021 uppgår till 19,1 (17,9) MSEK och de projektrelaterade intäkterna uppgår för samma period till 8,2 (4,2) MSEK. Övriga intäkter uppgår till 0,1 (0,2) MSEK.

Rörelseresultat

Rörelseresultatet (EBIT) för perioden 1 januari – 30 september 2021 uppgår till -1,8 (1,3) MSEK.

Finansiell ställning och likviditet

Koncernens likvida medel uppgick den 30 september 2021 till 11 655 (15 523) TSEK. Soliditeten uppgick till 54 (56) %. Koncernens egna kapital uppgick till 11 011 (13 118) TSEK.

Kassaflödet från den löpande verksamheten uppgick under perioden 1 januari – 30 september 2021 till -4 895 (1 899) TSEK.

Aktiekapitalet uppgår till 877 608 SEK. Antalet utestående aktier är 7 313 400.

Investeringar

Koncernen har under perioden 1 januari – 30 september 2021 inte investerat i materiella anläggningstillgångar.

AKTIER

Teckningsoptioner

Tidigare utgivna teckningsoptioner uppgår idag till motsvarande 917 877 stycken aktier varav 400 000 stycken aktier med lösenkurs 10 kronor (april 2023) och 517 877 aktier med lösenkurs 13 kronor (januari 2026).

Under andra kvartalet har QBNK Company AB återköpt 400 000 stycken teckningsoptioner från tidigare VD Jonas Bergh till ett värde av 1,2 MSEK (3 kronor per option).

Under tredje kvartalet har de återköpta optionerna, totalt 400 000 stycken, makulerats.

Antal aktier efter full utspädning uppgår till 8 231 277 stycken.

Utestående antal aktier

Ingående antal aktier 2021-01-01- 7 313 400

Utgående antal 2021-09-30 - 7 313 400

DE 10 STÖRSTA ÄGARNA

Uppgifterna nedan är hämtade från bolagets aktiebok per den 30 september 2021.

Försäkringsbolaget Avanza Pension -1 715 242 st.

Ekstrand Corporate Advisors AB - 1 000 000 st

Fredrik Grevelius - 884 257 st

Ludvig Thureson - 398 306 st

Patrik Brummer - 344 445 st

Bank Julius Baer & Co Ltd - 262 457 st

Gembox AB (Kjell Duveblad) - 250 000 st

Carl Grevelius - 196 597 st.

Melphi Group AB (Jacob Philipson) - 172 626 st.

Fredrik Törngren - 150 142 st.

Digital presentation av rapport

Den 21 oktober klockan 15.00 är du välkommen att delta på en digital presentation av QBank och delårsrapporten för Q3. Presentationen hålls av QBanks VD Jacob Philipson. Registrera dig här: https://www.qbankdam.com/sv/investerarträff-211021