Sista chansen: investera i ett ledande mjukvarubolag som med starka referenskunder är redo för fortsatt tillväxt

Qbrick är en ledande nordisk mjukvaruleverantör som fokuserar på innovativa SaaS-baserade mjukvarulösningar inom Video-Tech, framför allt interaktiv video.

Qbrick grundades i Sverige redan år 1999 med visionen att göra video digitalt, och idag levererar företaget en unik molnbaserad teknisk plattform där bolagets kunder kan skapa, redigera, och distribuera live-videos samt förinspelade interaktiva videofilmer. Därav gör bolagets produkter det möjligt för företag och organisationer att genom video kunna engagera kunder som i sin tur ökar konverteringsgraden och möjligheterna att kapitalisera på dem.

Under Q2 år 2022 genomfördes ett framgångsrikt förvärv av Ritualen AB, ett bolag som tillsammans med Qbrick skapar synergier genom korsförsäljning och kostnadssynergier. Genom förvärvet fick bolaget tillgång till nya vertikaler inom bland annat videoproduktion, samtidigt som de expanderade sitt erbjudande inom befintliga affärsområden. Marknaderna där bolaget har en stark närvaro inkluderar bland annat offentlig sektor, hälsovård samt bank och finans. Intäktsbasen består för närvarande av cirka 100 välrenommerade kunder, både inom privat och offentlig verksamhet, såsom Handelsbanken, DNB och Region Stockholm.

Bolaget har idag 90 % återkommande intäkter i sina SAAS tjänster som utgör ca 70% av koncernens nettoomsättning, där kundkontrakten vanligtvis sträcker sig över flera år. Resterande 10 % av SAAS tjänsterna utgörs av projektbaserade och kundspecifika lösningar som kompletterar de återkommande intäkterna genom att skapa ett specifikt mervärde för kunden.

Genom pågående företrädesemission stärker Qbrick kassan, som vid full teckning tillför bolaget en nettolikvid om 6,6 MSEK, där 60 % av likviden är garanterad, i syfte att möjliggöra en ökad satsning och lansering av Qbrick Interact. Därutöver ska nettolikviden användas till att stärka Obricks affär inom bank och finans genom vidare expansion, och andra vertikaler, exempelvis inom marknadsföring och utbildning, där spännande projekt inväntar lansering och kommersialisering.

Läs mer och teckna före 21 december:

Tre anledningar till att investera

Uppskattat positivt resultat och kassaflöde under 2024

I kombination med kostnadsbesparingsprogrammet och en förväntad ökad produktefterfrågan förväntas bolaget leverera ett positivt kassaflöde under Q2-24 och positivt rörelseresultat före avskrivningar för helåret 2024. I relation till jämförbara bolag anses Qbrick vara attraktivt utifrån ett värderingsperspektiv med höga återkommande intäkter samt god tillväxtpotential.

Kostnadsbesparingsprogram för att nå lönsamhet inom kort

I september 2023 annonserade bolaget ett omfattande kostnadsbesparingsprogram om 9–12 MSEK som väntas visa full effekt under första halvåret 2024. Kostnadsbesparingsprogrammet berör främst bolagets rörliga kostnader vilket dock förväntas öka operationell produktivitet i bolaget genom optimering av administration, försäljning, samt marknadsföringsaktiviteter. Med en hög bruttomarginal och kostnadsbesparingar förväntas skalbarheten i affärsmodellen att realiseras.

Stark tilltro från ledning och befintliga ägare förväntas skapa aktieägarvärde

60 % av emissionslikviden är säkrad från bolagets befintliga ägarkrets samt styrelse och ledning. Detta tyder på en stark tro om Qbricks framtid och det minskar risken för ett säljtryck efter emissionen, vilket Analyst Group finner särskilt attraktivt.

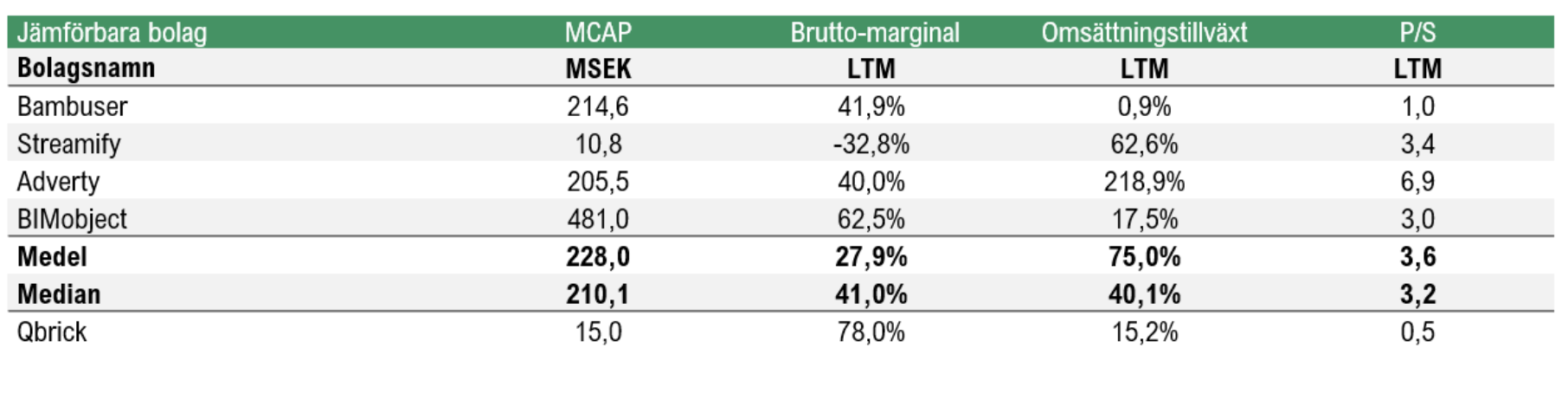

Jämförbara bolag

I tabellen nedan återfinns jämförbara bolag där samtliga har en plattformslösning och är exponerade mot B2B. De två mest närliggande bolagen anses vara Bambuser och Streamify. Dessa, levererar en digital plattform som kan användas för bland annat livestreaming och e-handel. I förhållande till jämförelsebara bolag framstår Qbrick, med en högre bruttomarginal, attraktivt värderat ut med en låg värdering om endast 0,5 P/S.

Ansvarig analytiker kommenterar

"Analyst Group bedömer att investeringsmöjligheten i Qbrick är attraktiv då bolaget har en lång historik inom Video-Tech och är den ledande aktören inom interaktiv video inom norden. Bolaget har redan förvärvat 100 välrenommerade kunder som genererar månatliga återkommande SaaS-intäkter. År 2022 bevisade bolaget också en stark operationell förmåga då de framgångsrikt förvärvade Ritualen AB, som levererar förstklassig videoproduktion och 3-D animation till spelstudios. Inom denna marknad bedöms Ritualen kunna uppvisa god tillväxt och utgöra ett tillväxtben för Qbrick. Sammantaget styrker detta Analyst Groups uppfattning av Qbrick som ett bolag med hög potential att kunna leverera en god tillväxt kommande år.

Hög andel återkommande intäkter bidrar till säkra kassaflöden

Affärsmodellen är enligt Analyst Group bolagets starkaste aspekt. Bolagets SaaS-relaterade intäktsbas utgörs av 90 % återkommande intäkter som bygger på fleråriga kundkontrakt B2B och mot offentlig verksamhet. Både offentlig verksamhet och B2B är, jämfört med traditionella konsumenter, betydligt mindre priskänsliga vilket ökar visibiliteten för framtida intäkter. Vidare gör bolaget ytterligare satsningar på att diversifiera intäktsbasen genom försäljning i andra vertikaler, såsom utbildning och marknadsföring, vilket förväntas minska kund- och marknadsspecifik risk samt ge ytterligare styrka i framtida försäljning och potential att växa under lönsamhet.

Anledningen till bolagets ledande position inom Interaktiv Video bedömmer Analyst Group vara ett resultat av en stark produkt som medför ett högt värde för kunden. Denna slutsats återspeglas också i de många positiva kundrecensioner bolaget redovisar på deras hemsida.

Etablerad aktör på en snabbväxande marknad

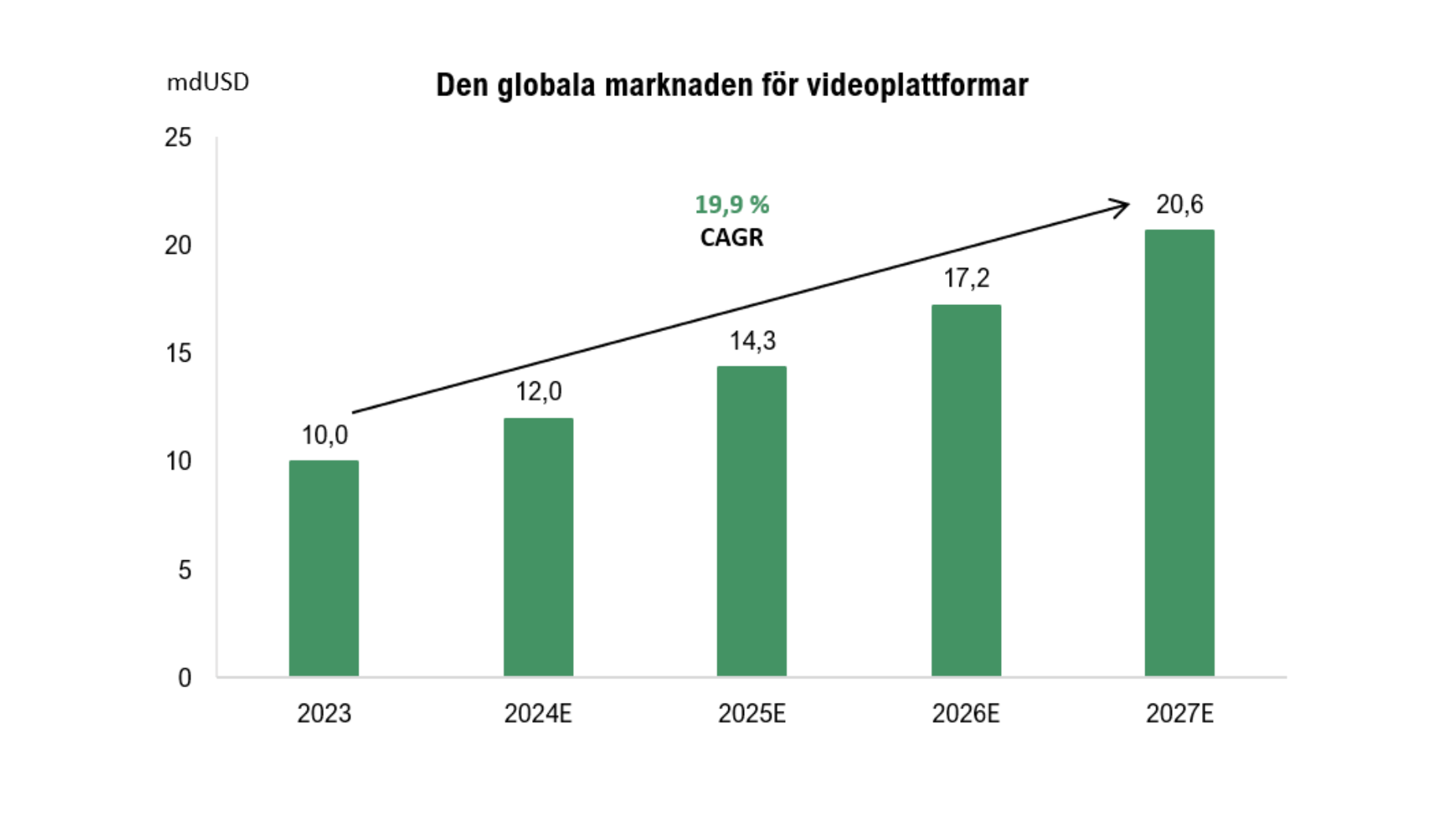

Qbrick är ett intressant tillväxtbolag med långsiktiga möjligheter att kapitalisera på den starkt växande marknaden för videoplattformar. Marknaden är intressant givet effekterna som drevs på av pandemin. Idag förväntas marknaden växa med 20 % (CAGR) per år fram tills år 2027 och då uppgå till 21 miljarder dollar.

Analyst Group anser att en investering i Qbrick bjuder in till en attraktiv risk-reward på grund av bolagets starka position, en lång historik inom Video-Tech samt en Pre Money-värdering om 11,3 MSEK. Vidare är 60 % av emissionslikviden säkrad från Qbricks ägarkrets, styrelse och ledning vilket medför låga kapitalanskaffningskostnader samt visar en stark tro på bolaget från ledning och ägare."

Analyst Groups investeringsidé för Qbrick

Ledande erbjudande inom interaktiv video

Qbrick är väl positionerade för framtida tillväxt då bolaget är marknadsledande inom interaktiv video inom Norden, och är i denna starkt växande nisch redo att fortsätta öka andelen återkommande SaaS-intäkter. Efterfrågan på interaktiv video drivs primärt av företag och organisationer som vill öka konverteringsgraden hos potentiella och existerande kunder. Vad som gör Qbrick Interact särskilt intressant är att det finns få begränsningar i kundprofilen och produkten kan på så sätt användas av företag inom de flesta branscher, vilket medför en stor adresserbar marknad och attraktiv långsiktig försäljningspotential. Till skillnad från konkurrerande tjänster, medför bolaget direkttillgång till, och kontroll över användardata som kan analyseras med hjälp av Qbrick Analytics, vilket ger en ökad förståelse för kundens behov. Marknaden för digitala videoplattformar fick en betydande positiv påverkan av pandemin och beräknas som sagt att växa med cirka 20 % per år. Den starka marknadstillväxten förväntas på lång sikt gynna framtida försäljning av Qbricks produkter, där marknadsstorleken bedöms uppgå till 21 miljarder dollar år 2027.

Möjlighet att växa inom intressanta vertikaler och diversifiera intäktsbasen

Det framgångsrika förvärvet av produktionsbolaget Ritualen i Q2 år 2022, som bland annat levererar avancerad 3D-animation till spelbranschen, har breddat Qbricks adresserbara marknad och öppnat upp för försäljning inom en intressant vertikal. Under år 2024 väntas efterfrågan för Ritualens tjänster öka då det råder stark konkurrens bland globala spelstudios att få in nya kunder, vilket leder till ökade marknadsföringsbudgetar för nya spelreleaser som Ritualen, med sin bevisade och starka position, förväntas kunna kapitalisera på. Ritualens verksamhet har starka synergier med Qbrick, som exempelvis ökad försäljning genom en helhetslösning, och i kombination med en starkt växande dataspelsbransch tillför Ritualen ett intressant tillväxtben.

Vidare har Qbrick etablerat en position inom finansiell kommunikation, där bolaget idag levererar lösningar för videobaserad interaktiv investerarkommunikation till flertalet noterade bolag. Denna vertikal är intressant ur ett långsiktigt tillväxtperspektiv och förväntas generera god tillväxt framgent då flertalet intressanta projekt redan ligger i pipeline. Sammantaget skapar Qbricks olika vertikaler en bredd och diversifiering avseende intäktsbasen vilket ger stöd för stabila, starka och återkommande kassaflöden. Dessutom har Ritualen bevisat Qbricks förvärvsförmåga och framgent finns betydande möjligheter för tillväxt, både organiskt och genom ytterligare förvärv samt konsolidering av videotjänster.

Attraktiv affärsmodell med tydlig skalbarhet möjliggör lönsamhetsmål

Qbrick möjliggör genom lanseringen av Qbrick Interact en ökning av andelen återkommande SaaS-intäkter vilket förväntas möjliggöra ett positivt kassaflöde under Q2 2024, och ett positivt EBITDA-resultat för helåret 2024. Qbrick uppvisar en bruttomarginal om 78 % LTM, och med låga investeringsbehov finns även god potential för en förbättrad lönsamhet på längre sikt. Bolaget har som nämnt idag 90 % återkommande intäkter i sin SAAS tjänst, där kundkontrakten vanligtvis sträcker sig över flera år, samtidigt som det är en skalbar affärsmodell, medför att Analyst Group ser Qbrick intressant ur ett investeringsperspektiv. De stabila SaaS-intäkterna tillåter bolaget att vidareutveckla produkter och fokusera på att vinna nya kunder och ta marknadsandelar inom flera vertikaler med en låg marginalkostnad per förvärvad kund. Intäktsbasen utgörs i dagsläget av cirka 100 välrenommerade kunder.

Erbjudandet i sammandrag

- Teckningskurs: 0,25 SEK

- Emissionsvolym: 7,5 MSEK

- Teckningsperiod: 7-21 december

- Garanti- och teckningsåtagande: 60 %

- Pre money-värdering: 11,3 MSEK

- Lista: NGM SME

Finansiella instrument kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar.