Analys: Investera i en väldiversifierad digital koncern – som står inför lönsam tillväxt

Refine Group är en nordisk förvärvsdriven koncern med åtta dotterbolag. Dessa finns inom de två affärsområdena Products och Digital Services, däribland nischade marknadsledare och specialiserade tjänste- och mjukvarubolag inom digital handel. Refine har en historiskt bevisad stark tillväxttakt under god lönsamhet, men där ett utmanande år 2023 bidrog till en lägre lönsamhetsnivå.

Givet varumärkesbolagens starka positioner i nischade marknader med låg e-handelspenetration, i kombination med signaler om en starkare konsumentmarknad, estimeras Refine vara positionerade för att vinna marknadsandelar och återgå till lönsam tillväxt framgent.

Om bolaget

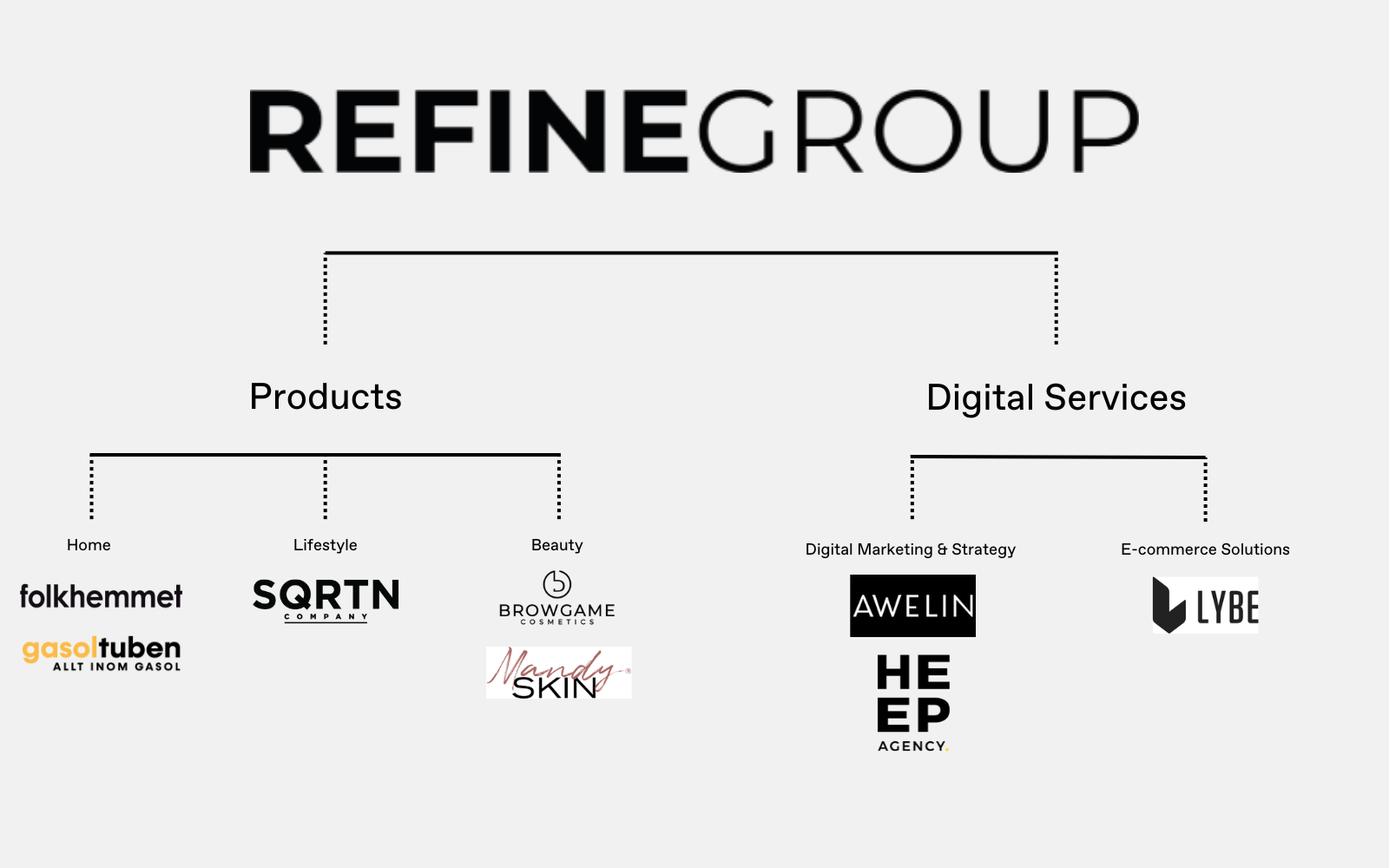

Refine är en koncern som äger, bygger och förädlar varumärken inom digital handel. Refine är uppdelat i två affärsområden: Products och Digital Services. Affärsområdet Products består av varumärkesbolag som säljer produkter inom tre segment direkt till konsumenter, huvudsakligen via egen e-handel, samt via utvalda återförsäljare och egenägda fysiska butiker. Affärsområdet Digital Services består av Refines tjänstebolag som levererar digitaliseringstjänster till företagskunder som siktar på att bli framgångsrika inom den digitala handeln. Refine är noterat på First North Stockholm via ett omvänt förvärv under våren 2023.

Refine-koncernen består totalt av åtta bolag, varav fem bolag är verksamma inom affärsområdet Products, vilka är uppdelade inom tre affärssegmentet som utgörs av Home, Lifestyle och Beauty (B2C). Resterande tre bolag är verksamma inom Digital Services, vilka är uppdelade inom två affärssegment som utgörs av Digital Marketing & Strategy och E-commerce Solutions (B2B). Dotterbolagen avser att både vara positionerade för, och besitta, en hög potential att kapitalisera på den digitala transformationen, där avsikten för Refine är att kapitalisera på både strukturella tillväxtmöjligheter och övergången mot digitala försäljningskanaler.

Refine besitter ett ekosystem för koncernens dotterbolag inom digital handel, vilket fungerar som en operativ plattform. Ekosystemet inom Refine skapar värde genom supportfunktioner och delade resurser, där dotterbolagen får tillgång till expertis, verktyg och tjänster som hjälper varumärken att optimera bolagets e-handel, digitala marknadsföring, teknologiinvesteringar, distribution och produktutveckling.

Refine Group, vd David Wallinder

Tre anledningar för att investera

Nischade varumärken med stark position

Refine besitter en stark portfölj av nischade varumärken inom affärsområdet Products, vilka är verksamma inom segmenten: Home, Beauty och Lifestyle. Refines varumärken inom affärsområdet Products är positionerade för att växa snabbare än marknaden genom att nyttja koncernens ekosystem och operationella plattform för att ta vara på potentialen inom e-handeln.

Ett av Refines varumärken är Folkhemmet, vilka säljer skandinaviska designmöbler i medel- till premiumsegmentet, vilka fyllde 20 år under fjolåret. Folkhemmet verkar i en nisch med låg onlinepenetration och estimeras genom bolagets starka varumärke och omnichannel-modell ta vara på den underliggande övergången till e-handel.

Därutöver utgör Refines varumärke Gasoltuben en viktig värdedrivare framgent, vilka är verksamma på den nordiska marknaden för gasolprodukter, däribland gasolflaskor, gasolgrillar och gasolkaminer. Gasolmarknaden är fragmenterad där Gasoltuben besitter en stark marknadsposition med hög varumärkeskännedom och förväntas genom Bolagets omnichannel-modell med egen e-handel samt gasolmackar kunna stärka den redan ledande positionen inom marknadsnischen, med geografisk expansion mot Europa som en ytterligare tillväxtdrivare.

Historiskt stark lönsam tillväxt

Refine noterades via ett omvänt förvärv under H1-23 och som koncern har Refine en relativt kort finansiell historik, men sett till underliggande operativa dotterbolag har vardera bolag en lång finansiell historik, där Refines underliggande dotterbolag har en bevisad hög lönsamhetspotential och har historiskt uppvisat en stark lönsam tillväxt.

Refines operativa dotterbolag har på proforma-basis uppvisat en årlig genomsnittlig tillväxttakt (CAGR) om 13 % under de senaste sju åren (2016-2023), där det ska tilläggas att helåret 2023 uppvisade en minskning om 25 % (proforma), till viss del förklarat av utmaningarna i marknaden. Justerat för helåret 2023 har Refine som koncern på proforma-basis uppvisat en CAGR om 26 % (2016-2022). Refine har dessutom uppvisat en lång historik av god lönsamhet och har under senaste fem åren uppvisat en genomsnittlig EBITDA-marginal om 12 %. Refines strategi att positionera dotterbolagen för att utnyttja synergier och ta marknadsandelar stärker deras långsiktiga lönsamhet och tillväxtpotential.

Positionerade för framtida tillväxt

Under de senaste åren har makroekonomiska faktorer som räntehöjningar, hög inflation och geopolitisk osäkerhet påverkat konsumenternas köpkraft negativt. Detta har lett till en utmanande marknad för e-handel under 2022 och 2023. Trots detta har Refine framgångsrikt fokuserat på att positionera sina dotterbolag för framtida tillväxt. Exempel på detta är att Refines dotterbolag SQRTN Company och Browgame Cosmetics visade på organisk tillväxt under helåret 2023, trots en utmanade e-handelsmarknad.

Därutöver tog Folkhemmet marknadsandelar, trots en svag möbelmarknad, där varukategorin minskade med 38 % medan Folkhemmet endast minskade omsättningen med 15 %. Med signaler om en positiv trendvändning i konsumentförtroende, vilket bäddar för en succesiv återhämtning av e-handelsmarknaden, är Refine välpositionerat för att dra nytta av en positiv marknadsutveckling.

Hur Analyst Group ser på Refine Group som en investering

Analyst Group anser att en investering i Refine bjuder in till en attraktiv risk-reward på grund av Bolagets diversifierade och välpositionerade erbjudande inom digital handel, samt Refines bevisade historiska höga tillväxttakt under god lönsamhet. Därutöver anser Analyst Group att Refine har byggt upp en stark position, där flertalet varumärken förväntas vinna marknadsandelar och varumärken estimeras växelvis utgöra värdedrivare, vilket möjliggör lönsam tillväxt på både kort och lång sikt. Bolaget har även en uttalad strategi om att expandera geografiskt inom Norden samt Europa, vilket utgör en ytterligare tillväxtdrivare framgent.

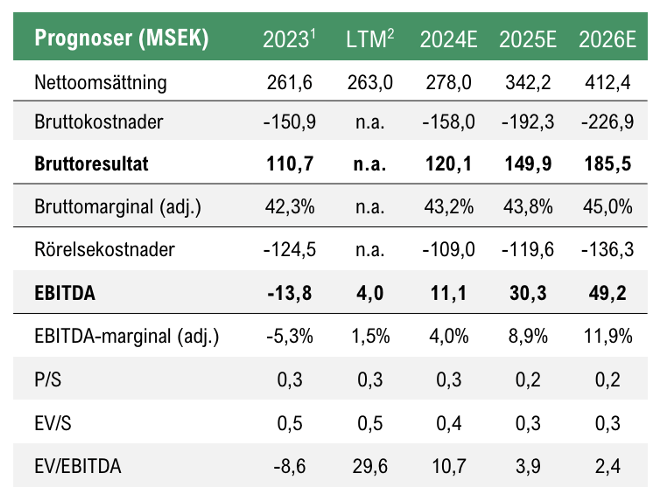

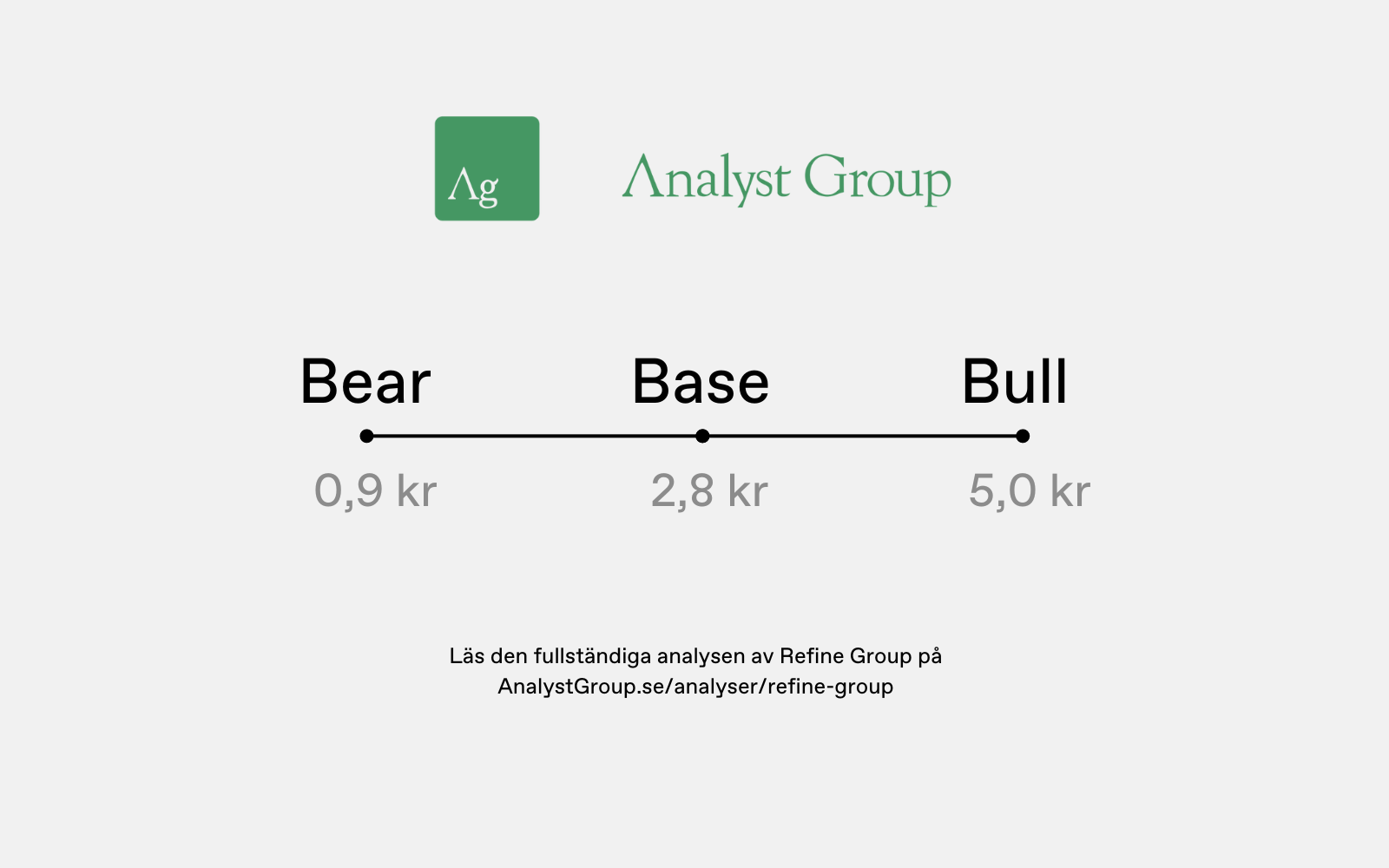

Analyst Group antar en fortsatt gradvis återhämtning inom marknaden och en stärkt köpkraft hos hushållen, vilket i kombination med vunna marknadsandelar inom flertalet marknadsnischer, resulterar i att Refine gradvis ökar lönsamheten mot historiska nivåer. I ett Base-scenario applicerar Analyst Group en EV/EBITDA-multipel om 7,8x på 2025 års estimerade EBITDA-resultat, vilket med ett estimerat EBITDA-resultat om 30,3 MSEK motiverar ett Enterprise Value om ca 236 MSEK. Givet en tillämpad diskonteringsränta om 13,3 % samt en estimerad nettoskuld motsvarar det ett potentiellt nuvärde per aktie om 2,8 kr i Analyst Groups Base scenario.

Ansvarig analytiker kommenterar

Refine är en välpositionerad koncern med starka varumärken inom nischade segment, vilket ger en solid grund för framtida tillväxt.

Bolaget verkade i en utmanande marknad under helåret 2023, med en minskad köpkraft hos konsumenter och en negativ tillväxt inom e-handeln, vilket i kombination med höga jämförelsetal för Gasoltuben som gynnades starkt av de höga elpriserna under år 2022, har resulterat i en låg lönsamhet och en lägre tillväxttakt.

Refine har under denna tid fokuserat på att positionera dotterbolagen för att kunna ta större marknadsandelar och normalisera lönsamhetsmarginalerna i takt med ett förbättrat marknadsklimat. Givet en succesiv återhämtning i marknaden och utifrån att koncernens dotterbolag besitter goda positioner inom olika marknadsnischer, förväntas bolaget expandera varumärkens marknadsandelar.

Under Q2-23 genomförde en riktad emission, vilken tillförde Refine 18,7 MSEK före transaktionskostnader. Genom emissionen stärkte Refine balansräkningen, vilket användes för att refinansiera Bolagets befintliga skuld. Därmed har Refine stärkt Bolagets kapitalstruktur, vilket bidrar till en minskad nettoskuld och lägre räntekostnader. Därutöver ska det tilläggas att Reinfes styrelse och ledning deltog i den riktade emission, däribland Refines VD, David Wallinder, och andra insynspersoner, till en teckningskurs om 1,62 kr per aktie, vilka tecknade totalt 1 263 872 aktier. Därmed uppgår det totala insynsägandet till 11,5 % i Refine Group, där även David Wallinder utgör den enskilt största aktieägaren, vilket ingjuter förtroende för att fortsatt skapa aktieägarvärde framgent.

Teckningskursen i den riktade emissionen uppgick till 1,62, vilket kan sättas i relation till senaste stängningskurs (vid skrivande stund är dagens datum 25/6) om 1,28 kr per aktie. Givet härledda prognoser värderas Refine Group till en EV/EBITDA-multipel om 10,8x för helåret 2024 och en EV/EBITDA-multipel om 3,9x för helåret 2025, vilket bjuder in investerare till en attraktiv risk-reward.”

Finansiella instrument kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar.