IPO-nytt: Spotify-backade Soundtrack your brand mot börsen, prickfritt för Söder Sportfiske och fler kommande noteringar

Bakgrundsmusiktjänsten Soundtrack your brand, norska diagnostikbolaget Genetic Analysis, utbildningsbolaget Aprendere Skolor och fastighetsbolaget Arlandastad är några av de börsnoteringar som vi har att se fram emot! Vi summerar den senaste tidens nyhetsflöde på noteringsfronten med fokus på aktuella och kommande svenska och internationella börsnoteringar att hålla ögonen på!

Nyheter om kommande börsnoteringar/IPOs, emissioner och SPACar att hålla ögonen på 2021

Nedan finner du ett antal nyheter som rör kommande planerade eller möjliga börsnoteringar för 2021 eller framåt.

Tips: Du finner fler aktuella nyheter på vår sida Börsnoteringar & IPOs samt vår sida för SPACar.

IPO i Aprendere Skolor som genomför en nyintroduktion på First North

Utbildningsbolaget Aprendere Skolor har fått ett villkorat godkännande för notering på Nasdaq First North Growth Market. Första handelsdag beräknas bli den 28 september.

Anmälningstiden löper från 30 augusti till 13 september.Bolaget kommer vid fullteckning att tillföras 20 miljoner kronor före emissionskostnader på 1,5 miljoner kronor.

Aprendere är en fristående aktör som via moderbolaget och dotterbolagen bedriver totalt elva verksamheter inom grundskola, grundsärskola, gymnasiesärskola, gymnasieskola och HVB-hem med grundskola. Aprendere grundades 2008 av bröderna Lars Tunberg, styrelseledamot och vd, och Carl Tunberg, styrelseledamot. Aprendere har för närvarande knappt 900 elever och 240 medarbetare. Merparten av skolorna är belägna i Stockholms län med omnejd.

Läs fler nyheter på vår bolagssida för Aprendere Skolor.

Möjlighet att teckna i fintechbolaget som tar sikte på de globala marknaderna inom skill games, fantasy sports och social trading

Eddbee skapar interaktiva plattformar med sikte på de enorma globala marknaderna inom skill games, fantasy sports och social trading. Fintechbolaget genomförde under hösten i fjol en framgångsrik mindre “pre-IPO-runda” och är just nu aktuella med en nyemission som skapar förutsättningar inför kommande plattformslansering, en större marknadsförings- och försäljningskampanj samt kommande noteringsprocess.

Bolaget har mött ett stort intresse från befintliga aktieägare och övriga intressenter och huvuddelen av nuvarande emission är redan tecknad. Det ligger dock i bolagets övergripande försäljnings- och noteringsstrategi att säkerställa en bred aktieägarbas och man bjuder nu in allmänheten till teckning i emissionen.

Närliggande lansering på den gigantiska indiska marknaden

Eddbee förbereder sig nu för sin plattformslansering i Indien, via sitt helägda indiska dotterbolag. Man har strategiskt valt den indiska marknaden med en befolkning på över 1,3 miljarder människor, ett stort nationellt intresse för fantasy sports och skill gaming samt ett tydligt regulatoriskt regelverk.

Läs hela artikeln om emissionsaktuella eddbee (annons).

Arlandastad avser att noteras på First North – SBB bland ankarinvesterarna

Fastighetsbolaget Arlandastad Group avser att notera sina aktier på First North Premier Growth Market. Priset per aktie är 67,50 kronor och värderar Arlandastad till cirka 3,84 miljarder kronor före erbjudandet.

Inför erbjudandet har SBB och Prior & Nilsson fonder åtagit sig att teckna aktier i erbjudandet för totalt 338,5 miljoner kronor. Arlandastad siktar på att slutföra noteringen under tredje kvartalet.

Pengarna från noteringen avser Arlandastad att använda för att finansiera fortsatt utveckling av den befintliga projektportföljen, accelerera den organiska tillväxten och realisera förädlingsvinster. Bolagets projektportfölj uppges ha ett potentiellt värde på cirka 30 miljarder kronor. Arlandastads befintliga fastighetsportfölj var per den 30 juni värd cirka 5,8 miljarder kronor.

Läs fler nyheter på vår bolagssida för Arlandastad.

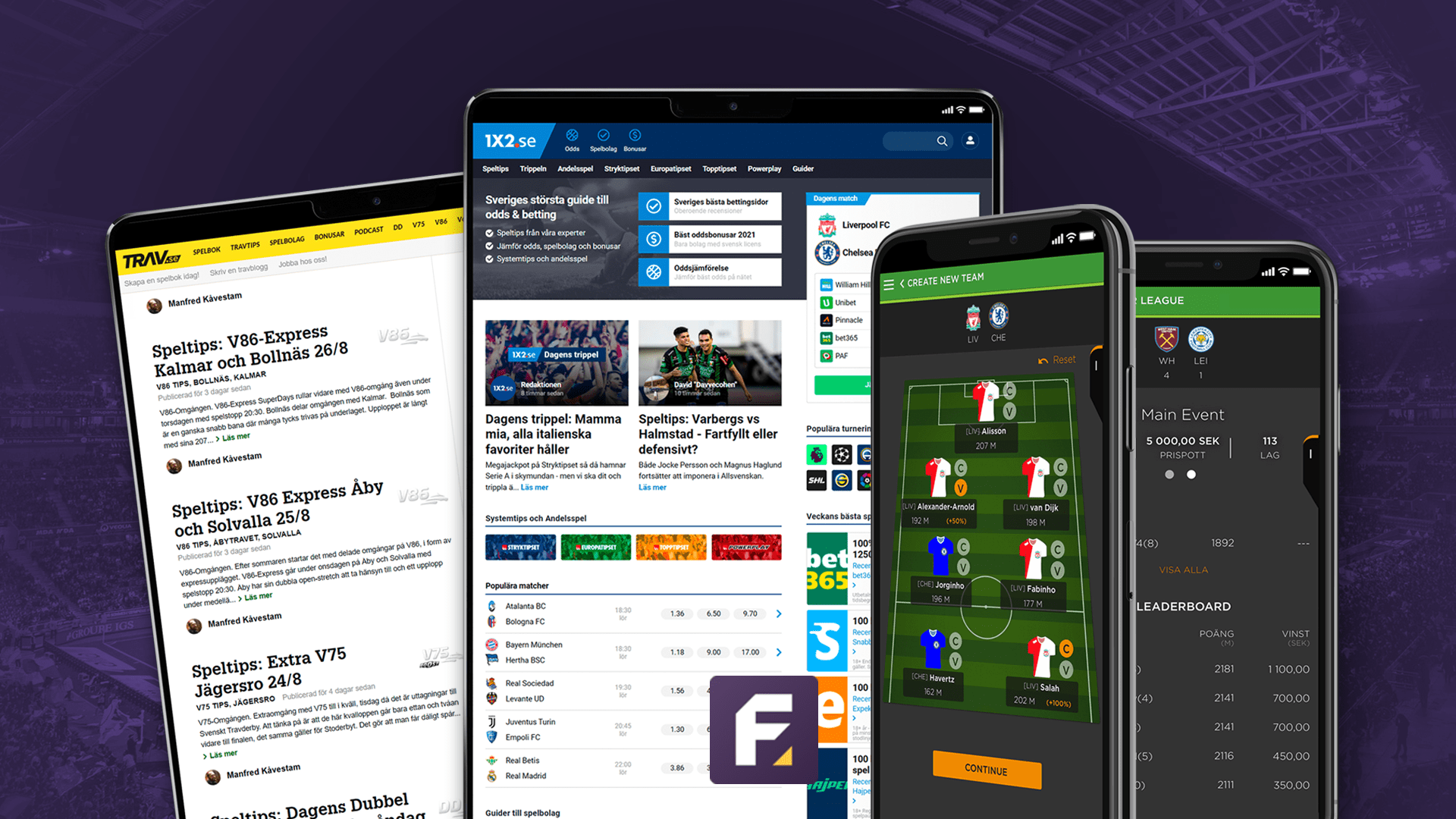

Innovativt svenskt spelplattformbolag inom Fantasy Sports – Teckna units i FSport inför notering

FSport är en svensk licensierad spelutvecklare, som via sin egenutvecklade spelplattform erbjuder spel inom genren Daily Fantasy Sports (”DFS”). Spelformen går ut på att deltagarna skapar “fantasilag” med verkliga sportutövare, där deras faktiska prestationer live ligger till grund för en poängtävling mellan deltagarna med riktiga pengavinster i potten. Tidigare under året gjorde man dessutom en strategisk breddning av verksamheten genom förvärvet av en medieverksamhet med fokus på prestationsbaserad marknadsföring, så kallad affiliationmarknadsföring.

FSport befinner sig i en expansiv fas, med en färdig produkt och egna marknadsföringskanaler redo att börja skala upp verksamheten. För att säkerställa en fortsatt tillväxttakt, utökad produktutveckling och förbättrad varumärkeskännedom genomför man just nu en nyemission inför en planerad IPO på Nasdaq First North Growth Market.

”FSports idé om att kombinera en klassisk spelform med kundens strategiska val, är precis det som attraherar dagens och framtida konsumenter av digital underhållning och media”, säger FSports VD Staffan Lindgren.

Läs hela artikeln om emissionsaktuella FSport (annons).

IPO i norska Genetic Analysis som genomför en nyintroduktion på Spotlight

Det norska diagnostikbolaget Genetic Analysis har godkänts för notering på Spotlight Stock Market. Godkännandet är villkorat av att nyemissionen tecknas till minst 67 procent och att Spotlights spridningskrav om 300 aktieägare uppfylls.

Bolaget har mer än tio års erfarenhet inom forskning och produktutveckling inom diagnostik av det mänskliga mikrobiomet. GA-map-plattformen är baserad på en förutbestämd målmultiplexmetod som är specialiserad för att analysera ett stort antal bakterier i en reaktion.

Genetic Analysis affärsmodell är att utveckla, dokumentera, tillverka och marknadsföra IVD-produkter, In vitro-diagnostik. Genetic Analysis planerar att kommersialisera sin diagnostiska plattform globalt genom tredje part och försäljning från bolagets egna service-laboratorium.

Teckningstiden i erbjudandet löper från 30 augusti till 13 september. Första handelsdag på Spotlight blir den 1 oktober. Bolaget kommer vid fullteckning att tillföras 60,1 miljoner norska kronor före emissionskostnader på 5,5 miljoner norska kronor. Genetic Analysis värderas före nyemissionen till 134,3 miljoner norska kronor.

Läs fler nyheter på vår bolagssida för Genetic Analysis.

Säkerhetsbolaget Transfer Group erhåller villkorat godkännande för notering på Nordic SME

Transfer Group har erhållit villkorat godkännande för notering på NGM Nordic SME. Första handelsdag är beräknad till den 30 augusti. Noteringsbeslutet är villkorat av att Transfer Group uppfyller det formella noteringskravet att ingen ny information framkommer som påverkar bolagets uppfyllelse av noteringskraven.

Transfer Group är en säkerhetskoncern som erbjuder tjänster och produkter inom säkerhetsbranschen. Verksamheten drivs idag genom två dotterbolag, Amigo Alarm Sweden som är ett teknikföretag med egenutveckling av mobila säkerhetstekniska produkter samt Commuter Security Group som är ett bevakningsföretag inom både privat och offentlig sektor.

Läs fler nyheter på vår bolagssida för Transfer Group.

Tips: Är du intresserad av att följa nyhetsflödet för IPO-aktuella bolag rekommenderar vi att du laddar ner vår kostnadsfria nyhetsapp där du kan skapa bevakningar och få automatiska pushnotiser. Vi försöker att addera nya IPO-bolag löpande i vår databas, men om något saknas är du alltid välkommen att kontakta oss på [email protected]. Vi tipsar också om vårt populära nyhetsbrev med 50.000 prenumeranter där vi löpande lyfter aktuella IPO-nyheter!

Investera i världens bästa luftrenare – Livsdal siktar mot börsen 2022

Bolaget bakom sannolikt världens bästa luftrenare för privat- och kontorsbruk – Livsdal – fortsätter sin expansion. För att dra nytta av de möjligheter som bolaget skapat genomför nu Livsdal en nyemission inför en IPO, som är planerad under första kvartalet 2022.

De senaste året har präglats av en helt ny förståelse för vår inomhusluft och vikten av ren luft framför allt på våra kontor. Coronaviruset har inlemmats i vår värld där risken för virus har blivit en del av det nya normala för hur vi på bästa sätt skall utforma våra kontor för effektiva och trygga möten.

”Kundlistan i Sverige växer stadigt och samtalen med potentiella kunder är intensiva då företagen nu står i startblocken för att återgå med sin personal till kontoren efter sommaren”, säger Tobias Murray, vd och en av Livsdals grundare.

Läs mer och teckna i Livsdal (annons).

Soundtrack your brand vill till börsen

Soundtrack your brand har siktet inställt på börsen. Det är vd Ola Sars som bekräftar detta till Breakit.

”Jag tror att Soundtrack your brand kommer att vara ett publikt bolag nästa år”, säger han till tekniksajten.

Syftet med noteringen uppges vara att inbringa kapital som kan hjälpa Soundtrack att lyfta. Förra våren ska pandemin ha varit nära att slå knockout på bolaget, skriver Breakit.

Läs fler nyheter på vår bolagssida för Soundtrack your brand.

Affärsvärlden – Prickfritt inför Söder Sportfiskes notering

Den 9 september noteras Söder Sportfiske på First North. Bolaget säljer sportfiskeprodukter genom framför allt e-handel. Affärsvärldens IPO-guide har granskat bolaget och inte hittat några flaggor.

Ankarinvesterare är Cervantes Capital, Cliens Kapitalförvaltning samt Grenspecialisten. De har åtagit sig att teckna aktier för 31 miljoner kronor i erbjudandet.

Sista teckningsdag är tisdag den 7 september och teckningskursen är 47 kronor per aktie.

Läs fler nyheter på vår bolagssida för Söder Sportfiske.

Nyheter om internationella börsnoteringar/IPOs och SPACar

Och här några nyheter om internationella börsnoteringar.

SEC sätter nya krav på kinesiska bolag som vill noteras i USA

USA:s finansinspektion SEC har börjat utfärda nya krav på kinesiska bolag som vill noteras i New York om vad de måste avslöja för investerare. Det skriver Reuters som fått ta del av dokument samt källor.

Enligt uppgift har vissa kinesiska bolag erhållit detaljerade instruktioner från SEC om större transparens av deras offshore-bolag. Dessutom behöver de informera mer om risker kring att kinesiska myndigheter lägger sig i deras verksamhet.

I juli uppgav SEC-ordförande Gary Gensler att det borde införas en paus för kinesiska bolag som vill listas i USA. Detta då han tyckte att bolagen borde vara mer transparenta på dessa punkter.

SEC:s senaste tilltag kommer efter att amerikanska regulatorer länge förargats över att kinesiska bolag vägrat att rapportera enligt amerikanska redovisningsstandarder. SEC är också under press att implementera regler om att avnotera kinesiska bolag som inte följer amerikansk redovisningspraxis.

Läs hela nyheten.

Kina-utredning stoppar mer än 40 börsnoteringar

Mer än ett 40-tal börsintroduktioner i Shanghai och Shenzhen har stoppats sedan kinesiska tillsynsmyndigheten, CSRC, börjat utreda advokatfirmor och investmentbanker.

Tilltaget syftar till att bekämpa finansiella bedrägerier sade CSRC på måndagen, enligt kinesiska medier. Det rapporterar Reuters.

Den pågående utredningen berör totalt tre bolag men drabbar över 40 listningar, varav drygt 30 är planerade i Shenzhen och resten i Shanghai.

Pekings fokus på finanssektorn kommer efter att man tidigare också gått hårt åt tekniksektorn och utbildningsföretag, vilket lett till betydande kursras för de noterade bolagen inom dessa sektorer.

Läs hela nyheten.

Virgin Orbit ska noteras via Spac-affär – Boeing investerar

Satellituppskjutningsbolaget Virgin Orbit ska komma att börsnoteras via en Spac-sammanslagning med NextGen Acquisition Corp II till en värdering om 3,2 miljarder dollar.

Som en av investerarna i den 100 miljoner dollar stora PIPE-finansieringen av transaktionen återfinns flygplanstillverkaren Boeing. Just Boeing-flygplan används som återanvändningsbara tillika mobila uppskutningsstationer för att, enligt bolaget, ge extra prestanda till raketerna och samtidigt reducera koldioxidutsläpp.

Virgin Orbit kommer att tillföras totalt 483 miljoner dollar för att skala upp verksamheten och finansiera tillväxten för rymdlösningar. Transaktionen väntas vara färdigställd i slutet av året.

Läs hela nyheten.