Börskollen-intervju med UA-redaktören, författaren och investeraren David Flatbacke-Karlsson

Denna gång får du en chans att lära känna Unga Aktiesparare-profilen, debutförfattaren och investeraren David Flatbacke-Karlsson. I denna intervju delar han med sig av hur intresset för börs och finans väcktes från första början och sin fortsatta resa inom börs och finansmarknaderna, med tillhörande goda tips som han samlat på sig under åren. Han berättar också mer om sin debut som författare med boken “Fatta aktier”. Missa inte detta!

Hej David Flatbacke-Karlsson. Riktigt kul att få intervjua dig. Kan du inleda med att kort berätta lite allmänt om vem du är och din bakgrund för våra läsare.

Hej! Riktigt roligt att få vara med. Jag är 28 år nyss fyllda och uppvuxen i både de södra delarna av Stockholm och i Örebro. Har mamma, pappa och en särbo. Jag bor sedan 2016 i Stockholm på heltid, även om jag fortsatt spenderar en hel del tid i både Örebro och Karlstad.

Som säkert framgår är jag en väldigt börs- och ekonomiintresserad kille. Jag läser väldigt mycket böcker och tidningar och lyssnar på podcasts och ser på serier/nyhetsprogram. Mer än gärna om börs, ekonomi och entreprenörskap.”

Jag arbetar främst som chefredaktör för Unga Aktiesparares tidning Stock Magazine och som ansvarig för redaktionellt innehåll i digitala kanaler och är en del av organisationens kansli med allt vad det innebär. Ibland skriver jag även artiklar om börs- och ekonomi åt Aktiespararen, som jag tidigare arbetat fyra år för, och syns i andra sammanhang kopplade till inte minst börsen.

Som säkert framgår är jag en väldigt börs- och ekonomiintresserad kille. Jag läser väldigt mycket böcker och tidningar och lyssnar på podcasts och ser på serier/nyhetsprogram. Mer än gärna om börs, ekonomi och entreprenörskap. Men det blir också en hel del skönlitteratur och dramaserier. Jag älskar att lära mig nya saker och försöker vara konsekvent med såväl läsande som lyssnande och tittande och när det kommer till att träna på gym och att ta längre promenader.

Jag är även väldigt sportintresserad och reser gärna runt i Sverige och följer Örebro SK i fotboll och Färjestad BK i ishockey. Jag är även ideellt engagerad i ÖSK. Jag gillar även att resa och göra andra saker än att bara titta på fotboll, hockey eller gå på något ekonomiskt museum eller liknande (haha).

David med pomskyn Harry. Fotograf: Olivia Rosén

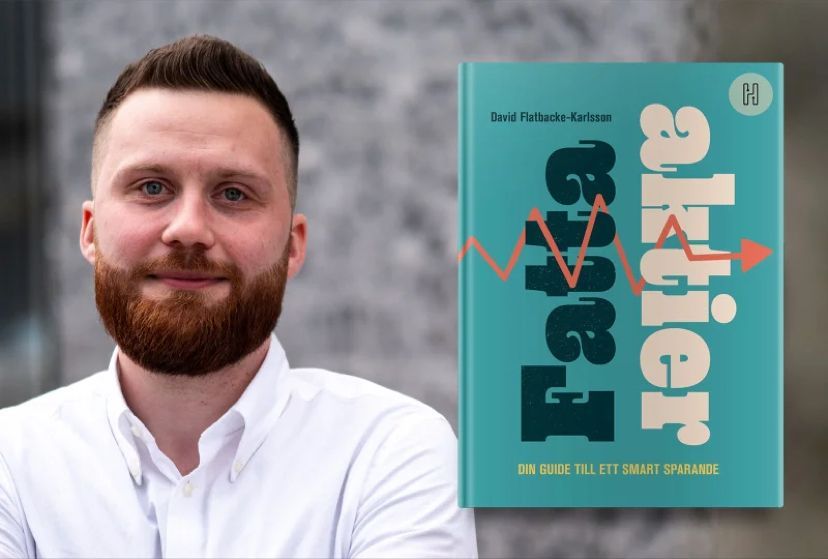

Under 2022 släppte du också boken “Fatta aktier: din guide till ett smart sparande”. Kan du inte berätta lite mer om boken, varför du ville skriva den och vem som bör läsa den?

Jag fick frågan av bokförlaget Hedvig (som nu ingår i Studentlitteratur) om att skriva deras första bok om privatekonomi och börsen. Den är skriven inom den lättlästa genrén, vilket var Hedvigs fokus, och skulle då kunna nå en lite annan målgrupp än som kanske kommer i kontakt med litteratur inom börs och ekonomi till vardags.

“Fatta aktier” är enkel, tydlig och skriven på ett inspirerande sätt för att kunna passa alla som vill lära sig grunderna när det kommer till att investera i aktier och fonder på omkring 85 sidor. Många bilder och diagram används för en trevlig läsupplevelse.

Den innehåller även lite privatekonomiska grundkunskaper och enklare praktiska exempel på vad som går att titta efter i samband med sina första aktieköp och hur det på ett enkelt och smidigt sätt går att bygga upp en bra portfölj över tid.

Låt oss spola tillbaka bandet lite, hur väcktes ditt intresse för aktier och investeringar från första början?

Det finns två större faktorer bakom vad som nu blivit ett väldigt stort intresse för börs, aktier och ekonomi. Den första: att jag hade turen att mina föräldrar sparade lite grann i både aktier och fonder åt mig. Vi pratade en hel del om fondbeskeden när de kom årligen och diskuterade då och då även innehållet på aktiedepån och vad det kunde innebära för mig i framtiden. Det sådde ett slags frö som la grunden till den “boost” som mitt intresse fick 2014.

Den andra faktorn: att mina vägar korsades med ekonomi- och entreprenörskapsläraren Göte Brunasso under mitt sista år på Thoren Business School i Örebro. Göte, som också är en stor sparprofil på Twitter, tog något som redan fanns och lyfte det till nästa nivå genom sina inspirerande aktieföreläsningar på läxhjälpstiden som fanns på torsdagar. Han tog även oss med till bland annat Avanza Forum i Globen och bjöd på några första, riktigt intressanta inblickar i sparandets värld.

Sedan tog det lite tid innan jag började att investera mer konsekvent och regelbundet. Jag upplevde det ändå som lite svårt och riskabelt, även om jag köpte mina första egna aktier nyss 20 år fyllda 2016. I takt med att tiden som anställd på Aktiespararen/Aktiespararna, där jag började i januari 2016, flöt på så lärde jag mig mer och mer och drog igång på allvar i mitten av 2019. Sedan dess har det inte funnits någon återvändo.

Låt oss ha ovanstående som utgångspunkt och sen sakta men säkert spola oss framåt, steg för steg. Kan du berätta lite mer om din utvecklingsresa inom börsen/investeringar, hur du gick från att vara “nyväckt” till att idag vara en avsevärt mycket mer erfaren investerare som många låter sig inspireras av? Drivkrafter? Viktiga milstolpar och “aha moments”?

Det har varit och är en fortsatt lång och ständigt utvecklande resa. Jag har alla artiklar jag skrivit och intervjuer jag har gjort som en slags grund, och alla diskussioner med kollegor och personer på olika events som former av kryddor i mitt kunskapsinhämtande. All läsning, lyssnande och analyserande börjar någonstans att ge lite resultat.

Sedan har de stora nedgångarna i samband med covid-pandemins utbrott i mars 2020 och egentligen hela 2022 lärt mig viktiga läxor i ödmjukhet.”

Sedan har de stora nedgångarna i samband med covid-pandemins utbrott i mars 2020 och egentligen hela 2022 lärt mig viktiga läxor i ödmjukhet. Jag har alltid varit diversifierad och sett till att äga flera olika slags aktier och fonder så jag klarade mig väl ändå skapligt.

Men visst var det trist att inse att man inte riktigt gjort hemläxan bra nog och satt med ett gäng bolag som inte riktigt var rustade för att kunna hantera turbulensen och förändringar i omvärlden.

Å andra sidan kände jag att jag utvecklades som aldrig förr under de tuffare tiderna och att jag fick en större förståelse för vad som krävs för att ändå lyckas förhållandevis bra med sina investeringar över tid. Jag hade inte velat vara utan de här upplevelserna som jag ändå fick tidigt i min investeringskarriär och som jag tror kommer att göra mig mycket mer framgångsrik sett ur ett längre perspektiv.

Du är ju också en tämligen välkänd börs- och investerarprofil (Twitter/X-profil, skribent, författare etc). Vad får man som följare/läsare ta del av om man följer dig? Vad ser du själv för vinning i att vara aktiv i dessa kanaler?

Sedan gillar jag ju även att sprida budskapen som vi på Unga Aktiesparare står bakom. Det är också några som jag tror att de allra flesta runt om i vårt avlånga land skulle bli mest framgångsrika av att använda också.”

Jag är ju absolut ingen trader och verkligen inte den som har den mest imponerande avkastningsgrafen, men jag vill ändå använda de digitala kanalerna för att inspirera fler till att först och främst komma igång med sitt sparande och sedan utvecklas allt eftersom man, förhoppningsvis, upptäcker att det både är roligt, utvecklande och lönsamt att hålla på med aktier.

Sedan gillar jag ju även att sprida budskapen som vi på Unga Aktiesparare står bakom. Det är också några som jag tror att de allra flesta runt om i vårt avlånga land skulle bli mest framgångsrika av att använda också.

Jag lär mig själv massvis av det som det skrivs om på Finanstwitter och får mycket inspiration och uppslag till såväl nya, potentiella investeringar som artiklar till Stock Magazine och andra kanaler. Naturligtvis är det även roligt att kunna dela med sig av texter om börs- och aktier och av intervjuer med framgångsrika, spännande vd:ar för bra bolag.

Vilka är/har varit dina främsta förebilder och inspirationskällor? Har dessa förändrats avsevärt över tid och i så fall hur och varför?

Den allra första och kanske fortsatt största heter helt klart Göte Brunasso, som jag nämnt en hel del om ovan. Sedan har jag alltid lärt mig massvis av att läsa tidningar som Dagens industri, Affärsvärlden och Privata Affärer och genom att lyssna på podcasts och titta på #Uppesittarkväll med inte minst Nicklas “Investeraren” Andersson och Albin Kjellberg.

Under tiden på Aktiespararen fick jag äran att arbeta med fantastiskt skickliga skribenter och aktieanalytiker, som även var härliga, motiverande och uppmuntrande personligheter, i bland andra Carl-Henrik Söderberg (red. anm. läs vår tidigare intervju med honom), Christoffer Ahnemark, Dag Rolander och Peter Malmqvist.

Varje podcast som jag spelade in med dessa herrar och gäster blev som timmar fyllda av fri, högkvalitativ utbildning och även av mycket skratt.

“Börspsykologen” Cristofer Andersson är en annan förebild som jag har lärt mig mycket av. Alexander Gustafsson och Philip Scholtzé har jag haft förmånen att ha som ordförande i Unga Aktiesparare. Jag måste även framhålla mina kollegor på Unga Aktiesparare och Aktiespararna genom åren och många av de härliga, ambitiösa medlemmarna i UA som fått och fortsatt får mig att se både saker och investeringar på helt nya sätt.

Låt oss skifta fokus till din investeringsstrategi. Kan du initialt, med egna ord, relativt kort och övergripande försöka beskriva din nuvarande investeringsfilosofi och val av strategi?

Jag ser min portfölj lite som ett fotbollslag. Min trupp med just nu strax under 20 spelare, förlåt, aktier, ska ha egenskaper som kompletterar varandra och som gör att en enskild aktie inte kan rasera hela bygget själv.”

Jag skulle säga att de investeringar som jag gör på börsen är långsiktiga med flerårig horisont i huvudsak. Jag vill köpa vad jag anser och tror är kvalitativa bolag som gärna bevisat sig över tid och som har förutsättningarna att fortsätta att växa på ett fint och kontrollerat sätt. Om de dessutom är lite lägre värderade är det ju inte fel, men jag försöker även att inte fastna i alldeles för kortsiktiga prognoser utan att istället våga lyfta blicken. Jag stirrar mig inte blind på värderingar.

Jag har omkring 17-18 aktier i min aktiva portfölj där många investmentbolag och flera mindre, ofta ansedda kvalitetsbolag också finns. Sedan har jag även ett par bolag som är flitiga på att dela ut men som kanske inte växer lika mycket.

Jag vill köpa vad jag anser och tror är kvalitativa bolag som gärna bevisat sig över tid och som har förutsättningarna att fortsätta att växa på ett fint och kontrollerat sätt.”

Jag ser min portfölj lite som ett fotbollslag. Min trupp med just nu strax under 20 spelare, förlåt, aktier, ska ha egenskaper som kompletterar varandra och som gör att en enskild aktie inte kan rasera hela bygget själv. Över tid ska laget tugga på, trots att det så klart kan och kommer att gå lite upp och ned, och bli framgångsrik. Jag brukar säga så här: “Min portfölj kanske inte vinner alla enskilda matcher eller går bäst i alla tidsperioder,, men den ska heller inte behöva falla ihop och istället kunna prestera stabilt och bra sett över ett längre perspektiv”. Sedan kommer ränta-på-ränta-effekten att hjälpa mig att lyckas över tid - förutsatt att jag själv aldrig slutar att lära mig och utvecklas såväl på som utanför börsen.

Låt oss fördjupa oss lite mer. Om vi tvingar dig att rangordna de fem viktigaste urvalskriterierna som ligger till grund för din analys/urval/köp samt kort motivera dessa, hur skulle den ordningen se ut? (Det viktigaste kriteriet kommer först.)

Det där är en klurig och intressant fråga. Naturligtvis kan det variera beroende på vilken typ av aktie det handlar om, men jag vill ju liksom känna att den passar in i min totala sammansättning, i mitt lag.

Jag hade nog satt följande ordning:

1) Egen kunskap/förståelse - Jag behöver ju känna att jag vet vad jag investerar i och att jag har en någorlunda förståelse för hur bolaget kan påverkas av yttre/interna utmaningar. Jag vill känna mig så trygg det går i det jag gör.

2) Historik - Jag ser gärna att ett bolag har en bevisad historik och att siffrorna och den finansiella utvecklingen talar för att det kan fortsätta att gå bra. Naturligtvis måste bolaget även ha trender och andra förutsättningar som talar för det.

3)Finansiell stabilitet/balansräkning - Går så klart att koppla mycket till punkten ovan. Men givetvis vill jag känna att bolaget har förutsättningar att klara av och gärna till och med dra nytta av och komma ut starkare ur tuffare tider. Hög skuldsättning är ingenting jag tycker alltför mycket om.

4) Insynsägande - Det är givetvis en väldig fördel om ledande företrädare äger en god andel aktier i bolaget ifråga och liksom sitter i samma båt som övriga aktieägare. Pilotskolan är något som jag tycker säger ganska mycket.

5) Värdering/nyckeltal - Det går så klart inte att bortse ifrån. Jag vill inte gärna betala ett överpris, men inte heller köpa billiga bolag som kanske är billiga av en eller flera anledningar som gör att tuffare år med svagare avkastning kan stå för dörren.

Hur ser din process ut och vad använder du för urvalskriterier för att på bästa vis avgöra NÄR du vill äga en specifik aktie? Dvs. vilka är dina specifika regler/parametrar för exekvering/timing (köp/sälj)?

Jag går sällan in i en aktieinvestering med någon tydlig “exitplan”. Jag vill köpa aktier som jag ser mig kunna äga över flera års tid. De får som en form av “tills vidare-anställning” i portföljen. För att få en sådan krävs det ju att bolaget övertygar rätt rejält på mig i analysprocessen och att det tickar i åtminstone tre-fyra av mina viktigaste boxar.

Sedan går det så klart inte att bortse helt från trender, momentum och värdering, men jag försöker att göra det enklare för mig genom att ha tänket ovan som grund. Samtidigt: vid en längre, som jag upplever som orättvis, nedgång i en aktie kan jag välja att fylla på utöver det vanliga sparande som görs varje månad. Så på så sätt går det ju att nyttja.

...jag tror mycket mer på “time in the market” än “timing the market”. I alla fall passar det bättre för mig.”

Men jag tror mycket mer på “time in the market” än “timing the market”. I alla fall passar det bättre för mig.

Naturligtvis ska ingen aktie själv kunna sänka min portfölj, men jag hymlar heller inte om att jag har ett gäng bolag som väger mer än vad andra kanske gör. Det är dock sådana som jag ser som mer stabila, lite som centrallinjen eller ryggraden i fotbollslaget.

Att få en tills vidare-anställning är inte alltid det enklaste. När en aktie väl fått det hos mig krävs det en hel del för att den ska brytas och få lämna portföljen. Men det kan ske om jag upplever att bolaget börjar göra helt fel saker, att grundkonceptet förändras eller att det blir så många svaga kvartalsrapporter/negativa nyheter som gör att det liksom inte går att missa att saker har förändrats till det sämre. Om någonting blir tokdyrt, att värderingen liksom skiljer sig helt från fundamenta, får man i alla fall titta på att kanske sälja en del av innehavet.

Sedan kan det ju, i alla fall rent teoretiskt, också uppstå situationer som gör att man behöver sälja en aktie av privatekonomiska skäl. Då handlar det ju med all säkerhet inte om att bolaget har blivit sämre.

Utveckling och förbättring är ju som bekant en evig strävan. Inom vilka specifika områden arbetar du just nu hårdast för att förbättras? Vilka specifika frågor “grämer” dig mest? (Du behöver givetvis inte ha de färdiga svaren på frågorna, utan syftet är snarare att väcka intressanta tankar om din utvecklingsprocess.)

Jag skulle vilja bli mycket bättre på olika värderings- och balansräkningaspekter som är kopplade till aktieinvesteringar. Det tror jag är något som skulle kunna göra att jag gör ännu ett bättre val och kanske upptäcker fler nya bolag.

Något jag även vill lyckas bättre med är att hitta fler utländska kvalitetsbolag och kanske våga blicka lite mer utanför Sveriges gränser. Det finns mycket att hämta där, och med några års erfarenhet på nacken måste jag erkänna att jag så klart ångrar att jag inte varit mer aktiv och köpt fler amerikanska aktier, för att ta ett exempel.

Lite kort om din nuvarande “väska”. Beskriv dina fem största innehav och motivera, kortfattat men ändå med fokus på din strategi/urvalskriterier, varför just dessa är dina största innehav just nu.

Investor - Kommentar är egentligen överflödig. Jag tycker att det är en given grundbult i portföljen som matchar alla mina investeringsboxar på ett klockrent sätt. Dessutom otroligt fint att kunna köpa den till substansrabatt.

Evolution - Så klart inte utan risker, men jag tycker att de kvalitativa aspekterna som finns väger över till det positiva. Den finansiella utvecklingen har varit fantastisk och jag tror att bolaget ligger helt rätt i tiden och har mycket mer att hämta på sina olika marknader. Spelen kommer att fortsätta att spelas och både lägre värdering och en väldigt skicklig ledning talar för bolaget. Även om det knappast går att räkna med samma tillväxttakt som under de första åren på börsen. Det behövs å andra sidan inte för att det ska kunna bli en väldigt bra investering över tid från dessa nivåer.

AB Volvo - Ett förändrat och förbättrat bolag - som ännu inte fått fullt betalt för sin utvecklingsresa på börsen. Absolut cykliskt och ett av mina mer konjunkturkänsliga innehav, men jag tycker även att Volvo börjat bevisa sig även i tuffare tider med en allt bättre marginal. Jag gillar management, den finansiella stabiliteten och tror även att bolaget har goda möjligheter att bli väldigt framgångsrikt i elektrifieringskampen.

LVMH - Ett av mina två utländska innehav i portföljen just nu. Produkter som håller i ur och skur och en väldig förmåga att hänga med i och dra nytta av förändringarnas vindar. Har en bred, framgångsrik produktportfölj och kunder som kommer att fortsätta köpa produkterna. Urstarka varumärken. Starkt insynsägande med en tydlig touch av Bernard Arnaults kompetens och framtida planer för bolagets styrning är lök på laxen.

Latour - Kanske inte det bästa köpläget just nu när substanspremien är så pass hög. Men likväl ett av mina största innehav som jag absolut vill öka i under en allmän börskorrektion/nedgång. Gillar diversifieringen i portföljen, historiken, de finansiella musklerna och tycker inte minst att den onoterade verksamheten är väldigt spännande. Just den gör både Investor och Latour mycket mer intressanta än till exempel Industrivärden, som saknar onoterad exponering, anser jag.

Vilka är dina övergripande mål med dina investeringar? Vart ser du dig själv rent utvecklingsmässigt om 5-10 år?

En alltid lika enkel som samtidigt svår fråga (skratt). Jag vill väl fortsätta att jobba på, göra saker som jag brinner för och liksom ha de ekonomiska förutsättningarna som krävs för att kunna leva det liv jag vill. Jag vill känna en slags skön trygghet.

Men det är klart att jag hoppas att min portfölj fortsätter att växa på i en bra takt över tid och att jag blir skickligare på att analysera och hitta rätt typ av bolag. Sedan är det klart att det vore väldigt kul att skriva fler böcker om sparande och investeringar.

Har du några bra “stalltips” till en nybörjare (person som inte har kommit lika långt i sin utvecklingsresa som du har) som ser dig som en förebild och skulle vilja förbättras som investerare?

Läs, läs, läs. Lyssna, lyssna, lyssna. Titta, titta, titta. Det handlar om att hitta sitt eget sätt att lära sig och kunna dra kopplingar mellan själva aktievärlden och det som sker utanför densamma. På så sätt lär man sig att se samband som över tid också leder till att investeringarna blir bättre och bättre. Det blir också mycket roligare.

Det handlar lika mycket om att lära känna sig själv och hur man agerar rent psykologiskt i olika situationer. Hur känns det egentligen när allting lyser rött och portföljen är ned 20 procent på bara någon månad? Det vet man inte riktigt förrän man upplevt det själv.

Läs, läs, läs. Lyssna, lyssna, lyssna. Titta, titta, titta. Det handlar om att hitta sitt eget sätt att lära sig och kunna dra kopplingar mellan själva aktievärlden och det som sker utanför densamma.”

Börja hellre lite smått och enkelt än att ösa in allt kapital i en enskild aktie som någon bekant bara tipsat dig om. Det kan bli en smärtsam och tråkig läxa som kanske till och med skrämmer bort dig från börsen helt.

Sprid riskerna, våga misslyckas och ha rätt typ av förväntningar på din avkastning. Det handlar lika mycket om att begränsa nedsidan som det handlar om att maximera uppsidan för de allra flesta om det ska bli bra över tid.

Vad tror du om börsens utveckling rent generellt under de kommande 6-12 månaderna och ser du några specifika investeringstrender, sektorer eller case som du personligen kommer att lägga mer fokus på framöver?

Jag försöker att ha ett långsiktigt fokus och hitta rätt typ av bolag som ger mig förutsättningarna att lyckas som investerare över tid. Men absolut känns det ju inte orimligt att vi kommer att få se en lite större korrektion någon gång under sensommaren eller den tidiga hösten om man tittar på hur ett börsår ofta ser ut historiskt sett.

En sådan skulle jag dock, förutsatt att inget omvälvande som ritar om spelplanen fullständigt inträffar, se som ett bra läge att kanske investera mer i de bolag som jag tror extra mycket på och som kanske faller lite väl mycket is amband med turbulensen. Det kan nog även bli lite turbulent runt det amerikanska valet i november. Sett på det stora hela blir jag ändå inte förvånad om börsen står aningen högre än den gör i dag som helhet när det är dags att summera 2024.

Det känns heller inte orimligt att en del bolag som pressats av högre räntor och inflationen, men som ändå är stabila och välfungerande i grunden, kan komma att ta lite revansch i takt med att aviseringar om räntesänkningar blir flera. Svenska, kvalitativa småbolag är ett exempel.

Men makrotrender och kortsiktiga prognoser och siffror är ändå inte mitt huvudfokus. Jag försöker att vara öppensinnad och fokusera mest på de aktier som jag investerar i. Min ambition är ju att hitta bolag som ändå är relativt robusta och inte beroende av något kortsiktigt skeende i den breda ekonomin.

Om du fritt får välja tre börsprofiler/individer som du gärna skulle vilja se i en kommande Börskollen-intervju (gärna bloggare och/eller X/Twitter-profiler), vilka skulle du då välja?

Då hade jag tagit Göte Brunasso (@ekonomilararen), Robert Andersson (@ekonomirobban) och Elin Wiker (@wiker_elin) som jag tycker är väldigt bra och inspirerande inslag såväl på som utanför X/Twitter på olika sätt.

Stort tack för din medverkan och lycka till framåt!

Disclaimer: Som läsare av denna artikel bör man utgå ifrån att den intervjuade personen har haft, har eller kan komma att ha ekonomiska intressen i de bolag/produkter som ev. omnämns. Artikelns syfte är endast att inspirera till kunskap och inget av det som sägs/skrivs ska ses som någon form av investeringsrådgivning eller uppmaning till affärsbeslut av något slag. Eventuella investeringsbeslut fattas alltid självständigt av läsaren/investeraren.