Börskollen-intervju med investeraren och livsnjutaren Herr Kamrer

I veckans intervju, som är en av våra mest uttömmande, självreflekterande och detaljrika, får du en chans att lära känna Twitterprofilen, livsnjutaren och investeraren Herr Kamrer. Intresset för investeringar och avkastning väcktes i de tidigare tonåren och under efterföljande 15 år har han provat allt från aktiv trading, förhoppningsbolag till bredare fondsparande för att successivt smalna in och hitta sin nuvarande strategi som bygger på en koncentrerad portfölj bestående av några av världens mest kvalitativa företag.

Han delar glatt med sig av sin stora passion i livet; investeringar – och varvar egna erfarenheter med tänkvärda citat från kända investeringsprofiler och inspiratörer som Buffett, Munger och Lynch. Denna intervju vill du inte missa – stark rekommendation!

Hej Herr Kamrer. Riktigt kul att få intervjua dig. Kan du inleda med att kort berätta lite allmänt om vem du är och din bakgrund för våra läsare.

Hej, kul att ni hör av er! Alltid intressant att prata ekonomi, börs och investeringar med likasinnade :)

Först och främst när det kommer till mig privat, så är jag faktiskt inte så gammal som min bild på Twitter får vissa att tro. Fyller snart 31 år, bor centralt i Stockholm, är gift (inga barn än, men det kommer väl snart) och arbetar till vardags på bank sedan 10 år tillbaka.

Finanssverige är ju en ankdamm och jag har en idé om att vara anonym så när någon frågar vad jag arbetar med brukar jag lite tråkigt svara just “jobbar på bank”. 9 av 10 frågar då inte mer, men eftersom era läsare sannolikt tillhör den 1% av befolkningen som är extra intresserade så kan jag väl spetsa till det något. Tänk typ investment banking även om det inte är en renodlad IB-roll. Har en mer rådgivande roll där jag främst har kontakt med VD/CFO på noterade bolag. Ingår en del M&A och Corporate Finance liknande sysslor i jobbet, men även analys, finansieringsfrågor etc. Det finns även en förväntansbild att jag hänger med i vad som händer på marknaden, både aktiemarknaden, räntemarknaden och valutamarknaden.

Det är en dröm för mig att på betald arbetstid (iaf delvis) få ägna mig åt mitt absolut största intresse: finansiella marknader och investeringar. Däremot jobbar jag inte direkt med kapitalförvaltning, är t.ex. inte analytiker eller förvaltare, vilket kanske hade varit ännu roligare.

Min fru är också intresserad av investeringar och aktier så det blir många diskussioner om börsen vid middagsbordet. Faktum är att hon själv, innan hon började plugga på universitetet, genom ett par års arbete lyckades spara ihop en fin slant som hon nu själv förvaltar i en aktieportfölj sedan många år tillbaka. Så det är riktigt kul att det är ett gemensamt intresse.

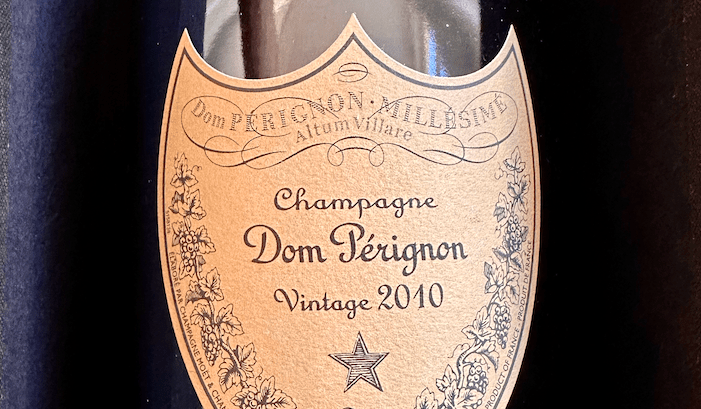

Utöver det gillar jag och min fru att njuta av livet, resa, åka skidor och uppleva nya platser, äta god mat och dryck. Har även ett stort intresse för vin. Framförallt rödvin. Det är därför ingen slump att t.ex. den senaste skidresan gick till Alperna där man kan kombinera trevlig skidåkning, sol och god mat. Sen älskar min fru champagne, så det blir såklart bubblor också.

Eftersom detta är en intervju med ekonomiintresserade så kan det vara relevant att nämna att både jag och min fru gillar våra jobb och att vi arbetar heltid. Vi har rätt bra kassaflöden därifrån och planerar inte att köra FIRE eller liknande. Men det är väl klart att på sikt kanske man jobbar något mindre eller kör eget inom kapitalförvaltning. Vi tycker båda att det är viktigt med sparande och sätter varje månad av en hygglig slant till framtiden samtidigt som vi försöker samtidigt hitta en balans och njuta av livet här och nu.

Slutligen så konsumerar jag löpande en stor mängd marknads-, investerings- och företagsrelaterad information. Dels i skrift såsom böcker, tidningar, artiklar, bloggar etc, men framförallt genom att lyssna på poddar. Charlie Mungers barn ska ju tydligen ha sagt att han såg ut som en bok, för att han alltid satt med huvudet ner i någon bok.

Använder man samma liknelse fast för mig så skulle jag säga att vissa nog skulle kunna misstänka att mina AirPods satt fast, har nämligen i lurarna så ofta jag kan. När jag äter frukost, går till jobbet, på gymmet, när man städar osv. Till min frus glädje så tar jag mer än gärna hand om alla vardagssysslor, för då kan jag ju bara lyssna på en podd. Win-win. Lyssnar ofta på någon typ av aktiepodd, intervjuer med entreprenörer, kända investerare eller liknande. Sen självklart, sitter man på stranden under en palm en solig dag så är en gammal klassisk fysisk bok svårslaget. Så det blir ju ett par investeringsböcker också såklart.

Låt oss spola tillbaka bandet lite, hur väcktes ditt intresse för aktier och investeringar från första början?

Mitt starkaste minne var när jag kommande år hade lyckats spara ihop så jag hade 85k när jag fyllde 15 år. Kompisarna köpte moppar och bärs för sina pengar, jag stirrade på min bankbok och räknade på hur mycket ränta jag skulle få.”

Ibland när man läser intervjuer med någon förvaltare eller profil kan jag bli avundsjuk på att de minns exakt vilken den första aktien de köpte var, tyvärr gör jag inte det själv.

Däremot minns jag att jag alltid gillat sparande och att se pengarna växa. Som liten (vi pratar i 8-10 årsåldern) började jag på olika sätt fundera kring hur jag skulle kunna få mer pengar. Jag insåg t.ex. snabbt att mina föräldrars städhjälp kostade massor och erbjöd mig att själv göra jobbet till samma pris. Klippte gräsmattor och rensade ogräs, sålde diverse grejer och när jag precis fyllt 14 år började jag mitt första extrajobb. I deras kollektivavtal stod det att man var tvungen att vara över 16 år. Men min arbetsgivare upptäckte först efter att de anställde mig att jag var yngre. De tyckte dock att jag hade skött mig bra så de skrev helt enkelt att jag var 16 år och plötsligt hade jag typ 100 kr/h eller något sånt (enorma pengar för mig då).

Mitt starkaste minne var när jag kommande år hade lyckats spara ihop så jag hade 85k när jag fyllde 15 år. Kompisarna köpte moppar och bärs för sina pengar, jag stirrade på min bankbok och räknade på hur mycket ränta jag skulle få.

Sen tog det fram tills finanskrisen 08 (gick då på gymnasiet) innan jag förstod att det fanns bättre alternativ än att spara på banken. Hade vid denna tidpunkt blivit nästan besatt av Warren Buffett och läst allt som jag kunde komma över. Var ju totalt grön, men hade åtminstone förstått att Buffett förespråkade att man skulle köpa när andra var oroliga och i samband med finanskrisen var det verkligen dystert. Kort efter att jag började gymnasiet (eller möjligtvis lite innan, minns inte exakt) började jag köpa aktiefonder och när gymnasiet sedan var klart och det var dags att plugga vidare var valet självklart: att läsa ekonomi.

Sagt och gjort tog jag mitt pick och pack efter studenten och flyttade till en studentstad där jag läste ekonomi, inriktning finans. Under dessa år, som för många andra, började investeringar/börsen bli ett av mina största intressen. Jag hann även med att göra ett par hundra DCF:er (en värderingsmodell jag knappt använder mig av längre, men mer om det senare) och spränga ett gäng excelark på grund av att jag missat något kommatecken i en enorm formel. Jag lärde mig även att om man ändrar WACC (genomsnittlig kapitalkostnad) med någon/några procent så blev helt plötsligt börsvärdet helt annorlunda.

Spolar vi förbi ett par år av studentliv och drygt ett halvår utomlands så avslutade jag slutligen mina studier med en examensuppsats inom behavioral finance, mycket Kahneman osv. Vi hade en modell, en välrenommerad och befintlig sådan, som gick ut på att minimera påverkan av psykologiska bias vid beslutsfattande som utgångspunkt. Sen tog vi den modellen och testade på kapitalförvaltning. Gav den till bl.a förvaltare på storbank, offentliga kapitalförvaltare och några fler. Resultatet? Det finns absolut pengar att tjäna på att i sin investeringsprocess ta hänsyn till och fundera kring psykologiska bias. Grundförutsättningen är dock att du vet vad dessa bias är såklart och här kan jag till exempel tipsa om författaren Christofer Anderssons böcker om börspsykologi, som för övrigt också är en väldigt trevlig person. Läs även Kahneman ”tänka snabbt och långsamt”. Det ger dig alla basics.

Än idag försöker jag löpande reflektera över vilka bias som jag själv påverkas av och påminner mig själv om att det är väldigt lätt att göra allt rätt i en investering, men missa den mentala biten och att det då går åt skogen ändå. Till exempel kanske du har rätt i din analys, men fel tajming.

Det är som Buffett brukar säga:

”Success in investing doesn’t correlate with IQ. Once you have ordinary intelligence, what you need is the temperament to control the urges that get other people in trouble investing.”

Låt oss ha ovanstående som utgångspunkt och sen sakta men säkert spola oss framåt, steg för steg. Kan du berätta lite mer om din utvecklingsresa inom börsen/investeringar, hur du gick från att vara “nyväckt” till att idag vara en avsevärt mycket mer erfaren investerare som många låter sig inspireras av? Drivkrafter? Viktiga milstolpar och “aha moments”?

Jag har absolut inte någon blueprint för hur man lyckas med sina investeringar, utan tror mycket på att det gäller att lära känna sig själv som investerare och att hitta en strategi som passar just dig och din personlighet. En strategi som du tycker är kul (för det krävs att du lägger ner tid) och gör att du sover gott om natten. Låter klyschigt men är väldigt sant. Sen finns det ju lika många investeringsstrategier som investerare, det finns många sätt att tjäna pengar och jag tycker inget är “rätt eller fel”. Det gäller att hitta sin grej helt enkelt.

Fram tills idag där jag sedan en tid tillbaka hittat en strategi som passar mig väldigt bra: en fokuserad portfölj med ett fåtal kvalitetsbolag (~80% av kapitalet), en passiv fondportfölj med indexfonder (~15/20% av kapitalet) samt en mindre hobbytradinglåda för att det är kul (~5% av kapitalet). Är alltid fullinvesterad och arbetar även aktivt med viss belåning, ofta 0-25%.”

För mig personligen så gick vägen dit genom att dels läsa om olika investeringsstrategier, men framförallt testa själv under många år. Körde från 2008-2011 mycket fonder. Kanske några få bolag. Men därefter och framåt mer och mer aktier. Har köpt förhoppningsbolag, som inte tjänade pengar men lovade guld och gröna skogar. Gick mindre bra. Testat att äga mycket investmentbolag. Har haft 100+ bolag i portföljen. Har haft 2-3 bolag. Handlat dagligen (ren trading) drygt två år. Körde då mycket på utbrott, väldigt förenklat - en aktie konsoliderar och sedan plötsligt drar den iväg uppåt pga någon trigger, då var jag där och hängde på. Lärde mig dock att strategin funkar strålande i en bull markets. Men inte i bear markets. Sen har jag ägt ungefär 25 bolag och inga fonder. Samt även testat något färre bolag + lite fonder. Har haft extremt hög belåning. Sprängt portföljen (eller well, upplevt mer än -50% från highs på kort tid iaf). Förlorat mycket pengar på kort tid. Kommit tillbaka. Reflekterat. Funderat. Läst fler böcker. Testat mig fram. Fram tills idag där jag sedan en tid tillbaka hittat en strategi som passar mig väldigt bra: en fokuserad portfölj med ett fåtal kvalitetsbolag (~80% av kapitalet), en passiv fondportfölj med indexfonder (~15/20% av kapitalet) samt en mindre hobbytradinglåda för att det är kul (~5% av kapitalet). Är alltid fullinvesterad och arbetar även aktivt med viss belåning, ofta 0-25%.

”Most people who have been really successful in the stock market say the same thing - that they’re not smart enough to get into the market and out of it. So they tend to remain more or less in the market at all times.” - Walter Schloss

Just min egen syn på risk har nog förändrats mycket genom åren. En av de absolut viktigaste sakerna för att uppnå ett riktigt bra investeringsresultat över lång tid är att undvika de där riktigt stora katastrofala misstagen.

Rule number 1: don’t lose money, rule number 2: never forget rule number one.” – Warren Buffett

Tittar man på framgångsrika investerare som varit det under lång tid, inte några år, utan decennier, ja då har alla någonting gemensamt. Nämligen att de under långa tidsperioder, i olika omvärldsläget lyckats begränsa nedsidan i sina investeringar. Det är en oerhört central pusselbit för att uppnå goda resultat över tid. En investering som kan leda till 5x pengar kan aldrig vara en god investering om risken samtidigt finns att permanent förlora säg 70-80%. Svängningar däremot, hög volatilitet och att portföljen tex går ner 30-50%, det är någonting helt annat och något man måste kunna hantera mentalt. Men det förstnämnda: att undvika de där riktigt stora misstagen är key. Särskilt när du investerat en tid och byggt upp ett kapital. Vid en nedgång på 50%, vilket kan ske ett enskilt år och du till exempel går in väldigt tung i något förhoppningsbolag utan vinster idag som sedan inte lyckas, kräver hela 100% avkastning för att komma tillbaka. För att inte tala om -75%, som kräver +300% för att komma tillbaka. Jag har ju själv, liksom de flesta som investerat länge, fått uppleva kraftiga nedgångar som såklart varit jobbiga. Men det gäller att aldrig förlora så pass mycket att du inte längre är med i matchen. Eller så pass mycket att det blir oerhört svårt att komma tillbaka. Tittar man på tabellen nedan och reflekterar över detta en stund så förstår man hur oerhört viktigt detta är.

I mina tidiga dagar, säg för över 10 år sedan, så läste jag mycket Buffett och han beskrivs ju som som en "värdeinvesterare", även om han själv inte gillar detta uttryck. Enligt Warren och Charlie är alla investeringar ”value investering” och ”tillväxt” är helt enkelt en komponent av det värde man får. Håller själv med om att snacket om ”värde eller tillväxt” blir väl förenklat. Nog om det. Min poäng är: jag fokuserade tidigt i min investeringskarriär mycket på att köpa aktier som var ”billiga”, hade låga P/E tal osv. Fokuserade på ”MoS” (margin of safety).

Alltså: jag insåg att vill jag dels få låg risk till förlust av kapital och dels hög avkastning, ja då blir det oerhört centralt att inte bara köpa “billiga/eller rimligt värderade bolag” utan framförallt köpa bolag med hög kvalité. Så rört mig från att äga lite fler medelmåttiga bolag och några bolag av hög kvalité till att idag koncentrera min portfölj till de absolut bästa bolagen (som jag själv också förstår).”

Men det tog mig rätt många år innan jag på allvar insåg att det finns två delar av “MoS”. Dels priset du betalar i förhållande till värdet är du får (vid köptillfället). Men också kvalitén på bolaget du köper. Du kan minska risken genom båda. Men på riktigt lång sikt, då påverkar kvaliteten på bolaget i mycket högre utsträckning än priset. Alltså: jag insåg att vill jag dels få låg risk till förlust av kapital och dels hög avkastning, ja då blir det oerhört centralt att inte bara köpa “billiga/eller rimligt värderade bolag” utan framförallt köpa bolag med hög kvalité. Så rört mig från att äga lite fler medelmåttiga bolag och några bolag av hög kvalité till att idag koncentrera min portfölj till de absolut bästa bolagen (som jag själv också förstår). Det har lett till att jag idag ofta har 50-65% av mitt kapital i mina fem största innehav. Utan att, enligt mig själv, för den skull ta “högre risk”. Just eftersom att dessa bolag är av hög kvalitet och har en låg operationell risk, så behöver jag inte lika många bolag i portföljen.

Vår vän Charlie Munger säger följande om just det här med att man inte behöver så många investeringar för att få ett bra resultat över tid:

"I had a relative by marriage who died in his late 80s. And I don´t think he ever had a loss. He only did about eight things in his lifetime. He started with a small poke, and if something wasn´t a near cinch, he didn´t do it. He lived well and died rich. I think it´s possible for a great many people to live a life like that where there isnt´t much risk of disaster and where they´re virtually sure to get ahead a reasonable amount. It takes a lot of judgement, a lot of discipline and an absence of hyperactivity. By this method, I think most intelligent people can take a lot of risk out of life"

Min strategi idag skulle också kunna summeras med Buffetts berömda citat:

It's far better to buy a wonderful company at a fair price than a fair company at a wonderful price”

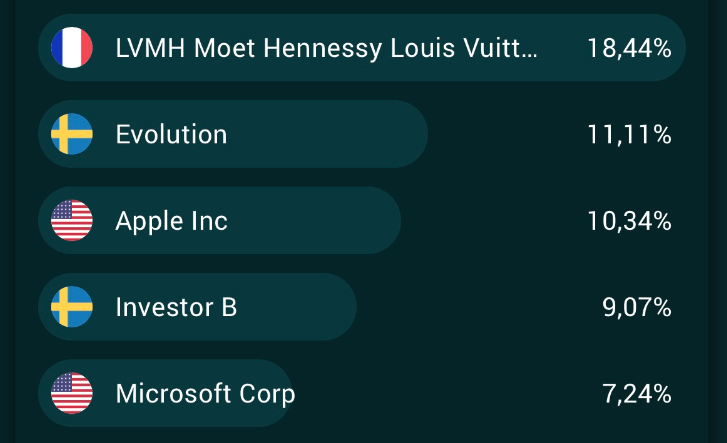

På tema ”fokus” består tex min utländska aktieportfölj just nu (slutet Q1 2023 och ca ⅓ av mitt totala kapital) av till >90% tre aktier: LVMH ~50% MSFT ~20% och AAPL ~20%.

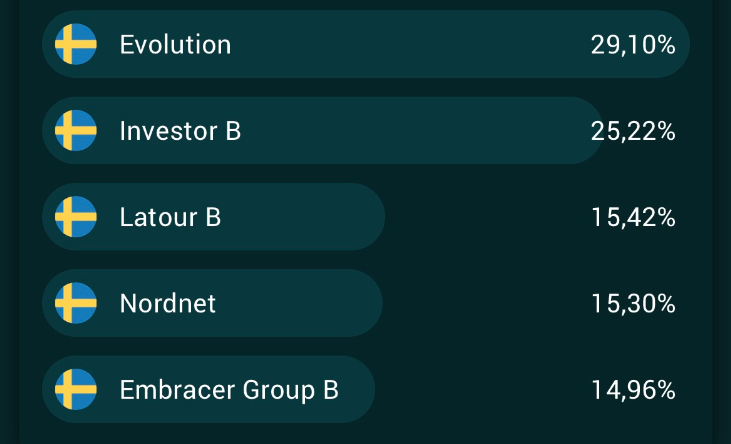

Min svenska innehåller främst EVO, INVE, SAVE, LATO, EMBRAC (där EVO är ~30%, Investor ~25% och sedan omkring 15% i övriga). Att ha båda Latour och Investor känner jag egentligen inte behövs, så möjligt att Latour får lämna plats på sikt åt ännu mer Investor. Embracer har ju varit sorgebarnet i portföljen sedan hösten 2021, men som tur är har allt annat gått bra. För den som är intresserad av min syn på Embracer så skriver jag om det i en tweet 2/4.

Detta är dock just nu och vikterna kan variera beroende på belåning. Kör typiskt sett belåning 0-25% och där är jag nog vad många skulle kalla ganska aktivt, dvs med att öka/minska belåningen. Gör det kanske kvartals- eller månadsvis i genomsnitt, helt beroende av hur börsen utvecklar sig. Ökar belåning på sur börs, minskar på stark börs.

Just detta koncept är något jag kommit att gilla mycket på senare år, dvs att äga bolag som har låg operationell risk och sedan själv ta högre finansiell risk för att uppnå min önskade avkastning, att jämföra med att leta efter bolag som växer >25%, vilket det finns få av.”

Har som mål att uppnå en CAGR på minst 25% (oberoende av hur börsen utvecklas, vilket är något helt annat än tex +10 eller +15% över index) och här är just belåningen ofta en nyckel. Jag köper riktigt fina bolag, tex Apple och Microsoft med starka affärsmodeller, vallgravar, bra produkter, riktigt fin lönsamhet osv MEN de växer kanske inte riktigt vinsten tillräckligt mycket för att jag ska få 25% årlig avkastning, så då adderar jag belåning. Köper bolag med låg operativ risk, adderar sedan något högre finansiell risk för högre potentiell avkastning.

Just detta koncept är något jag kommit att gilla mycket på senare år, dvs att äga bolag som har låg operationell risk och sedan själv ta högre finansiell risk för att uppnå min önskade avkastning, att jämföra med att leta efter bolag som växer >25%, vilket det finns få av. Särskilt om bolaget dessutom skall vara inom din “circle of competence”, det vill säga något du förstår.

Ganska enkelt egentligen, vill du ha 25% årlig avkastning (på lång sikt) så behöver du äga bolag som kan förränta sitt kapital med ungefär motsvarande siffra och dessutom ha möjlighet att återinvestera kapitalet de tjänar till denna höga avkastning under lång tid. Men är ju svårt att hitta bolag som tex EVO som uppfyller ovan kriterier, så därför äger jag vissa bolag som växer kanske 5-10% eller 15-20% per år (helst i den övre delen av det intervallet) och kryddar sedan med viss belåning (ofta 0-25%) för att på så vis uppnå målet >25% CAGR. Somliga kan ju då fråga sig varför jag inte bara köper EVO? Well, kan bolaget för dåligt för att ha en vikt på t.ex. 50%. Med det sagt är jag ju givetvis påläst, men inte på den detaljnivå som tex många andra på Twitter och tex inte i närheten av hur väl jag kan exempelvis LVMH.

Angående belåning så är det dock helt centralt att inte låna för mycket. Belåning är förknippat med mycket hög risk och passar inte alla. Rekommenderar därför alla som funderar på att använda belåning att verkligen läsa på, fundera om det passar dig och ta det försiktigt.

"My partner Charlie says there is only three ways a smart person can go broke: liquor, ladies and leverage. Now the truth is — the first two he just added because they started with L — it's leverage." – Warren Buffett

Försöker (efter bästa förmåga) köpa mer aktier (höja belåningen) när börsen står långt och sänka den när börsen står ”högt”. Givetvis kan varken jag eller någon annan tajma detta exakt. Men att säga att det ”är omöjligt” att tajma överhuvudtaget är att göra det väl enkelt för sig. Självklart förstår de flesta att om man köper lite mer tex ett år som 2022 så kommer det bli bra på sikt. Däremot är det betydligt svårare att ”sälja på toppen”. Därför är jag alltid fullinvesterad. Sen använder jag belåningen för att reglera hur stor exponering jag har mellan 100-125%. Det funkar för mig, men kanske inte för alla. Så här gäller det (igen) att hitta sin strategi. Sedan får man skilja på börs och bolag. Det vill säga - om börsen är högt eller lågt värderad har jag aldrig någon åsikt om. Utan när jag skriver som jag gör syftar jag egentligen på att jag höjer min belåning (om/när) jag hittar attraktiva investeringsmöjligheter i enskilda bolag och vice versa.

Därutöver har jag genom åren verkat för längre aktivitet, dvs jag arbetar aktivt enligt ovan, men definitivt inte dagligen, utan försöker göra få förändringar. Vissa år kanske jag inte ens ändrar belåningen utan ligger konstant på 0% eller 20%, men har varit mer aktiv än normalt åren 2020-2023 pga marknaden varit väldigt speciell och volatil. Man skulle kunna säga att jag egentligen gillar idén med att alltid ha cash för att ta vara på möjligheter när de dyker upp, för de dyker ofta upp oväntat och snabbt. Men jag gillar inte att ligga med cash på banken till låg eller ingen ränta, så har då min belåning som “cash” istället så att säga för att kunna ta tillvara på dessa möjligheter. Kan ibland gå långa perioder utan någon belåning alls om jag inte ser goda möjligheter.

En sak som jag lärt mig genom åren och som kanske är den främsta anledningen till att min avkastning är så mycket bättre nu än när jag började investera, är insikten att man ska behålla bra bolag. De är väldigt ofta både mycket bättre än vad siffrorna visar och har en lägre runway än vad man tror.”

En sak som jag lärt mig genom åren och som kanske är den främsta anledningen till att min avkastning är så mycket bättre nu än när jag började investera, är insikten att man ska behålla bra bolag. De är väldigt ofta både mycket bättre än vad siffrorna visar och har en lägre runway än vad man tror.

Har t.ex. nedan citat som en påminnelse i min telefon kl 9:00 varje dag:

”Selling you winners and holding your losers is like cutting the flowers and watering the weeds” – Per Lynch

Nördigt? Ja, väldigt. Med det funkar för mig.

Just belåning är ett oerhört komplext ämne. Har skrivit några trådar om detta på Twitter, finns många dimensioner, men den korta versionen är att det verkligen inte passar alla och att det är väldigt lätt att öka belåningen och ta på sig betydligt mer risk än man kanske förstår. Framförallt om det går bra. Funderade därför på om jag överhuvudtaget skulle ta upp det i denna intervju eller inte på grund av risken att bidra till att det används på fel sätt. För då kan det verkligen extremt snabbt bli oerhört smärtsamt. Så rekommenderar alla och särskilt nybörjare att ta det försiktigt här. Men rätt använt och om du kan hantera det mentala och den högre volatiliteten, ja då är det ett verktyg som verkligen kan hjälpa dig i ditt förmögenhetsbygge. Ta t.ex. i min passiva fondportfölj, där köper jag indexfonder och har jag runt 20% belåning, sen gör jag ingenting och slår då självklart index (eftersom jag bara köpt index med häv) så länge jag ser det på lång sikt (börsen går upp). Men det krävs disciplin, tålamod och rätt temperament som vår vän Buffett pratar om. Vilket är svårt, mycket svårt.

Avslutningsvis och en viktig sak jag lärt mig genom åren är att konstant lära av sina misstag, genom att reflektera både i goda och dåliga tider, är vägen till framgång. Ray Dalio, som är grundare av världens största hedgefond Bridgewater, brukar säga: “pain + reflection = progress”. Alla gör vi misstag, jag köpte tex oljebolaget Northland Resources för kanske 10 år sedan som gick i konkurs. Men det som avgör vem som lyckas är vad man gör med detta. Funderar/reflekterar man och lär sig något av saken. Är kritisk mot sig själv, förfinar sin process. Ja, då blir det bra. Tex insåg jag med Northland att förhoppningsbolag ska jag hålla mig borta från. Stoppar du däremot huvudet i sanden, då blir det mycket svårare att lyckas. Själv skriver jag därför ner alla större investeringsbeslut jag fattar i vad jag kallar min ”Investment Journal”, typ om jag säljer ett bolag/ökar mycket i ett innehav och varför. Sedan går jag tillbaka då och då och läser och reflekterar kring vad jag gjort. Detta är någonting som jag personligen tror har bidragit starkt till min egen utvecklingsresa som investerare.

Du är ju också en allt mer välkänd och uppskattad Twitterprofil. Vad får man som följare/läsare ta del av om man följer dig? Vad ser du själv för vinning i att vara aktiv i dessa kanaler?

Twitter är fantastiskt. Dels får du nyheter i realtid, men framförallt finns möjligheten till interaktion och erfarenhetsutbyte med personer som är riktigt duktiga inom sina respektive områden. På finanstwitter i synnerhet hänger ju flera av Sveriges främsta investerare. Den är en plats där du kan få inspiration, uppslag till case och inte minst feedback på dina egna investeringar, till exempel risker som man själv inte tänkt på. Riktigt bra med andra ord.

Twitter är fantastiskt. Dels får du nyheter i realtid, men framförallt finns möjligheten till interaktion och erfarenhetsutbyte med personer som är riktigt duktiga inom sina respektive områden. På finanstwitter i synnerhet hänger ju flera av Sveriges främsta investerare.”

Av naturliga skäl skriver jag själv en främst om mina största innehav, LVMH, EVO, AAPL, INVE och MSFT och delar information om dessa. Sen blir det allmänt snack om börsen, ekonomi och investeringar givetvis. Därutöver pratar jag om min strategi. Uppdelningen mellan mina ”aktivt förvaltade portföljer” och min ”passiva fondportfölj (indexfonder)” samt postar då och då köp och sälj (gillar dippköp så blir en del sådana affärer). En sak som kanske uppskattas är att min strategi egentligen inte är exotisk på något vis. Det finns ju många på Twitter som har en betydligt mer komplicerad strategi. Som kräver djupa kunskaper om till exempel trading eller analys. Men min strategi är enkel. Jag köper riktigt fina bolag och behåller. Det är något de allra flesta kan göra själva. Så länge man klarar av att hantera det mentala såklart.

Om man köper bra bolag, handlar risken främst om att du måste ha tålamod, snarare än risken att förlora ditt kapital, likt Buffett beskriver det nedan:

“We tend to go into businesses that inherently are low-risk, and are capitalized in a way that that low risk of the business is transformed into a low risk to the enterprise. The risk beyond that is that even though you..identify such businesses, that you pay too much for them. That risk is usually a risk of time rather than loss of principal, unless you get into a really extravagant situation. But then the risk becomes the risk of you yourself. I mean, whether you can retain your belief in the real fundamentals of the business and not get too concerned about the stock market. The stock market is there to serve you, and not to instruct you. And that’s a key to owning a good business, and getting rid of the risk that would otherwise exist in the market.” – Warren Buffett

Med andra ord - när du väl hittat det där riktigt bra bolaget är den största risken ofta inte bolaget, utan du själv. Att du tex blir nervös och säljer när marknaden är orolig eller att du tar hem vinsten alldeles för tidigt. Men, om du lär dig känna dig själv väl, kan motstå frestelsen att ta hem några tusenlappar eller ett par hundra tusenlappar i vinst, har tålamod och låter dina fantastiska bolag jobba åt dig - ja då kan du bli riktigt förmögen och en bra investering, tex i LVMH eller i något annat kvalitetsbolag, kan förändra ditt liv. Du kan få en frihet som du inte vågat drömma om. Det bästa är dessutom att du behöver inte själv, liksom till exempel Bernard Arnhult som grundade LVMH, jobba 10h om dagen, 7 dagar i veckan i decennier och viga livet åt ditt företag. Utan du kan (lite förenklat givetvis, men ni fattar principen) luta dig tillbaka, njuta av livet och se din förmögenhet växa. Det är inget annat än helt fantastiskt!

Vilka är/har varit dina främsta förebilder och inspirationskällor? Har dessa förändrats avsevärt över tid och i så fall hur och varför?

De absolut största misstagen jag gjort är definitivt att ha sålt bra bolag för tidigt, eller att ha låtit bli att investera (eller köpt för lite) pga jag tyckt att en aktie redan gått upp för mycket och denna insikt har jag Peter Lynch att tacka för.”

Som ni märkt genom att läsa såhär långt är det mycket Warren Buffett och Charlie Munger. Men jag gillar även Peter Lynch skarpt och den är nog den person som påverkar mig mest och hans ”let you winners run” filosofi. Ofta är det några få investeringar som står för en betydande del av investeringsresultatet över tid. Så insikten att man inte ska sälja bra bolag och att man då kan få se ”tenbaggers” eller ”100-baggers” kommer därifrån. De absolut största misstagen jag gjort är definitivt att ha sålt bra bolag för tidigt, eller att ha låtit bli att investera (eller köpt för lite) pga jag tyckt att en aktie redan gått upp för mycket och denna insikt har jag Peter Lynch att tacka för. Nuförtiden bättre på att ta tillvara på möjligheter när de dyker upp och våga ta size eftersom jag vet att riktiga bra möjligheter kommer sällan.

Låt oss skifta fokus till din investeringsstrategi. Kan du initialt, med egna ord, relativt kort och övergripande försöka beskriva din nuvarande investeringsfilosofi och val av strategi?

Buy & hold, fokuserad portfölj, fåtal kvalitetsbolag, sen bevaka/följa bolaget nära med målet att behålla länge. Har en aktivt förvaltad del, en utländsk och en svensk aktieportfölj, som tillsammans ofta står för omkring 80% av mitt kapital. Därutöver har jag en passiv fondportfölj med indexfonder (aktiefonder) om 15-20% av mitt kapital. Är långsiktigt och vill gärna gärna mina bolag i flera decennier. Topp 5 innehav står ofta för 50-65% av kapitalet.

Den passiva delen har jag av flera anledningar. Dels som en hedge mot mig själv, dels för att alltid ”följa med index upp”, tex minska risken att ligga i hel fel sektor i något åt eller två och bli omsprungen. Men också för att få exponering mot small- och microcap bolag. Min aktivt förvaltade del har gått mycket bättre än den passiva en längre tid och jag har blivit mer och mer trygg i min strategi med åren så vill nu fokusera ännu mer. Håller därför på att minska den passiva delen från 20% till 10-15%. Detta är ett pågående arbete. När det gäller antal bolag kommer jag nog aldrig äga bara 1-2 bolag. Testat och det funkar inte för just mig. Men det finns ju de som lyckas riktigt bra med så få bolag. Däremot runt 5 st bolag känner jag mig väldigt komfortabel med, särskilt om det är till exempel EVO, LVMH, AAPL, MSFT, INVE.

Slutligen har jag en mindre portfölj, kanske 5% av kapitalet jag kallar ”tradingportföljen” där jag gör kortsiktiga affärer. Har tidigare ägnat mig åt mer eller mindre ren trading ca 2 år (handlade då dagligen) vid sidan om mitt jobb. På kvällen i USA samt i Sverige. Har portföljen mest för att det är kul, men den gör också att jag så att säga motstår frestelsen att ”pilla för mycket” i mina två aktivt förvaltade portföljer. Är ju lätt för oss börsintresserade att handla för mycket, ofta med sämre investeringsresultat som följd. Men att jag har denna ”tradingportfölj” där jag kan vara mer aktiv har iaf för min del gjort att jag är mer långsiktigt och gör färre ändringar i de portföljer där jag har mest kapital.

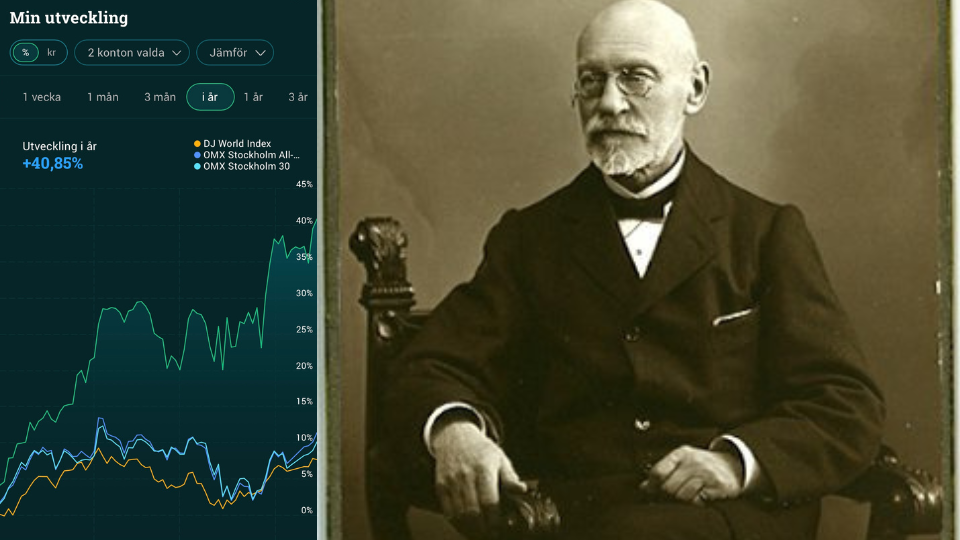

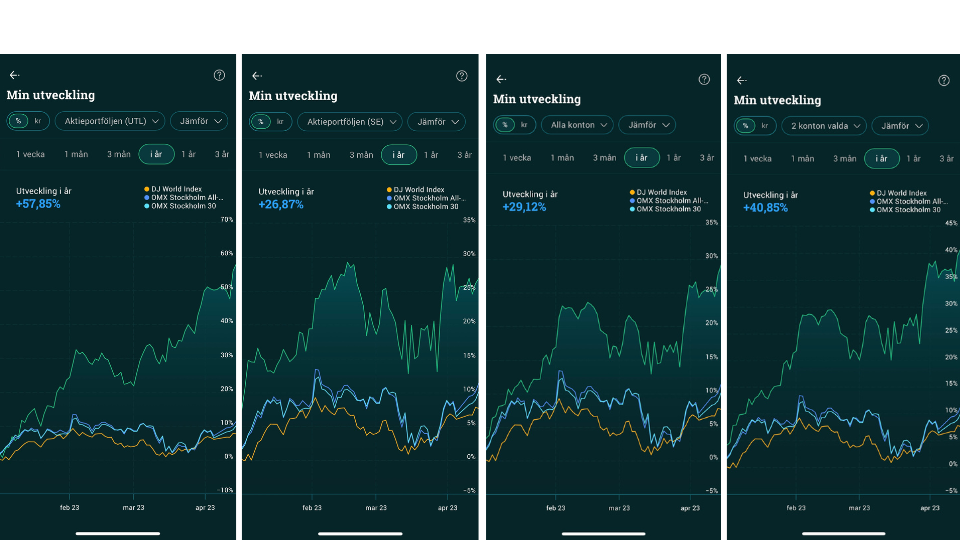

Utveckling YTD, lördagen den 15:e april 2023, är +29,12% för alla konton, +40,85% YTD för mina två aktivt förvaltade aktieportföljer, dvs min svenska aktieportfölj +26,87% och min utländska aktieportfölj +57,85%. Kan väl även nämna att 2022 var jag -4,88% dagen innan årets slut när Avanza gjorde sin sedvanliga årssammanställning. Helåret 2022 var oerhört turbulent, men klarade mig hyggligt tack vare bl.a. stor USD/EUR exponering samt några lyckosamma dippköp med belåning under året. Med andra ord har 2023 inneburit nya ATH på Avanza. Vilket ju alltid är kul såklart. Men sedan måste man ju fråga sig om det uppnåtts pga tur eller att du faktiskt följt din strategi och blivit belönad. I det här fallet kommer ju en stor del av avkastningen från mina fem största innehav LVMH, Evolution, Apple, Investor och Microsoft. Som jag personligen tycker förtjänar det och som fortfarande inte handlas på några fantasi-nivåer, så det gör ju det hela trevligare. Att investera är dock ett maraton och inte en sprint och några månader eller ett år är en väldigt kort tidsperiod. Men såklart, alltid kul med blåa siffror.

Låt oss fördjupa oss lite mer. Om vi tvingar dig att rangordna de fem viktigaste urvalskriterierna som ligger till grund för din analys/urval/köp samt kort motivera dessa, hur skulle den ordningen se ut? (Det viktigaste kriteriet kommer först.)

De allra bästa investerare jag läst om, pratat med och följt genom åren, är istället de som ofta värderat de kvalitativa aspekterna (mjuka värden) på ett framgångsrikt sätt och på riktigt fördjupat sig i dessa. Många kan räkna och göra en DCF, men betydligt färre har förmågan att på riktigt analysera de kvalitativa aspekterna.”

Det tog ganska många år för mig och en hel del misstag att få insikten att det inte nödvändigtvis är de kvantitativa aspekterna som är de viktigaste. Det vill säga siffror och sånt som går att räkna på. De allra bästa investerare jag läst om, pratat med och följt genom åren, är istället de som ofta värderat de kvalitativa aspekterna (mjuka värden) på ett framgångsrikt sätt och på riktigt fördjupat sig i dessa. Många kan räkna och göra en DCF, men betydligt färre har förmågan att på riktigt analysera de kvalitativa aspekterna. Sen är det som Bill Gates brukar säga: vi överskattar ofta vad som kan hända på 1 år, men underskattar ofta vad som kan hända på 10 år. Så är det definitivt när det gäller till exempel företagskultur, innovationsförmåga, ägare osv, det vill säga saker som det är svårt att sätta en siffra på.

Mot bakgrund av ovan skulle jag säga att följande är viktigast:

- Ägare. Vill ha ägare av kött och blod, som är långsiktiga, med affärssinne samt förmågan att allokera kapital på ett bra sätt.

- En lönsam affärsmodell, stark marknadsposition och moat. Höga marginaler. Helt centralt för mig att bolaget uppvisar en hög räntabilitet på kapital (eget/totalt kapital)

- Tillväxt. På kort sikt styr sentiment och flöden kurser (veckor), på något år eller två multiplar, på decennier är det vinsttillväxten. Jag vill äga bolag som över tid genererar en stark tillväxt i kassaflöde och resultat. Och då inget bullshit som EBITDA justerat för x,y,z. Utan vinst på sista raden.

- Produkter/tjänster jag förstår (bolaget verkar inom min ”circle of competence”)

- Starka finanser och en bra förmåga att hantera risk (för dåliga saker kommer alltid hända)

Slutligen så skulle jag säga att det finns ett stort inslag av just magkänsla i mina investeringsbeslut. Känns det inte bra, då blir det ingen investering. Har bla jobbat med finansieringsfrågor i över 10 år och fattat beslut om att låna ut allt från ett par hundra tusen till ett par miljarder. Om det är något jag lärt mig från detta är det framförallt en sak: om det skaver på något vis, men du kan inte riktigt sätta fingret på varför - avstå. Den där känslan kommer i 9 fall av 10 visa sig korrekt och man blir sällan förvånad när det ett par år senare visar sig att det inte var ett så klokt beslut trots allt, även om det på pappret såg bra ut. Samma sak med investeringar. Känns något egendomligt. Avstå. Lita på magkänslan!

Hur ser din process ut och vad använder du för urvalskriterier för att på bästa vis avgöra NÄR du vill äga en specifik aktie? Dvs. vilka är dina specifika regler/parametrar för exekvering/timing (köp/sälj)?

Säljer sällan. Men skulle kunna göra det om någonting fundamentalt ändras, till exempel att bolaget byter ägare eller ändrar inriktning, alternativt att min ursprungliga analys visat sig fel och bolaget inte utvecklats så bra som jag förväntar mig. Då kan jag sälja.

När det gäller köp så tror jag mycket på ”time in market” snarare än “timing the market”. Är ju bara titta på forskningen, missar du några få av årets bästa dagar så försvinner en stor del av avkastningen. Därför alltid fullinvesterad. Med det sagt tycker jag att många gör det lite väl enkelt för sig när de säger att det inte går att tajma marknaden, självklart är det möjligt att framförallt köpa vid bättre tillfällen än andra.”

Händer sällan och har mycket tålamod, ofta flera år. Men till slut kan även jag kasta in handduken och har lärt mig med åren att framförallt om det börjar gå dåligt och ledningen kommer med en massa dåliga förklaringar till varför, eller ännu värre inte kommunicerar alls, då kan det vara bra att dra av plåstret. Om inte annat för att när du väl sitter med innehavet så blir du självklart bias’t till att se det positiva i högre grad än det negativa. Om du säljer och tar ett steg tillbaka kan det göra att du ser på bolaget med mer nyktra ögon. Du kan ställa dig frågan, ”skulle jag köpa detta bolag idag?”. Svårt, men ibland nödvändigtvis. Ju mer man lär sig, desto mer inser man att man inte vet. Även vi som varit med 10, 15, 20 eller t.o.m. 30-40 år kommer att göra misstag. Så är livet. Gäller att ständigt vara kritiskt mot sig själv och reflektera över sina beslut. Samt gärna lyssna på andra (väl valda personer).

När det gäller köp så tror jag mycket på ”time in market” snarare än “timing the market”. Är ju bara titta på forskningen, missar du några få av årets bästa dagar så försvinner en stor del av avkastningen. Därför alltid fullinvesterad. Med det sagt tycker jag att många gör det lite väl enkelt för sig när de säger att det inte går att tajma marknaden, självklart är det möjligt att framförallt köpa vid bättre tillfällen än andra. Särskilt om du är en ”mindre investerare”.

Är ju som Buffett brukar säga ”if you give me 1 million dollar I think I would be able to compound that million by 50% yearly, or no - I know I can”. Vi småsparare har en enorm fördel här. Har du några hundra tusen, eller några miljoner, eller t.o.m. 10-50 miljoner (undantaget om du är nischat på riktigt små bolag såklart), då kan du verkligen utnyttja Mr Markets benägenhet att överreagera på externa faktorer. Tex makro. Och köpa mer när tidningsrubrikerna är svarta. Jag personligen har definitivt gjort ”de bästa investeringarna i de jävligaste av tiderna” som Nicklas Andersson på Avanza brukar säga. Köpte tex extremt mycket (kanske t.o.m. för mycket hehe) i Covid kraschen. Magkänslan sa till mig att vi kommer komma tillbaka (precis som det alltid gör). Dagen då Stockholmsbörsen var -11% var jag närmast euforisk, jobbade febrilt för att försöka få fram så mycket pengar som möjligt. Jag och min fru belånade t.o.m. bostaden för att köpa aktier. Minns att dagen innan botten hade alla mina pengar tagit slut. Då hade jag dippköpt mer än vad jag någonsin hade gjort. Att det sedan, efter en nedgång som var brutal, bara några veckor skulle gå rakt upp 2020--2021, hade jag ju knappast förväntat mig. Men när tex vaccindagen kom och vi loggade in på banken minns att jag och min fru tittade på varandra och log - tillfredsställelsen var total. Ren magi. Just den dagen kan jag leva på länge, inte bara pga portföljen gick rakt upp, utan också för att det kändes väldigt skönt för mänskligheten att vi på så kort tid fixat ett vaccin.

Med andra ord, självklart går det att tajma marknaden. Inte perfekt såklart. Men definitivt bättre än genomsnittet. Ingen rocket science - köp mer när det är bäsigt och tänk till lite extra i tider av total eufori. Just sälja på toppen är (enligt min erfarenhet) oerhört mycket svårare än att dippköpa. Det resulterar nästan alltid i att man blir sittandes med cash och ser börsen tuffa på vidare uppåt, ibland många år innan det kommer en ”dipp”. Något som är jobbigt för de flesta och lätt leder till FOMO. När det är som mest euforiskt kan man ju däremot försöka tänka till några varv extra innan man investerar. Det vill säga tycker jag absolut att man ska vara med år som 2021, men kanske undvika att belåna maximalt, ta stora risker och hänga på alla raketer som trendar på sociala medier.. Men att däremot sitta år efter år (helt vanliga år dvs utan eufori) och tro att domedagen kommer och att du då ska ”köpa in dig vid perfekt läge”. Det tror jag inte på. Att stå utanför långa tidsperioder skadar avkastningen enormt. Däremot, om du inte hittar något som uppnår dina investeringskriterier (tänk Buffett), ja då kan du givetvis sitta på cashen och vänta. Det är något helt annat.

Med andra ord, självklart går det att tajma marknaden. Inte perfekt såklart. Men definitivt bättre än genomsnittet. Ingen rocket science - köp mer när det är bäsigt och tänk till lite extra i tider av total eufori. Just sälja på toppen är (enligt min erfarenhet) oerhört mycket svårare än att dippköpa.“

Riktigt bra investeringsmöjligheter är få, så det gäller att ha tålamod. För att svara på frågan ”när köper jag” så är det just när något dyker upp. Screenar givetvis och letar aktivt, har bevakningslistor osv. Men ofta kommer det kanske plötsligt. Tex var jag med i börsnoteringen av Nordnet (SAVE), men sålde för att jag ville köpa något annat där jag sig bättre r/r. Därefter har bolaget på bevakningslistan en tid. Sen kom ”bank-krisen” med Sillicon Valley Bank och världens banker kraschade. Så även Nordnet, -17% på några dagar om jag minns rätt. Dock hade ju fundamenta inte ändrats och kändes långsökt att Nordnet skulle drabbas i den utsträckning som kurspressen indikerade så då passade jag på att köpa in mig. Här kan man då ställa sig frågan, när köper jag? Vissa säger vänta, men upplever nuförtiden (med alla robotar och nyheter 24/7) att om du väntar för länge kan du missa mycket avkastning. Så det gäller att passa på när ett läge uppstår och vara rätt snabbt. Det förutsätter dock att du sedan tidigare gjort analysen. Därför viktigt med bevakningslistor.

När detta hände var jag i Italien och åkte skidor. Tänkte “nu har jag ett läge jag väntat länge på”. Vet dock att jag ofta är lite för snabb. Köper för tidigt. Så väntade någon dag eller två. Sen tittade jag på hur aktien handlades. Använder inte så mycket TA men tycker absolut det kan vara bra för att hitta ett ingångsläge. Ofta ser man om en aktie är inne i något typ av bottenbygge genom att dess tydliga riktning (upp/ner) stannar upp och den handlas slagigt sidledes en tid. Dvs konsoliderar. När det sker, tex efter en stor uppgång eller nedgång - kan man antingen vänta på rörelsen uppåt (så jag handlade jag när jag körde trading med utbrotts-strategi) eller helt enkelt köpa i bottenbygget. Ofta gör jag just det. Om det är trading sätter jag så en tajt stop. Men om jag vill in långsiktigt så börjar jag köpa i detta läge och tar kanske ⅓ av full size. Vilket jag gjorde i Nordnet så kom in på runt 156-157 kr. Sen ökade jag kommande dagar. Eftersom jag var i skidbacken utan skärmar så lade jag helt enkelt in en massa köporders på olika nivåer. Sen när jag kom hem från skidresan hade jag gått från 0% till drygt 5% av portföljen i Nordnet. På några få dagar. Sedan dess är aktien upp, men fortsatt en bra bit från highs så känner mig rätt nöjd med att jag kunde utnyttja Mr Market’s överreaktion till min fördel denna gång.

Så när det gäller köp för min del handlar det liksom i exemplet ovan ofta om tillfälligheter, däremot tror jag mycket på att vara väl förberedd. Så har en gedigen bevakningslista.

“The wise ones bet heavily when the world offers them that opportunity. They bet big when they have the odds. And the rest of the time, they don’t. It’s just that simple” — Charlie Munger

De senaste årens börs har ju minst sagt varit prövande/volatil, med Corona, den efterföljande haussen och därefter omslag med en ny rejäl körare ner, vilket ju onekligen har givit dig som investerare en möjlighet att stresstesta din strategi. Det vore väldigt intressant att höra dina funderingar om hur du tycker att din strategi har klarat sig under denna period? Vilka är de främsta lärdomarna som du kommer att ta med dig? Har du gjort eller överväger några större förändringar framöver?

Skulle nästan vilja säga att har du varit med 2020-2023 har du fått uppleva minst lika mycket eller till och med mer än de som investerat de tio åren dessförinnan 2009-2019.”

Verkligen. Så är det definitivt. Skulle nästan vilja säga att har du varit med 2020-2023 har du fått uppleva minst lika mycket eller till och med mer än de som investerat de tio åren dessförinnan 2009-2019. Perioden har präglats av väldigt många makro-event samtidigt, jämfört med tidigare då det, om man generaliserar, varit kanske ett eller två event åt gången.

Det har varit en oerhört spännande och lärorik tid. Om något har det gjort mig ännu mer säker på min egen strategi: att investera i ett fåtal bolag av hög kvalité. Det fina med riktigt bra bolag med starka finanser är att det förutom att prestera bra i goda tider, presterar mycket bättre i lite mer oroliga tider.

Faktum är att historien har visat oss att bolag med starka marknadspositioner och starka balansräkningar brukar utöka avståndet till sina konkurrenter och ta marknadsandelar i mer utmanande tider. De har helt enkelt råd att fortsätta investera i tillväxt och satsa när andra kämpar för sin överlevnad.

Så sammanfattningsvis har perioden med Covid, krig, inflation, ränteuppgången och diverse elände de senaste åren fått mig att vilja koncentrera och fokusera portföljen än mer på de absolut bästa bolagen som jag tror mest på.“

Har man tur kan de dessutom ta vara på den lägre konkurrensen när det kommer till tex förvärv (många andra har sämre tillgång till kapital) och komma över sina tillgångar till ett lägre pris än vad som hade varit möjligt i goda tider när alla vill investera. Det känns dessutom mycket bättre att äga tex LVMH, EVO, AAPL, INVE och MSFT när omvärlden är skakig - för du vet att de kommer klara sig oavsett.

Så sammanfattningsvis har perioden med Covid, krig, inflation, ränteuppgången och diverse elände de senaste åren fått mig att vilja koncentrera och fokusera portföljen än mer på de absolut bästa bolagen som jag tror mest på.

Utveckling och förbättring är ju som bekant en evig strävan. Inom vilka specifika områden arbetar du just nu hårdast för att förbättras? Vilka specifika frågor “grämer” dig mest? (Du behöver givetvis inte ha de färdiga svaren på frågorna, utan syftet är snarare att väcka intressanta tankar om din utvecklingsprocess.)

Skulle säga att den fråga jag funderar mest på är just diversifiering.

Har kommit till insikten att det ofta är några få vinnare som gör framgångsrika investerare. Efter att ha läst hundratals memoarer och biografier blir det ofta väldigt tydligt, de som lyckas fantastiskt förklarar det med ett fåtal riktigt bra beslut där de vågat ta size.”

Har ju sedan länge bestämt mig för att fokusera min portfölj kring färre innehav än vad som kanske är ”normalt” eller ”optimalt” enligt skolboken. Det sistnämnda bryr jag mig inte om, har själv suttit på universitetet och kört regressionsanalyser för att få fram den optimala korgen av aktier med låg korrelation med varandra som ska ge den bästa riskjusterade avkastningen. Men sånt är inte min grej. Bryr mig inte om antalet alls. Fler aktier innebär inte lägre risk.

Har kommit till insikten att det ofta är några få vinnare som gör framgångsrika investerare. Efter att ha läst hundratals memoarer och biografier blir det ofta väldigt tydligt, de som lyckas fantastiskt förklarar det med ett fåtal riktigt bra beslut där de vågat ta size. Men, och nu till det svåra. Självklart kommer du ha fler vinnare eller ”tenbaggers” om du som tex Peter Lynch vid ett tillfälle hade över 1500 bolag i portföljen. Varför? Basic statistik. Du har exponerat dig mot fler ”chanser” eller ”möjligheter”, dvs du får högre optionalitet. För Lynch del förklarades mängden innehav av att Magellan fonden var så pass stor att han var tvungen (fonder får inte ha hur stora vikter som helst), men vi privatpersoner kan ju välja hur många bolag vi äger.

Nu till min poäng: kör du väldigt få innehav gäller det verkligen att du väljer rätt, för rent statistiskt har du genom det valet minskat dina chanser att hitta vinnare. Tex om du har 5 jämfört med 50 bolag. Detta är utmanande, det vill säga att du får en lägre ”optionalitet” så att säga att hitta bolag som verkligen lyckas, ju färre bolag du äger. Ovan tror jag är en anledning till att jag trots allt främst äger större företag som är diversifierade i sig. Ta tex LVMH, de äger ca 75 lyxmärken. Så här får du denna ”optionalitet”, dvs du är med om något av deras brand blir en riktigt succé, utan att behöva köpa säg 10 olika lyxbolag. Detta är också anledningen till att jag äger LVMH och inte Hermes. Men just detta är svårt, att hålla sig till sin strategi när du ser och hör om alla ”lovande” bolag därute. Så det är något som så att säga ”grämer” mig ibland. Med åren har jag dock blivit bättre på att bara sitta där under min korkek, med mina "champions" och vara tillfreds med det. Sen såklart, då och då köper jag mindre poster i tex micro- eller nano- caps med lovande utsikter och har även idag några onoterade investeringar. Totalt har jag faktiskt 25 bolag i portföljen, men i princip 8 st som har någon betydelse.

Därutöver och i tillägg till ovan är min passiva fondportfölj ett sätt att hantera denna utmaning. Genom att köpa index för en del av kapitalet så vet jag att jag iaf till viss del får vara med på de där fantastiska resorna som vissa bolag gör (utan att ha ägt). Dock finns en baksida: index innehåller riktigt mycket skit. Faktum är att i år (2023) så har 50 bolag stått för >50% av avkastningen på S&P500. Under 2020-2021 var det extremt, då var det typ 5-7 bolag som stod för majoriteten av avkastningen om jag minns rätt (läst det men kommer inte exakt ihåg siffran), var iaf techjättarna och några till, typ Tesla. Så indexfonderna har sina nackdelar också. En fördel är väl möjligtvis att de framgångsrika bolagen, ifall du köper index som speglar vikten bolaget har på börsen, så får du ju mer av de “bra bolagen” över tid. Alltid något.

Avslutningsvis känner jag ibland att jag borde äga fler mindre bolag. Mindre bolag => växer mer => ökar i värde mer över tid. Många av de allra bästa investerarna (om man till exempel mäter på högst avkastning) är just micro cap investerare. Dock har jag kommit till insikten att detta helt enkelt inte är mitt game. Dels har jag inte tiden att lägga på analysen, sen så vill jag ha en strategi för jag kan göra annat och inte behöva följa mina bolag på den extrema detaljnivå som krävs om du ska lyckas med micro- eller nanocap investeringar. Dock väldigt imponerad av de som lyckas inom detta område och som belöning fått helt galna CAGR siffror som resultat om typ 50-60%. Själv är jag åtminstone med på ett hörn genom att jag äger PLUS Mikrobolag Sverige Index i min passiva fondportfölj. På så vis har jag iaf viss exponering mot de allra minsta bolagen, därutöver har jag som sagt några mindre onoterade investeringar.

Lite kort om din nuvarande “väska”. Beskriv dina fem största innehav och motivera, kortfattat men ändå med fokus på din strategi/urvalskriterier, varför just dessa är dina största innehav just nu.

Mina fem största innehav just nu ser ut såhär:

Inget av bolagen behöver någon närmare beskrivning egentligen, utan de flesta som läser den här artikeln är nog familjära med samtliga. Men ger nedan några korta kommentarer till respektive bolag.

LVMH

LVMH Moët Hennessy Louis Vuitton (LVMH), världens största företag inom lyxprodukter.

”I don’t know if in fifty years my iPhone will still be a success. But I can tell you that I am sure everybody will still drink your Dom Pérignon” – Steve Jobs to Bernard Arnault (founder, chairman and CEO of LVMH)

Bolaget är ett konglomerat som äger omkring 75 lyxmärken. Varav bland annat:

Louis Vuitton, Tiffany & Co., Christian Dior, Fendi, Givenchy, Marc Jacobs, Stella McCartney, Loewe, Loro Piana, Kenzo, Celine, Sephora, Princess Yachts, TAG Heuer, Bulgari etc. Man kan säga att det väldigt förenklat är lite som ett investmentbolag (som jag vet många gillar) med inriktning på lyx.

Bolaget har en fascinerande historia. Om du är intresserad rekommenderar jag varmt Acquired’s hela 3h och 30 minuter långa podd. Där berättar de om Bernard Arnault och LVMH’s historia i detalj. Vill du lära dig mer om LVMH på ett kortare vis, gör även Business Breakdowns en gedigen genomgång av företaget i sin ca 1h långa podd. Rekommenderar också Founders podd om Bernard Arnault. Samt avslutningsvis, om ni vill veta hur bolaget går just nu, spana i Quartr’s tråd efter Q1 rapporten.

Sist men inte minst, finns en mängd personer på Twitter som följer bolaget nära och kan det väldigt väl. Ett exempel är Magnus Andersson som jag rekommenderar alla som är intresserade av LVMH att följa. Han har även en trevlig blogg där han då och då pratar om bolaget som heter ”Fredagskrönikan”.

Alright så vad har jag själv att säga om LVMH?

Skulle kunna prata LVMH i dagar. Men den korta versionen är att bolaget uppfyller samtliga av mina kriterier och mer därtill. En stark huvudägare/familj. En portfölj av kvalitet (de har genom åren fokuserar på att köpa just riktigt bra bolag), stark lönsamhet, god tillväxt, stark balansräkning, skyhöga vallgravar, mycket stark marknadsposition och låg risk. Flera av varumärkena de äger går tillbaka 100-tals år. Därutöver, och en väldigt viktigt aspekt, är Bernard med team otroligt duktiga på att allokera kapital. Avslutningsvis är det extremt långsiktiga. Tex, varje gång de bygger en ny fabrik ser de till att ha tillräckligt med mark i anslutning till denna för att kunna bygga ytterligare en fabrik down the line, även om det sker först 10 år senare. Ett annat exempel är deras relativt nyöppnade flagship store La Samaritaine i Paris. Renoveringen tog över 7 år och kostade över $850 miljoner (>9,5 miljarder SEK). När den sen öppnades kom Frankrikes president Macron till invigningen.

Det finns många fler exempel, men detta säger ganska mycket om familjen Arnaults syn på långsiktighet, vi pratar inte ens decennier, utan århundraden. Bernard ser framför sig att hans fem barn (som alla har framträdande roller i koncernen) kommer att ta över, deras barn efter dem och så vidare…

LVMH har egentligen inte funnits så länge, inte som till exempel Hermes som varit ett familjeföretag i många generationer, utan LVMH grundades faktiskt så sent som 1987 och som jag ser det är vi bara i början på resan. Bernard har även satt upp ett holdingbolag som ägs till 20% vardera av hans fem barn (inget kan göras om alla inte är överens) och att de har en mycket gedigen successionsplan. En viktig faktor för mig då jag är relativt ung och vill hitta bolag som jag kan äga under väldigt lång tid. Där passar LVMH in perfekt, sannolikt är det ett av bolagen jag kommer att äga längst bland de bolag jag äger idag. Sen om det skulle vara som så att tillväxten minskar något på sikt i takt med att bolaget blir än mer moget, det är trots allt Europas största, jag då kommer jag inte sälja, utan adderar bara lite belåning (enligt min filosofi beskriven ovan) och kan få så vis fortsätta äga men ändå uppnå mitt mål om CAGR >25%. Med det sagt tror jag LVMH har många många år kvar av fin tillväxt. Förutom tillväxt på större befintliga marknader så vet alla som läst Hans Roslings böcker att den största delen av befolkningsökningen för jorden fram till 2050 inte kommer att vara i västvärlden/USA, utan tex Afrika. Tror även Indien kommer bli en stor marknad på sikt. Dessutom brukar starkare bolag bli ännu starkare i tuffa tider (som många säger att vi nu går mot) och då känner jag mig än mer trygg med att äga LVMH. Lägg därtill återöppnandet av Kina efter pandemin och du får en väldigt fin cocktail. Ett fantastiskt bolag helt enkelt och tycker helt ärligt att det är otroligt att det överhuvudtaget går att äga som privatperson.

En sant nöje att vara aktieägare.

Evolution

De flesta har koll på Evolution. Bolaget är som ni vet marknadsledande i världen på online casino. Framförallt när det gäller live casino är de totalt dominanta och även om det finns några "konkurrenter" så ligger de långt efter. EVO har varit oerhört duktiga på innovation (tagit fram nya spel) genom åren och på så vis ständigt ökar avståndet till sina konkurrenter. Därutöver har de använt sina kassaflöden till att investera i tillväxt (bygga nya studios i nya geografien) vilket minskat den uppenbart största risken (risk för regleringar). Nu när EVO finns på så många olika marknader har risken för regleringar minskat påtagligt. Det är bra.

Bolaget får inte den respekt som de förtjänar. Screenar man på alla bolag i världen, så kommer faktiskt EVO ut i den absoluta toppen om man tittar på siffrorna, tillväxt, lönsamhet etc. Säger det igen: på siffrorna ett av de bästa bolagen i världen. Det är riktigt kul att bolaget är svenskt. Dock inte blivit behandlat fantastiskt i Sverige, så vi får väl se vad som händer. Nu med den allt större amerikanska investerarbasen är nog en notering i USA inte alltför långt borta.

Man brukar ju säga att en bild säger mer än tusen ord, så tänkte jag beskriver bolaget men sen sådan istället för att ge er en massa siffror, studera nedan och låt det sjunka in. Fantastiskt.

Som många andra redan har konstaterat har EVO den stora fördelen att affärsmodellen är digital och skalbar. Det gör att man måste ompröva de klassiska teorierna om hur mycket och hur länge ett bolag kan växa. EVO växer, dygnet runt, alla dagar i veckan.

Jag kom själv in i EVO ganska sent (2020) och då tack vare Twitter. Tänkte då givetvis: är det för sent? Svaret är nej. För min del personligen, som har fokus på kvalitet och låg risk, passade det dessutom ganska bra att hoppa på tåget lite senare när EVO hunnit etablera sig på en mängd marknaden och den regulatoriska risken kommit ned.

Visst, hade såklart varit kul att som Erik Selin komma in i samband med börsnoteringen. Men jag har ju lärt mig genom åren att det aldrig är för sent (iaf väldigt sällan) att hoppa på bra bolag. Ett viktigt kriterium, givet att jag kom in 2020, var givetvis att det skulle finnas tillväxt kvar att hämta. Så jag lade rätt mycket tid på den analysen innan köp. Slutsats: EVO har trots sin storlek bara början sin resa. Ska inte rabbla siffror, för här finns det andra som kan detaljerna bättre än mig. Men man behöver inte bra Einstein för att fatta att om en väldigt liten del av den totala casinomarknaden idag är online (jämfört med fysiskt casino) och de digitala delen (online) växer strukturellt - ja då är det rätt bra om du äger det bolag i världens som är bäst på online. Sen har vi fina vallgravar i att det är svårt att komma in som mindre aktör, ta till exempel USA, tar mycket tid och att beviljas en licens är inte enkelt. Här har EVO en enorm fördel av sin storlek och goda rykte. Min analys kom som sagt fram till att de har en gigantisk TAM ((total addressable market). Förutom USA och tex Asien så finns det ju en enorm potential i delar av världen på sikt, tex Indien och Afrika. Där kommer befolkningstillväxten.

Rekommenderar alla att läsa Hans Roslings bok ”Factfullness”, tro mig - du blir en bättre investerare. Finns att köpa för 79 kr på Adlibris.

En förståelse för var i världen tillväxten och efterfrågan finns idag och kommer finnas (och växa mest) är basic kunskap som kommer göra ditt liv som investerare lättare, oavsett vad du investerat i. Trots det så befinner sig fortfarande majoriteten av oss på samma nivå som chimpanserna (som Rosling själv brukar säga, de som läst boken vet vad jag menar).

Nu tillbaka till EVO. Vill bara slutligen konstatera att det helt enkelt är ett bolag med mycket fin lönsamhet (marginaler ~70%), fantastisk tillväxt (~30%), bra ledning, en stark marknadsposition med höga vallgravar och en gigantisk TAM. Den typen av bolag växer knappast på träd. Därför är jag aktieägare.

Apple

Har väldigt mycket att säga om Apple. Men ska försöka fatta mig hyfsat kort för jag inser att denna intervju börjar bli rätt lång. Ett av bolagen jag ägt längst. Vet inte riktigt exakt, men definitivt länge, dock från och till. Några gånger genom åren fattades nämligen det korkade beslutet att sälja och köpa något mer ”exotiskt”. Men jag har alltid hittat tillbaka (som tur är).

Eftersom jag även ägt Berkshire Hathaway länge har jag även fått exponering därifrån. Ett av de bättre investeringsbesluten i SEK för mig de senaste åren var faktiskt att jag köpte mycket Berkshire på 178-180$ i Corona kraschen. Då fick jag även en hel del Apple på köpet. Tog just Berkshire eftersom de kändes ”väldigt säkert” och för att jag vid tidpunkten inte hade så mycket cash över (var som vanligt fullinvesterad) så köpet gjordes med belåning. Skulle inte göra samma sak nu, för använde väldigt mycket belåning den gången. Men handlade om att utnyttja en möjlighet som kanske kommer vart 10:e år. Faktum är att Warren Buffett själv gjorde liknande saker. Vad många inte vet är att belåning är en av de främsta förklaringarna till hans fantastiska resultat. Dock inte ”vanlig belåning” utan belåning i form av ”float” från de försäkringsbolag han ägt. Det vill säga, folk betalar in försäkringspremier, som Buffett kunde använda för att köpa aktier, gratis lån egentligen och sedan betalas pengar ut kanske 5, 10 eller 15 år senare när de tex sker en olycka. Skillnaden var att Buffett köpte just aktier, jämfört med andra försäkringsbolag som placerade i mycket räntepapper. Minns inte källan och har tyvärr ingen länk men har läst en artikel från seriöst utgivare där de kartlagt Buffets liv och då kom de fram till att han via float genom åren haft en belåning på i genomsnitt ca 30%. Det är nog något helt annat än vad många skulle kunna tro. Warren själv brukar ju även prata om att undvika belåning, något som säkert bidragit till att detta inte är så välkänt.

Tillbaka till Apple. Bolaget tjänade nästan 400b USD och gjorde ett EBIT (rörelseresultat) på 119b USD 2022. Fritt kassaflöde var 111b USD. Behöver jag säga mycket mer än så? Grymt.

Tillväxten har ju dock kommit ner med åren i takt med att bolaget blivit mer moget/större. Dock tror jag många underskattar Apples service business. Den drar numera in drygt 20b USD på sista raden, dvs 20% av det totala resultatet och växer på bra med fin lönsamhet.

Just nu är Apple världens största SAS-bolag. Marginalerna på deras service business är så höga som uppemot 70%. Det är fantastiskt. Så även om tillväxten inte är vad den har varit så tycker jag fortfarande det är intressant. Vi har en räntabilitet på totalt kapital om ca 35%, rörelsemarginaler runt 30% och de fortsätter rulla ut nya innovativa produkter (tänkt tex AirPods eller Apple Watch) så jag är nöjd. Tillväxten då? Ja, jag tror kanske 5-10% på topline på sikt, möjligtvis lägre 2023 om konjunkturen blir svag. Men ändå en kassaflödesmaskin och här har vi verkligen en VD samt ägare som förstår kapitalallokering. Bara det faktum att de köper tillbaka drygt 5% av utestående aktier årligen gör underverk. Sen adderar jag 20-25% belåning på det och min egen avkastning blir då både hög och gör att jag sover väldigt gott om natten. Krävs dessutom inte särskilt mycket tid för att följa bolaget.

Investor

Ibland funderar jag faktiskt på att öppna en portfölj med bara Investor + 25% belåning. Hade säkert krossat index år efter år. Men det blir för tråkigt. De har en fin och balanserad portfölj och kul också att de har en del onoterat. Nuförtiden om man lyssnar på VD så pratar han mycket om att de vill öka sina investeringar inom just detta segment. Har inte så mycket mer att tillägga om Investor, alla kan redan bolaget. Men har ofta en plats i många portföljer.

Det jag möjligtvis skulle kunna säga är att jag funderat en del på Investor i förhållande till min passiva fondportfölj (runt 15-20% av kapital). Den innehåller ju indexfonder och då även svenska indexfonder. Möjligtvis skulle jag kunna ersätta denna portfölj med Investor. Dock är min passiva portfölj mer inriktad på microbolag och småbolag, eftersom jag inte har så många mindre bolag i övrigt. Så jag har valt att ha kvar min befintliga passiva fondportfölj. Dock ser jag i princip Investor som en “passiv” den i mitt kapital. Varför jag nu känner mig än mer bekväm med att minska vikten i min fondportfölj. Min passiva fondportfölj ser för övrigt ut som nedan just nu:

Portföljen är +11,45% YTD just nu, jämfört med världsindex +6,66%. Helt ok med andra ord för en passiv portfölj och bättre än jämförelseindex DJ World Index, men inte i närheten av mina två aktiv förvaltade portföljer som tillsammans är +40,85% YTD. Med det sagt så är det inte så konstigt, då tex både småbolag, microbolag och fastigheter som utgör ca 45% av denna passiva fondportfölj inte direkt har gått fantastiskt under 2023. Vi har ju sett stora bolag gå mycket bättre än små i år. Men, om börsen fortsätter uppåt, ja då brukar de mindre bolagen komma igång så småningom. Sen när vi har en god marknad, som i början av 2023, då går ju givetvis Stockholmsbörsen till exempel bättre än globala indexfonder, inget konstigt. Ett år som 2022 var det ju däremot trevligt att äga dessa globalfonder. Planerar ingen förändring utan låter denna portfölj vara som den är. Det enda jag gjort på sistone är att minska dess vikt från 20% till 15% av totalt kapital och samtidigt minska belåningen. Dock funderar jag på om det skulle kunna vara dags att börja öka i microbolagsfonden, ett segment som brukar komma igång när sentimentet förbättras. Men möjligtvis lite tidigt ännu så jag avvaktar för tillfället.

Kan även nämna att fonden PLUS Fastighet Sverige Index brukar vara 5-10%. Men just nu har jag tagit ett kortsiktigt bett på att vi får en studs i sektorn på kort sikt. Ökade en del den 23:e mars. Tog hem en del av vinsten den 14/4 och ligger nu alltså något över normal vikt. I övrigt ser portföljen ut ungefär som den brukar. Men eftersom fondportföljer är 15% av mitt kapital (totalt) och posten utgör 15% av den portföljen blir det ju bara ca 2,25% av allt kapital, dvs väldigt liten position i fastigheter just nu.

Jag rekommenderar inte något att följa mitt bet på fastigheter och det är inget råd. Hela innehavet kan redan vara sålt när du läser detta. Det är tredje eller fjärde gången jag gör samma sak under 2022-2023. Tidigare har jag gjort det med mer size. Nu mer osäker på vad som kommer ske kortsiktigt med sektorn, kan säkert bli värre innan det blir bättre och därför tar jag det försiktigt.

Handlar om mycket kortsiktigt handel som jag gör då och då för att jag tycker att det är kul och för att tjäna en hacka. Det gör även att man håller sig alert, får “handla” lite utan att riskera för mycket då det är en mindre del av kapitalet.

Jag tycker personligen att det är viktigt att inte fastna i att “det här är inte min strategi” och sen absolut inte göra någonting annat. Då begränsar man sig ganska mycket. Då och då dyker möjligheter upp och varför då inte ta vara på det men en mindre del av pengarna. Ser jag bra r/r i en trade så gör jag det ibland, även om det inte är min huvudsakliga strategi. Dock så är det såklart viktigt för mig personligen att majoriteten av mitt kapital över tid inte handlas runt (inte det jag är bäst på) utan placeras i mina “champions” och får växa ostört.

Microsoft

Sales 200b USD 2022, EBIT på 83b USD, FCF om 65b USD. Hög räntabilitet på kapital, rörelsemarginal på 40%. Stabil business. De har sina core tjänster sedan länge (Word, Excel, PowerPoint etc), rider på cloud trenden och har en intressant exponering mot cybersäkerhet (tror mycket på det). All in all, en väldigt solid business. Tror som för Apple på en tillväxt om kanske 5-10% långsiktigt. De borde klara sig relativt sett väl även under 2023 på grund av att de har en hög andel återkommande intäkter och att de har tjänster som är sticky.

Vilka är dina övergripande mål med dina investeringar? Vart ser du dig själv rent utvecklingsmässigt om 5-10 år?

Jag tillhör nog den skara som gärna fortsätter att investera och följa marknaden så länge jag har hälsan och är tillräckligt pigg. Är ju mitt största intresse och väldigt allmänbildande, sen är det givetvis en bonus att det är ett intresse som man också kan tjäna pengar på.

När det gäller pengar så känner jag att jag och min fru är väldigt lyckligt lottade. Allt är relativt såklart, men vi har tillräckligt för att kunna göra det vi vill och leva ett liv med guldkant. Med det sagt har ingen av oss egentligen någonsin varit speciellt materiella av oss. God mat och gott vin är ju trevligt. Men har till exempel aldrig känt något behov av massor av tjusiga prylar och så. Sen när man passerar en viss nivå i lön eller kapital så får man ju inte heller en lika stor “ökning” av lyckan av varje extra krona. Men självklart så värdesätter både jag och min fru såklart friheten som pengar ger. De senaste säg fem åren har vi till exempel kanske varit utomlands 1,5-2 mån per år, men på lång sikt är vi kanske på varmare breddgrader säg okt-mars och i Stockholm april-sept. Någonting som inte skulle vara möjligt idag, helt enkelt på grund av att det inte funkar med våra jobb.

Jag tillhör nog den skara som gärna fortsätter att investera och följa marknaden så länge jag har hälsan och är tillräckligt pigg. Är ju mitt största intresse och väldigt allmänbildande, sen är det givetvis en bonus att det är ett intresse som man kan tjäna pengar på.”

Målet för min egen del handlar nog egentligen inte enbart om pengar, även om det är trevligt, utan är väl mer att förutom att göra det privat även arbeta heltid med kapitalförvaltning och utvecklas vidare inom detta område. Trivs absolut bra med mitt jobb idag, särskilt eftersom jag på arbetstid får ägna mig åt finansiella marknader. Men det är definitivt inte 100% fokus på aktier och investeringar, är ju inte förvaltare eller analytiker, utan har en bredare bankroll. Så på sikt ser jag framför mig att jag även professionellt går mer mot en renodlad roll som kapitalförvaltare på ett eller annat vis. Är egentligen väldigt öppen för olika alternativ. Men får man drömma, så kanske driva någon egen liten family office, fond eller dylikt där jag kan arbeta flexibelt med avseende på både tid och plats. Vill helst även slippa alltför snäva mandat med 1000-regler/begränsningar. Till exempel för hur många % jag får ha i ett innehav osv som begränsar många förvaltare. Har inget behov av att synas eller höras och typ förvalta en enorm fond på storbank och snurra index för 1,5%, utan mer en plats där jag kan göra min grej och på ett schysst vis även hjälpa andra att förvalta deras förmögenhet på samma sätt som jag tar hand om mina egna pengar. Med kunder som delar min filosofi om att investera i riktigt bra bolag och långsiktighet. Kan jag dessutom få göra det men någon/några likasinnade som också älskar aktier hade det såklart varit fantastiskt.

Är det viktigt för dig att investera i sådant som du i någon mån anser bidrar till en bättre värld/framtid? (Eller i varje fall undvika det motsatta?) Varför? Motivera.

Jag är glad över att vara investerad i riktiga kvalitetsbolag, som växer och skapar nya jobb.

På så vis kan jag vara med och bidra till att världen blir en bättre plats där fler människor kan ta steget bort från fattigdom och in i välstånd. Att nya jobb skapas leder till att människor kan försörja sig och sina familjer, får en större frihet, kan göra vad de tycker är kul och helt enkelt klättra vidare upp för Maslows behovstrappa. Känns bra att bidra till det.

Äger även en mindre post i Novo Nordisk (alltid känt att jag borde äga mer). Detta bolag har på sistone nått stora framsteg inom behandlingar för fetma. Tragiskt att det behövs, men den delen växer nu kraftigt och här känns det också kul att bidra till en bättre hälsa. Även om jag personligen tycker att träning och bra kost är en bättre behandling än piller.

Har du några bra “stalltips” till en nybörjare (person som inte har kommit lika långt i sin utvecklingsresa som du har) som ser dig som en förebild och skulle vilja förbättras som investerare?

Skit i vad som är fint på CV’t eller jobbet som betalar bäst. Du lurar dig själv. Gör istället något du tycker är kul och är intresserad av så kommer du garanterat lyckas bättre än om du tvingar dig själv att göra något du inte alls tycker är speciellt kul.”

Fokusera på att hitta en investeringsstrategi som passar din personlighet.

Börja med att fundera kring dina mål, tex förväntan på avkastning, är det totalavkastning som är viktigaste eller något annat? Kanske kassaflöde/utdelningar? Reflektera över vad som är viktigt för just dig och vilken investeringsstrategi som du tror passar dig som person.

Många nybörjare (och rutinerade personer) börjar med att fundera på ”vad” och ”hur” de ska göra, men jag skulle vilja tipsa om att börja med ”varför”. När du vet varför du investerar, då kan du sedan fundera på hur du ska göra och vad du ska investera i. Om du tidigt i din investeringskarriär vet varför du valt att investera på ett visst sätt - då blir livet mycket enklare. Om det känns rätt i magen. För många, liksom för mig själv, tar det dock många år innan man hittar rätt. Det är helt ok. I slutändan är den bästa strategin alltid den strategi som passar just dig och tar det tid att hitta så får det göra det.

En annan aspekt som är underskattad är att se till att må bra rent allmänt. Har alltid varit fascinerad över mental träning och att på olika sätt använda mentala modeller för att maximera resultatet. En helt central utgångspunkt här är att du är i balans och tillfreds med ditt liv. Att du prioriterar hälsan, kost, sömn och goda relationer. Om ovan fungerar bra och du känner dig glad och tillfreds med tillvaron så kommer du få ett helt annat lugn och bli en bättre investerare.

Jag jobbar därför själv aktivt med att ta hand om min kropp och sinne för att må bra. Självklart behöver man inte göra allt perfekt. Du kan givetvis äta god mat och dricka champagne, njuta av livet helt enkelt. Men små förändringar kan göra stor skillnad, det är tex inte så svårt att ta trapporna istället för hissen eller gå/cykla till jobbet istället för att åka kollektivt.

Slutligen - gör det du tycker är kul!

Skit i vad som är fint på CV’t eller jobbet som betalar bäst. Du lurar dig själv. Gör istället något du tycker är kul och är intresserad av så kommer du garanterat lyckas bättre än om du tvingar dig själv att göra något du inte alls tycker är speciellt kul.

“You’ve got to find what you love” – Steve Jobs

”Your time is limited, so don't waste it living someone else's life. Don't be trapped by dogma - which is living with the results of other people's thinking. Don't let the noise of other's opinions drown out your own inner voice. And most important, have the courage to follow your heart and intuition. They somehow already know what you truly want to become. Everything else is secondary.” – Steve Jobs

Vad tror du om börsens utveckling rent generellt under de kommande 6-12 månaderna och ser du några specifika investeringstrender, sektorer eller case som du personligen kommer att lägga mer fokus på framöver?

Haha, visste att den frågan skulle komma :)

Jag tror väl egentligen ingenting och ser inte att jag har någon edge i att gissa på vart börsen ska ta vägen, fokuserar istället på att hitta bra bolag.

Tror mycket på att ska du bli en vinnare på börsen så måste du ha en i grunden positiv syn och våga ta risk. Börsen stiger mer än den sjunker och det är oftast bäst att köpa när ingen eller få vill göra det.”

Med det sagt kan man ju alltid rent filosofiskt reflektera kring hur börsen utvecklats tidigare i historien efter ”dåliga år” som 2022 och svaret är att efter regn kommer oftast solsken.

Ibland, typ som under Corona, går det väldigt snabbt. Andra gånger, som efter finanskrisen, tar det några år innan risksentimentet kommer tillbaka på allvar.

Men generellt är jag ju optimist och tenderar att bli mer optimistisk efter att marknaden kraschat eller iaf pyst ut mycket av euforin som funnits tidigare.

Tror mycket på att ska du bli en vinnare på börsen så måste du ha en i grunden positiv syn och våga ta risk. Börsen stiger mer än den sjunker och det är oftast bäst att köpa när ingen eller få vill göra det.

När det gäller trender så kan man ju inte låta bli att nämna de högre räntorna. Även om inflationen självklart kommer komma ner så småningom och den aggressiva räntehöjningstakten avtar så lär vi ju få vänja oss vid åtminstone något högre räntor en tid och då tror jag många investerare kommer fokusera extra mycket på bolag med bra kassaflöden (lönsamma bolag) och bolag med starka balansräkningar.

Så jag blir inte förvånad om många förvaltare på stan kommer prata mer om ”låg risk” och ”starka finanser” när de ska beskriva vilka bolag som är intressanta här kommande 6-12 månader. Jag tror också att man kommer prata om återkommande intäkter och ”stabil intjäningsförmåga”, brukar det bli extra fokus på dessa faktorer i "lågkonjunkturer”.

Om du fritt får välja tre börsprofiler/individer som du gärna skulle vilja se i en kommande Börskollen-intervju (gärna bloggare och/eller Twitterprofiler), vilka skulle du då välja?

Det finns otroligt många duktiga personer. Men till exempel Investingforvalue vore intressant, hans summering av 2021 borde vara grundkurs i aktiekunskap på alla svenska lärosäten, länkar den, läs!

NemCap om han inte redan varit med? Vore intressant att höra hur han tänker nu rent filosofiskt kring livet när han nu blivit ekonomiskt oberoende på bland annat sin EVO investering och fortfarande är ung. Hur ser han på framtiden och vad har han lärt sig på sin resa?

Sen har jag personligen en hel del kontakt med en investerare som på Twitter heter ”Privatekonomen”. Kunnig, gedigen erfarenhet inom förvaltning (arbetar med Private Banking till vardags) och hittar många intressanta case, dessutom en oerhört trevlig person.

Samtliga skulle vara kul om de var med på en Börskollen-intervju.

Sist men inte minst, stort tack för att ni hörde av er och att jag fick berätta mer om min strategi och syn på investeringar i allmänhet, det var ett sant nöje!

Ett stort tack för din medverkan, en mycket ambitiös och uttömmande intervju och ett fortsatt lycka till med förvaltningen framåt!