Börskollen-intervju med heltidsinvesteraren, stockpickern och poddaren Magnus Skoog

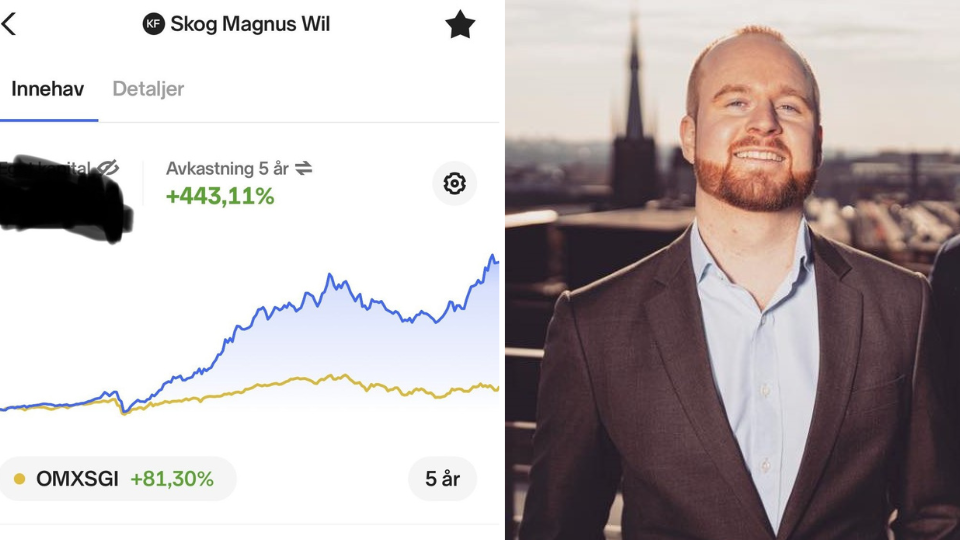

I veckans intervju får du en chans att lära känna Twitter- och poddprofilen, stockpickern och numera heltidsinvesteraren Magnus Skoog. Magnus är en vinnarskalle med stort intresse för siffror som dessutom har erfarenhet som analytiker från bland annat Redeye och Erik Penser, men som numera fokuserar fullt ut på sin aktieportfölj. Här får du en bättre inblick i hans resa och mer specifikt hur hans specifika strategi har tagit form under åren. Missa inte denna intervju!

Hej Magnus Skoog. Riktigt kul att få intervjua dig. Kan du inleda med att kort berätta lite allmänt om vem du är och din bakgrund för våra läsare.

Jag är 32 år gammal, bor i Stockholm sedan 2016 och väntar världens finaste dotter i juli! Sedan november 2021 investerar jag på heltid samt driver sedan ett år tillbaka podden Aktiesnack tillsammans med Peter Westberg. På min fritid gillar jag att kolla på MMA och lägger alltför mycket tid på att spela datorspelet Age of Empires 2.

Låt oss spola tillbaka bandet lite, hur väcktes ditt intresse för aktier och investeringar från första början?

Jag tror att jag är född med en personlighet lämpad för aktier. Jag har alltid gillat att kolla utveckling i siffror, exempelvis när jag spelade Football Manager som liten, eller spelade Pokèmon. Redan på högstadiet kollade jag text-tv för att se hur föräldrarnas aktier utvecklades och kollade vilka universitets-kurser jag senare skulle kunna läsa för att fördjupa mina aktiekunskaper.

Jag tror att jag är född med en personlighet lämpad för aktier. Jag har alltid gillat att kolla utveckling i siffror, exempelvis när jag spelade Football Manager som liten, eller spelade Pokèmon.”

På den tiden fanns dock inte lika mycket lättillgängligt och bra material avseende aktier som idag. Idag kan unga personer ta del av bra Twitter-trådar, poddar, läsa recensioner online om vilka böcker som är bäst att läsa och så vidare. Jag tror att speciellt nybörjare har en stor fördel idag då det är betydligt enklare att lära sig från de bästa och slippa börja sin investerings-karriär med att göra dyra misstag. Men det gäller att hitta till rätt information!

Låt oss ha ovanstående som utgångspunkt och sen sakta men säkert spola oss framåt, steg för steg. Kan du berätta lite mer om din utvecklingsresa inom börsen/investeringar, hur du gick från att vara “nyväckt” till att idag vara en avsevärt mycket mer erfaren investerare som många låter sig inspireras av? Drivkrafter? Viktiga milstolpar och “aha moments”?

Som så många andra gjorde jag helt fel i början. Jag lyssnade på många domedagsprofeter under de sena tonåren och spekulerade genom hävstångscertifikat i att börsen skulle gå ner åren efter finanskrisen.”

Som så många andra gjorde jag helt fel i början. Jag lyssnade på många domedagsprofeter under de sena tonåren och spekulerade genom hävstångscertifikat i att börsen skulle gå ner åren efter finanskrisen. Börsen gick som bekant upp och dessutom förstod jag inte hur mycket hävstångscertifikat äter upp ens kapital över tid. Det gick helt enkelt ganska uselt för mig då.

Det gjorde tyvärr att jag tappade intresset för aktier i några år och la ingen tid på det. Som tur var läste jag Corporate Finance på universitetet under dessa år vilket gav mig en bra grund för att förstå aktier. 2017 började jag arbeta på Nordnet och då väcktes intresset på riktigt igen. Efter min anställning på Nordnet började jag arbeta som aktieanalytiker på Redeye och senare även på Erik Penser Bank. Under denna tid blev aktier i princip mitt liv. Jag arbetade över 40 timmar i veckan med aktieanalys på jobbet och på fritiden satt jag och analyserade aktier och fördjupade min kunskap. När jag gymmade lyssnade jag på poddar om aktier, när jag reste läste jag aktieböcker och när jag satt på toa kollade jag finanstwitter.

Under denna tid blev aktier i princip mitt liv. Jag arbetade över 40 timmar i veckan med aktieanalys på jobbet och på fritiden satt jag och analyserade aktier och fördjupade min kunskap.”

Jag la väldigt mycket tid på aktier, men det var min stora passion så jag tyckte det var kul. Aktiemarknaden är väldigt konkurrensutsatt och svår, så jag tror att man behöver ha passionen för att bli riktigt framgångsrik. Jag är själv en väldigt tävlingsinriktad person så för mig är en stor drivkraft att alltid bli bättre.

Finanstwitter ger mig motivation då man ser investerare som har en helt makalös avkastning. Effektiva marknadsteorin som jag fick lära mig på universitetet säger att det inte går att slå index över tid, finanstwitter visar att det är bullshit. Det är svårt, men det går absolut. Det är inspirerande att försöka kämpa ihop en avkastning som legender likt Nemcap har åstadkommit, med över 50 % Cagr i 20 år. Ska jag vara helt ärlig så tror jag kanske inte riktigt att jag kommer kunna hålla över 50 % avkastning per år på lång sikt. Men jag tror att höga mål får en att prestera bättre, så jag har det målet ändå.

Effektiva marknadsteorin som jag fick lära mig på universitetet säger att det inte går att slå index över tid, finanstwitter visar att det är bullshit. Det är svårt, men det går absolut.”

Du är ju också en tämligen välkänd Twitterprofil (över 4 000 följare) och poddare (Aktiesnack). Vad får man som följare/läsare ta del av om man följer dig? Vad ser du själv för vinning i att vara aktiv i dessa kanaler?

Jag försöker skapa innehåll i podden som jag själv hade velat lyssna på och som förhoppningsvis kan öka lyssnarnas avkastning, det är målet i alla fall. Jag försöker förklara vad jag tror är faktorer som kan öka investerares avkastning, samt delge mina tankar om innehaven i min portfölj och bolag jag tycker är intressanta. En stor del av motivationen kommer från när jag ser att lyssnare verkar uppskatta det jag gör!

Nedsidan är att när aktier man äger och poddar om har kraftiga nedgångar så blir det inte bara monetärt jobbigt, det blir psykiskt jobbigt att tusentals människor ser att man har haft fel. Man känner sig lite idiotisk. Men så är det med aktier, utan insiderinformation kommer det komma kraftiga nedgångar i vissa av ens innehav.

Vilka är/har varit dina främsta förebilder och inspirationskällor? Har dessa förändrats avsevärt över tid och i så fall hur och varför?

Jag tror att efter initiala snedsteg i sena tonåren, så började jag ändå i rätt ände när jag återvände till börsen. Jag försökte förstå vilka faktorer som har lett till att vissa aktier gått bra och andra inte. Det gjorde att jag började med att läsa böcker som “What works on wall street”, “The little book that beats the market” och artiklar på hemsidan “Alphaarchitect”. Exempelvis What works on wall street undersöker vilken typ av aktier som historiskt genererat bra avkastning det kommande året och vad som historiskt har fungerat dåligt. Det gav mig insikten att aktier med höga värderingsmultiplar generellt presterar sämre än aktier med låga värderingsmultiplar. Att börja leta aktier i en grupp som i snitt går bättre än börsen tror jag hjälpte mig initialt och gjorde att jag fick ett bra grundtänk från början.

Med ökad kunskap och erfarenhet blir rena kvantbaserade faktorer som nyckeltal en mindre del av min beslutsprocess, men det är en väldigt bra grund att börja ifrån. Det är bättre att leta aktier där man har oddsen på sin sida än att försöka köpa bolag till P/e 100.

Ska jag nämna bara en förebild så blir det Joel Greenblatt som är författaren till “The little book that beats the market”. Bland förvaltare har han en av de allra bästa avkastningarna genom tiderna. När man läser hans böcker förstår man varför.

Låt oss skifta fokus till din investeringsstrategi. Kan du initialt, med egna ord, relativt kort och övergripande försöka beskriva din nuvarande investeringsfilosofi och val av strategi?

Huvudsakligen är jag värdeinvesterare. Jag försöker köpa aktier som jag tror är undervärderade och sedan säljer jag när de närmar sig det pris jag tycker de borde handlas för.”

Huvudsakligen är jag värdeinvesterare. Jag försöker köpa aktier som jag tror är undervärderade och sedan säljer jag när de närmar sig det pris jag tycker de borde handlas för.

Jag har ofta en tes om ungefär hur det närmaste året ska spela ut gällande vinstutveckling och liknande. Om utvecklingen blir som jag tror brukar aktien gå upp rätt kraftigt då dels vinsten växer, men den stigande vinsten brukar också generera multipelexpansion. Min innehavstid är normalt sett några månader till något år. Helt enkelt den tid det tar för aktien att nå den värdering jag tycker är rimlig.

Sedan kan jag skala upp och ner positioner beroende på kortsiktiga event. Tror jag exempelvis att en kommande rapport blir bättre än vad analytiker tror, så kan jag skala upp i den aktien. Då är det viktigt att ha en avvikande tro från marknaden, är det redan inprisat i aktien kommer en bra rapport inte ge någon reaktion, speciellt i större bolag som är mer effektivt prissatta.

Låt oss fördjupa oss lite mer. Om vi tvingar dig att rangordna de fem viktigaste urvalskriterierna som ligger till grund för din analys/urval/köp samt kort motivera dessa, hur skulle den ordningen se ut? (Det viktigaste kriteriet kommer först.)

Jag är en allätare som investerar i det mesta förutom biotech, fastigheter och banker. Men jag föredrar helt klart att investera i branscher med strukturell tillväxt och som är lätta att förstå.”

Det blir såklart svårt att rangordna exakt, alla faktorer måste ses i relation till varandra. Men jag skulle säga att värdering är det viktigaste tillsammans med branschen bolaget befinner sig i. Med värdering avser jag multipel-värdering i form av EV/Ebit, vilket tar hänsyn till skuldsättningen. Jag är en allätare som investerar i det mesta förutom biotech, fastigheter och banker. Men jag föredrar helt klart att investera i branscher med strukturell tillväxt och som är lätta att förstå.

Exempelvis AI-bolag bör ha strukturell tillväxt framöver, men jag skulle ha otroligt svårt att förstå vilka bolag som kommer att bli vinnarna i branschen. Är det lätt nog för att jag ska förstå så är troligen värderingen för hög. Då föredrar jag en bransch i strukturell tillväxt, men som är lättare att förstå och som inte har samma höga värdering. Sektorer med mycket hype brukar ha höga värderingar.

Tätt efter “branschen” värdesätter jag kvaliteten på bolaget och dess historik. Dessa faktorer får bli en kombinerad trea och fyra. Här ingår affärsmodell som givetvis är en väldigt viktig faktor och det finns inte ett enkelt svar på vad som är en bra affärsmodell. Men jag ser en hög bruttomarginal som positivt. Det indikerar att bolaget har en stark position på marknaden och kan ta ut ett högt försäljningspris. Det gör också att när omsättningen ökar så blir en stor andel av ökningen högre vinst. I kombination med låg värdering är det ofta ett bra recept för kraftig vinsttillväxt och multipelexpansion. En enkel tumregel är att ett bolag som har presterat bra de senaste 5 åren oftast kommer fortsätta göra det. Det gör att jag värdesätter historiken.

Jag investerar inte med målsättningen att äga en aktie i all evighet. Jag siktar på en väldigt hög avkastning. Då behöver jag äga aktier där min tro är mer positiv än marknadens kommande 12-18 månader gällande vinstutveckling och/eller vad aktien bör handlas till för multipel.”

Som nummer 5 väljer jag hur min prognos för kommande året ser ut i förhållande till vad marknaden förväntar sig. Jag investerar inte med målsättningen att äga en aktie i all evighet. Jag siktar på en väldigt hög avkastning. Då behöver jag äga aktier där min tro är mer positiv än marknadens kommande 12-18 månader gällande vinstutveckling och/eller vad aktien bör handlas till för multipel.

Slutligen så kollar jag på en del faktorer som är relativt enkla att kolla upp. Jag ser positivt på om bolaget genomför återköp, om insiderägandet är högt och insynshandeln är positiv, aktien ska gärna vara relativt liten då det normalt sätt gör att konkurrensen från duktiga investerare är mindre. Slutligen ser jag positivt på om aktien gått bra på börsen senaste 3-12 månaderna. Det är absolut inget krav för att jag ska köpa en aktie, men historiskt har denna typ av aktier gått bättre än snittet på börsen. Värt att notera är att omvänt förhållande gäller på en månad. De aktier som gått starkt senaste 30 dagarna faller ofta tillbaka kommande månad. Var inte rädd för att köpa aktier som gått starkt, så länge värderingen är låg.

Använder du dig av teknisk analys i någon form och hur ser du på positionsstorlek?

Teknisk analys är ett verktyg som jag lägger väldigt liten vikt vid, men som jag använder. Jag ser exempelvis extra positivt på en aktie som bryter ut från en bas likt cup and handle. Jag blir även lite extra vaksam om en aktie har gjort en tydlig huvud skuldra-formation eller MA 50 korsar ner genom MA 200. Men som sagt, dessa faktorer kommer långt ner i prioriteringslistan.

Investerar man aktivt och lägger mycket tid på börsen bör man inte ha mer än 15 innehav. Du har redan diversifierat tillräckligt och det är bättre att lägga mer pengar i ditt femtonde innehav än att köpa ett nytt som du ska hålla koll på.”

Gällande positionsstorlek och diversifiering finns det inte ett rätt svar i min mening. Men jag har 10-15 innehav där de största 8 utgör ca 80 %. Ett innehav blir aldrig större än 20 %. Investerar man aktivt och lägger mycket tid på börsen bör man inte ha mer än 15 innehav. Du har redan diversifierat tillräckligt och det är bättre att lägga mer pengar i ditt femtonde innehav än att köpa ett nytt som du ska hålla koll på. Viktigt att tänka på gällande positionsstorlek är hur stabilt ens innehav är. Är bolaget väldigt stort och stabilt kan man ta en betydligt större positionsstorlek.

Vad tror du är vanliga misstag?

Att sälja på bra nyheter för att aktien har “gått upp” och köpa på dåliga nyheter för att aktien har “gått ner” och känns billig. Ofta tar det lite tid för marknaden att prisa in nyheterna.”

Att sälja på bra nyheter för att aktien har “gått upp” och köpa på dåliga nyheter för att aktien har “gått ner” och känns billig. Ofta tar det lite tid för marknaden att prisa in nyheterna. Analytiker ska uppdatera sina estimat, folk som är på semester ska se nyheterna, varje gång någon analyserar aktien är den senaste nyheten de ser dålig och så vidare. Ofta är det snarare en bra idè att köpa mer i en aktie som kommer med bra nyheter och går upp 10 %. Allting är såklart relativt men jag pratar i generella termer.

De senaste årens börs har ju minst sagt varit prövande/volatil, med Corona, den efterföljande haussen och därefter omslag med en ny rejäl körare ner, vilket ju onekligen har givit dig som investerare en möjlighet att stresstesta din strategi. Det vore väldigt intressant att höra dina funderingar om hur du tycker att din strategi har klarat sig under denna period? Vilka är de främsta lärdomarna som du kommer att ta med dig? Har du gjort eller överväger några större förändringar framöver?

Största lärdomen är nog hur aktiemarknaden prisar in tillfälliga faktorer som långvariga. Tar vi exempelvis BHG (Bygghemma) så är det en affärsverksamhet som bör värderas relativt lågt. Under 2021 värderades man dock till runt P/E 50 (!) på vad som rimligen var toppvinster. Man åtnjöt ju en tillfällig boom då svenskar inte kunde resa utomlands. Pengarna spenderades istället på exempelvis att renovera hemma. Inom vissa branscher var det rimligt att anta att konsumenters beteende genomgick en viss förändring permanent, men Bygghemma säljer ju inte produkter som har återkommande intäkter. Har du byggt en altan 2020 bygger du förmodligen inte 5 till närmaste 5 åren.

Jag tycker att de här åren även accentuerade hur man bör använda makroekonomi gällande investeringar. Exempelvis att index är enormt svårt att tajma med hjälp av makro. Det har vi sett hittills 2023. De flesta har varit väldigt negativa sedan i höstas men börsen har rusat sedan dess och inflationen faller. Däremot tycker jag makro kan användas gällande vilka sektorer man bör investera i. Fastighetsbolag med skyhög skuld har ju blivit en riktig högriskinvestering på grund av de högre räntorna. De som kunde analysera fram detta tidigt gjorde det genom att förstå makroekonomi.

Pandemin blev även en bra påminnelse om hur Fomo (fear of missing out) gör mig sugen på att köpa högt värderade aktier med fantastisk kursutveckling. Jag stod dock emot Fomo:n relativt bra. Det är jag glad över idag då min portfölj lyckligtvis har överpresterat index under var och ett av de tre åren sedan pandemin bröt ut. Sammantaget är portföljen upp några hundra procent under dessa år.

Utveckling och förbättring är ju som bekant en evig strävan. Inom vilka specifika områden arbetar du just nu hårdast för att förbättras? Vilka specifika frågor “grämer” dig mest? (Du behöver givetvis inte ha de färdiga svaren på frågorna, utan syftet är snarare att väcka intressanta tankar om din utvecklingsprocess.)

Även om jag kontinuerligt gör misstag så finns det inte något specifikt område jag försöker förbättra mig inom, men jag fortsätter att läsa aktieböcker för att bli en bättre investerare. Eftersom aktiemarknaden är så komplex finns det alltid små aspekter att förbättra. Det är också vad som gör aktier kul.

Den psykologiska faktorn är dock något jag ständigt måste kämpa med märker jag. Jag får fomo när aktier går upp och börjar tänka på riskerna när de går ner. Det är en ständig kamp för mig att motarbeta dem känslorna, trots att jag ser mig som en rationell person.

Lite kort om din nuvarande “väska”. Beskriv dina största innehav och motivera, kortfattat men ändå med fokus på din strategi/urvalskriterier, varför just dessa är dina största innehav just nu.

De tre största är Sunex, Norbit och Awardit.

Sunex är ett polskt bolag som bland annat säljer solpaneler och värmepumpar. Bolaget växer för närvarande vinsten med ca 100 % och handlas per mina estimat till ca EV/EBIT 6-7 för 2023. Omsättning per aktie är ca 10 gånger högre idag än för 10 år sedan och vinsten har växt ännu mer. Marknaden befinner sig i kraftigt strukturell tillväxt under många år framöver och bolagets huvudmarknader är Tyskland och Polen, vilket är de två länderna som beräknas ha kraftigast tillväxt inom solenergi i EU kommande årtiondet. När jag har grävt online i omdömen för deras produkter så är recensionerna väldigt positiva. Insiderägandet är över 50 % och bolaget är tillräckligt litet och oupptäckt för att vara felprissatt. Riskerna är att senaste årets boom i solpaneler delvis har varit en tillfällig boost och att verksamheten saknar ordentliga moats. Men sammantaget tycker jag att risk/reward i aktie-caset ser väldigt attraktivt ut.

Norbit är högst värderat av mina topp 3-innehav, men jag tror att bolaget kommer att växa vinsten med ca 80 % iår och handlas då kring EV/EBIT 12. Liksom Sunex har Norbit växt omsättning och vinst per aktie kraftigt under många år. Insiderägandet är bra om ca 20 % och insynshandeln har varit positiv senaste året. Bolaget är verksamt inom 3 områden med strukturell tillväxt. En del är kontraktstillverkning (likt Note) och den sektorn gynnas av att en del produktion flyttar hem från Kina. Den andra verksamheten är utrustning som undersöker havsbotten inför exempelvis byggnation av havsbaserad vindkraft. Just havsbaserad vindkraft bör ha mycket fin tillväxt kommande årtionde då havsbaserad vindkraft inte stör eller syns i samma utsträckning som landbaserad vindkraft. Slutligen så säljer Norbit utrustning som automatiskt läser av exempelvis vilken lastbil som ska förses med avgift för vägtullar, även det är ett växande område med lagkrav som bör generera tillväxt framgent. De två sistnämnda områdena har höga bruttomarginaler och bör växa bra under 2023. De höga bruttomarginalerna gör att vinsten troligen kommer växa betydligt snabbare än omsättningen. Det leder troligtvis till att marknaden värderar aktien högre vilket bör ge stöd till aktiekursen.

Slutligen har vi Awardit som jag helt enkelt tycker ser för lågt värderat ut jämfört med vad bolaget har presterat fundamentalt. Jag ser dock inte samma explosiva vinsttillväxt under 2023 som i de två ovanstående casen. Bolaget hade ett dåligt Q1 2022 vilket ledde till att aktien störtdök. Men trots att bolaget i de efterföljande 4 kvartalen har presterat bra är kursen långt ifrån där den var innan Q1 2022. Bolaget handlas idag omkring 10 gånger rörelsevinsten vilket jag tycker är för lågt då man liksom Norbit och Sunex är ett bolag som har en lång fin historik av att växa omsättning per aktie och rörelsevinst per aktie. Bolaget värderas som ett halvdåligt värdebolag, medan jag ser det som ett kvalitativt tillväxtbolag. Sammanfattningsvis bygger mitt investeringscase huvudsakligen på att jag har en annan uppfattning än marknaden om vad dagens Awardit ska värderas till. I takt med att bolaget fortsätter leverera tror jag att en uppvärdering kommer att ske.

Alla bolagen ovan har market cap runt 1-2,5 miljarder sek. Jag gillar den storleken. Bolagen är tillräckligt stora för att ha likviditet, men de är inte så stora att fonderna redan har skickat upp värderingarna för högt. Jag ser det som fullt rimligt att aktierna ovan stiger 50-100 % under 2023, men det är viktigt att komma ihåg att med små aktier som växer i hög takt ökar risken för stora bakslag. Aktierna som jag historiskt har investerat i har relativt ofta gjort kraftiga kursuppgångar, men vid flera tillfällen även åkt på kraftiga smällar nedåt. Min metod för att mitigera risken är att diversifiera i drygt 10 olika aktier, samt att sälja när event inträffar som jag inte såg framför mig och som förändrar min syn på caset. Även om aktien skulle vara ner 30 % den dagen är det normalt sätt bättre att lägga över pengarna i aktier där min tes fortsätter att spela ut sig.

Vilka är dina övergripande mål med dina investeringar? Vart ser du dig själv rent utvecklingsmässigt om 5-10 år?

Generera så bra avkastning som jag kan och ge min familj ett bra liv ekonomiskt. Jag har inga mål om att förvalta andras pengar eller bli anställd igen. Mina mål handlar snarare om att vara så lycklig som möjligt i vardagen genom verktyg som kost, träning, tankemönster och meditation.

Har du några bra “stalltips” till en nybörjare (person som inte har kommit lika långt i sin utvecklingsresa som du har) som ser dig som en förebild och skulle vilja förbättras som investerare?

Investera inte i olönsamma bolag. Försök inte tjäna pengar snabbt genom att ta för mycket risk, även om det känns tråkigt.”

Ju mindre erfarenhet du har, desto mer bör du diversifiera. Investera inte i olönsamma bolag. Försök inte tjäna pengar snabbt genom att ta för mycket risk, även om det känns tråkigt. Lär av dem som har ett långt bra track record och inte av dem som blir intervjuade mest av media. Ge inte upp efter en jobbig period. Försök investera i bolag som är lätta att förstå. Kolla alltid bolagens ekonomiska historik. Glöm inte värdering. Man lär sig mer varje år, det kommer även du göra om du fortsätter med aktier.

Om du fritt får välja tre börsprofiler/individer som du gärna skulle vilja se i en kommande Börskollen-intervju (gärna bloggare och/eller Twitterprofiler), vilka skulle du då välja?

Ni kanske redan har intervjuat några av dem, men Alexander Eliasson, Snyfter och 89Olle hade varit intressant att höra mer från!

Slutligen kan jag tillägga att mina resonemangen ovan såklart kan nyanseras enormt mycket mer, aktiemarknaden är komplex. Men kul att vara med!

Ett stort tack för din medverkan, grattis till kommande tillökning och lycka till med investeringarna!

Disclaimer: Som läsare av denna artikel bör man utgå ifrån att den intervjuade personen har haft, har eller kan komma att ha ekonomiska intressen i de bolag/produkter som omnämns. Artikelns syfte är endast att inspirera till kunskap och inget av det som sägs/skrivs ska ses som någon form av investeringsrådgivning eller uppmaning till affärsbeslut av något slag. Eventuella investeringsbeslut fattas alltid självständigt av läsaren/investeraren.