(Del 1) Börskollen intervjuar investeraren och Twitterprofilen Professor Kalkyl

I “premiärupplagan” av Börskollens nya artikelserie, där vi kommer att intervjua intressanta “profiler” i syfte att sprida mer kunskap om börsen, investeringsstrategier och privatekonomi, får vi lära känna ingen mindre än unge och ambitiöse herr Professor Kalkyl - bekant och uppskattad av många, inte minst via sitt mycket innehållsrika Twitterflöde!

Som ni säkert kan förstå hade vi många frågor och har därför valt att dela upp intervjun i två separata delar, där den första är lite mer introducerande och “basic” medan vi i del två växlar upp och lägger mer fokus på Professorns specifika investeringsstrategi.

Hej Professor Kalkyl. Riktigt kul att få intervjua dig. Kan du inleda med att kort berätta lite allmänt om vem du är och din bakgrund för våra läsare.

Tja! Kul att få vara med till att börja med. Jag är snart 25 år gammal, bor på västkusten i en lägenhet med min flickvän och jobbar på dagarna som plåtslagare. Utöver börsen så älskar jag musik, film och böcker - vilket de som följer mig säkert har märkt.

Låt oss spola tillbaka bandet lite, hur fick du upp intresset för aktier och investeringar från första början?

Det handlade väl om typ en tusenlapp i vinst, men det var en häftig känsla. Sedan dess har intresset bara vuxit i takt med att man lärt sig mer.

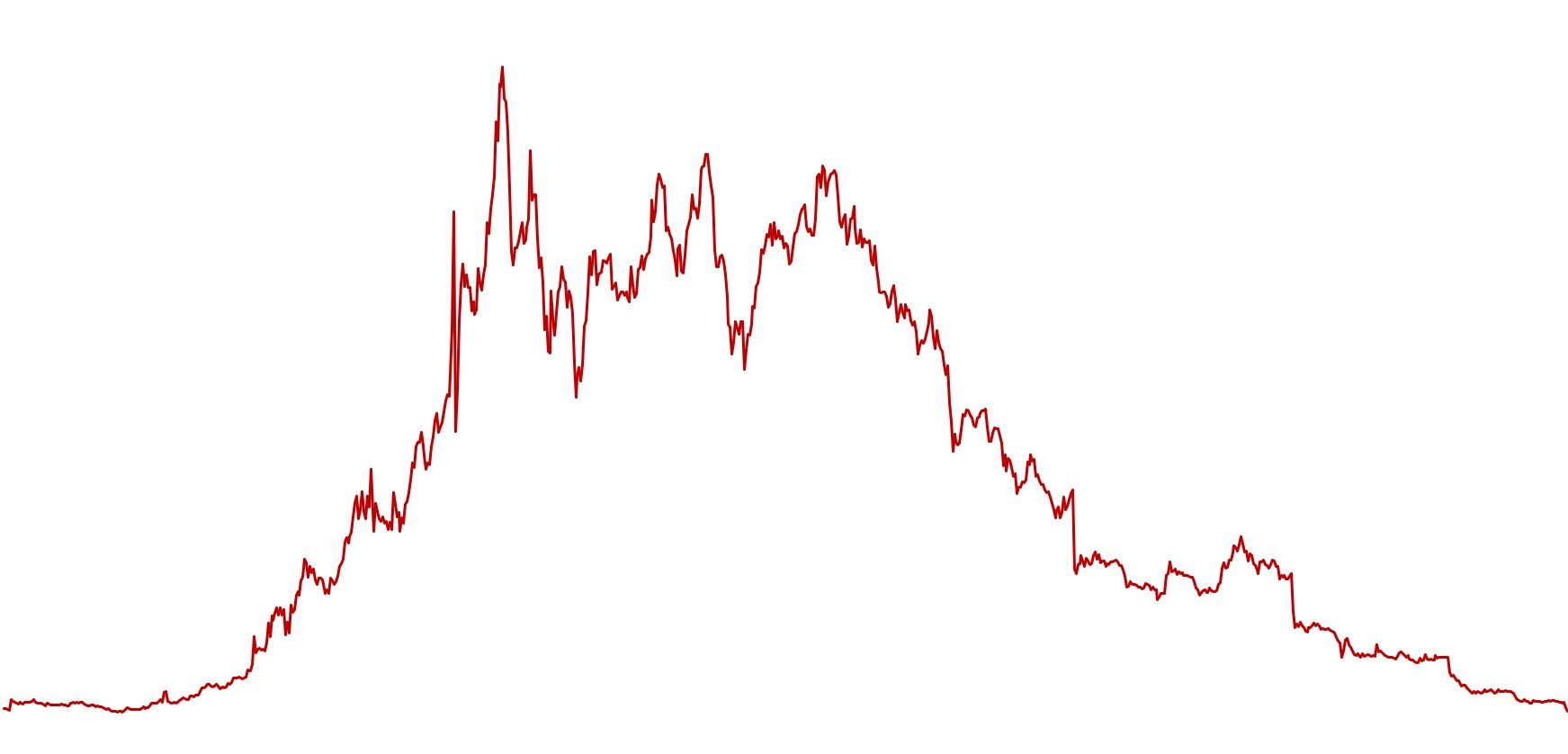

Alltså, det började med något så dumt som en rekommendation från en kompis. En kompis vars kollega sade typ; “Nu är det köpläge i Fingerprint”. Ett bolag som kollegan följt noga i flera år och dessutom gjort stora pengar i. Jag har för mig att detta var i den första riktigt stora rekylen ner från toppen, där jag lyckades göra 20% på uppstudsen. Det handlade väl om typ en tusenlapp i vinst, men det var en häftig känsla. Sedan dess har intresset bara vuxit i takt med att man lärt sig mer.

Fingerprint - “the rise and fall”.

Låt oss ha ovanstående som utgångspunkt och sen sakta med säkert spola oss framåt, steg för steg. Kan du berätta lite mer om din utvecklingsresa inom börsen/investeringar, hur gick du från att vara “nyväckt” till att idag lägga 20+ timmar varje vecka på börsen samt också ha blivit en mycket välkänd börsprofil på Twitter?

Sedan dess har jag begått tusen misstag till, men försökt att ta lärdom av var och ett.

Haha, profil är ett märkligt ord, men låt gå...

Min “resa” på börsen började självklart bland de allra sämsta bolagen på Aktietorget (numera Spotlight Stock Market). En större nit jag gick på var ett bolag vid namn Crowdsoft (numera heter de Flowscape), som hade en krishanterings-plattform likt den amerikanska Everbridge säljer idag med stor framgång över hela världen - bolaget drogs med enorma förluster, attraherade aldrig några kunder och jag blev smärtsamt medveten om tre nya begrepp: nyemission, burnrate och kassa. Sedan dess har jag begått tusen misstag till, men försökt att ta lärdom av var och ett. Delta Minerals var också ett riktigt dumt köp som kostade mycket läropengar, jag tror bolaget är avnoterat idag.

Fördomarna jag hade mot dessa mognare bolagen var att “de tog så lång tid att tjäna pengar på” - men ack så fel jag hade.

Efter ett drygt år av harvande bland alla dessa skräpbolagen insåg jag att det inte fungerade. Jag tror att det som höll mig kvar i marknaden var att jag förlorat så mycket pengar, vilket annars brukar få folk att lämna för gott och aldrig komma tillbaka. Jag kunde liksom inte bara ge upp när flera års besparingar gått upp i rök på grund av min egen okunskap, jag behövde lära mig vad som faktiskt fungerade. Jag började istället kolla på bolag som Holmen, Latour, Indutrade och Hexagon. Fördomarna jag hade mot dessa mognare bolagen var att “de tog så lång tid att tjäna pengar på” - men ack så fel jag hade. Nu gick ju depån faktiskt upp i värde. I denna vevan började jag även lyssna på podden PrataPengar och köpa hem aktieböcker. Sedan dess har jag försökt vara som någon typ av tvättsvamp och suger i mig så mycket kunskap det bara går via poddar, böcker och andra kanaler.

Jag hittade till “finanstwitter” ganska sent tror jag, någon gång 2018 kanske. Började först och främst följa FIRE-profilerna (Miljonär Innan 30 och Farbror Fri t.ex), och blev väldigt inspirerad av tanken på en portfölj som går att leva på. Testade mer och mer att posta egna trådar och sådär, för att utveckla min analysförmåga och få feedback från de som visste mer än mig. Otroligt lärorikt. Jag gör väl exakt samma sak idag, fast har några fler som följer mig. Twitter har hjälpt mig massor sedan dess, bland annat fick det mig att våga ta steget ifrån indexkramande med investmentbolag som grundplåt i portföljen, mot en tillväxtorienterad sådan. Idag är börsen mitt absolut största intresse och jag är väldigt tacksam över att jag inte gav upp när det gick som sämst.

Om man skulle översätta din tillväxt i antal följare på Twitter till avkastning på depån skulle man antagligen inte behöva jobba mer alls (haha). Det är minst sagt en rekordutveckling där du nu har över 11.000 följare! Hur kommer det sig? Vad tror du är receptet för att fånga och engagera en stor publik?

Haha, det är helt sjukt egentligen. Men jag har funderat lite på det här, och det blir nog lite av ett självspelande piano när man gått över en viss nivå av följare tror jag. Man är mycket mer benägen att följa någon som redan har många följare, än tvärtom. Det är som ett kvitto på att personen i fråga är duktig även om det kan visa sig vara helt fel. Sedan postar jag säkert med högre frekvens än många andra och är mer transparent kring mina innehav. Plus att det säkert finns någon underdog-effekt, då min yrkesbana är väldigt långt ifrån finans.

Vi skiftar fokus till din investeringsstrategi. Kan du initialt, med egna ord, relativt kort och övergripande försöka beskriva din nuvarande investeringsfilosofi och val av strategi?

Det kommer säkert låta som en hög med klyschor nu, men jag försöker ha en långsiktig strategi med fokus på marknadsledande tillväxtbolag (eller utmanare) som har skalbara och/eller högst lönsamma affärsmodeller i branscher/nischer som gynnas av någon större strukturell trend i samhället. Någon exakt placeringshorisont har jag inte bestämt, men någonstans mellan 5-40 år i alla fall.

Vilka är/har varit dina främsta förebilder och inspirationskällor?

Ett par välkända namn jag ofta skriver om är Pat Dorsey, Aswath Damodaran, David Gardner och Peter Lynch. Men om man skiljer på kunskap och inspiration: kunskap tar jag från böcker eller intervjuer med investerare (i poddar som Invest Like The Best, The Meb Faber Show, Capital Allocators, Masters In Business mfl), medan inspiration kan komma från vem som helst så länge personen i fråga tydligt visar att den älskar det den håller på med. Nicklas Andersson på Avanza är ett typexempel på någon som inspirerar mig, även om jag knappt vet vad han äger för bolag eller hur han investerar.

Vilka är dina övergripande mål med dina investeringar? Vart ser du dig själv rent utvecklingsmässigt om 5-10 år?

Jag vet inte riktigt. Jag har nog inget tydligt mål idag, men kanske en grumlig bild någonstans i bakhuvudet av att i framtiden kunna leva på börsen i någon mån. Än så länge är det dock bara en hobby som jag lägger väldigt mycket tid på.

Har du några bra “stalltips” till en nybörjare (person som inte har kommit lika långt i sin utvecklingsresa som du har) som ser dig som en förebild och skulle vilja förbättras som investerare?

Många vill bli duktiga på saker och ting men lägger inte ner tiden som krävs. För att bli en riktigt duktig investerare behöver man lägga ner väldigt mycket tid.

Jag är ju fortfarande ganska grön själv, men det som hjälpt mig mest är nog att ägna mycket tid. Många vill bli duktiga på saker och ting men lägger inte ner tiden som krävs. För att bli en riktigt duktig investerare behöver man lägga ner väldigt mycket tid. Lyssna på vad andra erfarna personer har att säga (poddar igen, en väldigt bra källa för inspiration och tips), läs vad som fungerat över tid och inte, testa att analysera bolag själv och var inte rädd för att göra fel.

Vad tror du om börsens utveckling rent generellt under de kommande 6-12 månaderna och ser du några specifika investeringstrender, sektorer eller case som du personligen kommer att lägga mer fokus på framöver?

(2020-04-26) Försöker att inte gissa för mycket kring börsen i stort, utan istället fokusera på mina egna innehav. Nu har vi haft en monstruös uppstuds från årets lows, så visst drar man öronen åt sig lite när ett par portföljbolag har dubblat sig på en månad... Men generellt vill jag inte sitta med en monsterkassa om det visar sig att min “indextes” inte stämmer, då är det bättre att ligga investerad om man inte vet bättre.

Tre trender jag gillar är digitaliseringen (allt från digitala konsumenttjänster som Tinder till nischad B2B-mjukvara likt Ansys eller CoStar Group), effektivare hälsovård (jag gillar främst medtech då det ofta är relativt förutsägbart och många gånger har skalbara affärsmodeller med förbrukningsvaror. Men även här finns digitaliseringscase som Veeva Systems eller Dexcom) och ökad konsumtion (t.ex starka varumärken som Moncler, L’Oréal eller Apple. Men det kan också vara e-handel via Shopify eller streamingtjänster som Spotify eller Netflix).

En kort liten utmaning; om du bara får välja fem olika aktier idag och investeringshorisonten är tio år, vilka skulle då du välja och en kort motivering varför?

Fem är ganska få bolag för mig personligen, och tio år är en väldigt lång tid att placera i något utan uppsyn kvartalsvis. Så jag skulle nog köra på något i stil med Alphabet, Amazon, Roper Technologies, L’Oréal & Investor då de alla är beprövade och diversifierade bolag med fin historik. Med dessa fem tillsammans kan man sova gott om natten med tio års placeringshorisont, även om det inte ger högsta möjliga avkastning.

Om du fritt får välja tre börsprofiler/individer som du gärna skulle vilja se i en kommande Börskollen-intervju (gärna bloggare och/eller Twitterprofiler), vilka skulle du då välja?

Det finns väldigt många intressanta och duktiga personer där ute, så listan kan göras alldeles för lång...men tre som dök upp i huvudet utan att scrolla på Twitter är dessa nedan. Och av någon anledning börjar alla på bokstaven J.

Jake Moore @JakeeMooore

Joachim @joachimwenstrom

Jonas Bernhardsson @cj_bernhardsson

Inom kort kommer vi att släppa del två av denna intervju. Stay tuned!

Disclaimer: Som läsare av denna artikel bör man utgå ifrån att den intervjuade personen har haft, har eller kan komma att ha ekonomiska intressen i de bolag/produkter som omnämns. Artikelns syfte är endast att inspirera till kunskap och inget av det som sägs/skrivs ska ses som någon form av investeringsrådgivning eller uppmaning till affärsbeslut av något slag. Eventuella investeringsbeslut fattas alltid självständigt av läsaren/investeraren.