Börskollen-intervju med investeraren, poddaren och börsprofilen Niklas Aldén

I denna, vår sjätte intervju, får du lära känna Niklas Aldén, en mycket uppskattad investerarprofil som många av er säkert redan är bekanta med via podden Market Makers. Niklas berättar mer om sin resa och sina viktigaste lärdomar och sen grottar vi ner oss mer i hans investeringsprocess, strategi och nuvarande portfölj/”top picks”. Detta vill du helt enkelt inte missa!

Hej Niklas Aldén. Riktigt kul att få intervjua dig. Kan du inleda med att kort berätta lite allmänt om vem du är och din bakgrund för våra läsare.

Jag är en Stockholmare som idag lever i exil i Sveriges finansmecka Linköping med min dotter och fru. Driver idag ett IT-konsultbolag och rör mig i rasande fart mot en 30-årskris. Mest känd är jag nog dock för podcasten Market Makers som jag driver tillsammans med den eminenta Fabian Franzén.

Vi försöker skapa Sveriges bästa podcast om teknikaktier och vi varvar analyser av spännande bolag och sektorer med intervjuer av duktiga förvaltare och profiler.

Låt oss spola tillbaka bandet lite, hur väcktes ditt intresse för aktier och investeringar från första början?

Det finns egentligen två faktorer som spelade väldigt stor roll för att jag skulle intressera mig för investeringar. Den ena handlade om att jag och min fru bägge haft omtänksamma föräldrar som sparat en slant åt oss som barn. Det var dock en stor diskrepans mellan hur detta barnspar utvecklats, min fru hade fått fyra gånger högre avkastning tack vare att man valt en billigare och bättre fond.

Detta öppnade mina ögon för att det gör stor skillnad hur man placerar sina pengar och eftersom jag sakta men säkert började bygga upp ett överskott i min verksamhet så kände jag att tiden var rätt att börja intressera sig.

Låt oss ha ovanstående som utgångspunkt och sen sakta med säkert spola oss framåt, steg för steg. Kan du berätta lite mer om din utvecklingsresa inom börsen/investeringar, hur du gick från att vara “nyväckt” till att idag vara en avsevärt mycket mer erfaren investerare som många låter sig inspireras av? Drivkrafter? Viktiga milstolpar och “aha moments”?

Resan jag gjort är nog ganska klassisk och hur gärna man än vill hjälpa folk att slippa nybörjarmisstagen så kommer de tyvärr att behöva lära sig den hårda vägen. Det enda jag kan försöka hjälpa till med är att berätta att det blir bättre och att inspirera till att inte ge upp bara för att man går på nitar, alla har gjort det.

Learn from your mistakes, you paid for them

Jag kan kortfattat berätta om de olika stegen jag gått igenom och som jag tycks dela med många andra:

Oavsett om man haft förmånen att börja med ett barnspar eller ej så brukar fonder vara den första sparformen man stöter på. Tyvärr överger alldeles för många fonderna och det är synd då det är en väldigt bra sparform även om man gärna vill krydda med egna aktieval.

Jag förlorade en stor del av mitt lilla sparkapital genom att kasta pil på börslistorna.

Jag började själv läsa på och jämföra fonder och lärde mig om hur stor skillnad förvaltningsavgiften gör för dina resultat på lång sikt. Många stirrar sig dock blinda på denna avgift och glömmer bort att man ibland också får vad man betalar för. Det finns bra aktivt förvaltade fonder vars avkastning får avgiften att verka billig i efterhand. Titta mer på historiska resultat och fråga runt vilka fonder andra gillar.

Efter att ha blivit mer bekväm med fonder så var det ganska naturligt att vilja göra egna aktieval. Jag hade dock ingen aning om hur man valde aktier och gick därför till listan “Dagens vinnare” och tog de som gått upp mest under dagen bara för att bli “Dagens förlorare” dagen efter…

Om du tilltalas av att slippa tänka på bolagen och bara vill spara långsiktigt, köp fonder istället.

Jag förlorade en stor del av mitt lilla sparkapital genom att kasta pil på börslistorna. Givetvis köpte jag också in mig i en hel del drömmar då andra, lika aningslösa, privatsparare på nätet sålde in guld och gröna skogar i just deras förhoppningsbolag. Ta inte tips från främlingar på Facebook, Instagram eller forum, speciellt inte om de ständigt slänger ur sig nya, påhittade riktkurser, snackar om “PM” (pressmeddelanden) som ska komma och kallar alla kritiker för baissare.

Jag gav upp försöken att själv välja aktier eftersom det kändes helt slumpmässigt hur de skulle utvecklas och började istället köpa “stabila kvalitetsbolag”, bolag som gav utdelning eller investmentbolag t.ex. Det verkade vara en framgångsrik strategi enligt många, men det var också lite tråkigt ärligt talat. Om du tilltalas av att slippa tänka på bolagen och bara vill spara långsiktigt, köp fonder istället.

Sakta men säkert växte kunskapen genom erfarenhet, poddar, bloggar och förstås väldigt mycket böcker. Även Twitter har varit en stor källa till kunskap, där delar många kloka investerare sina tankar och länkar vidare till läsvärda böcker, artiklar o.s.v.

Benjamin Graham (“The Intelligent Investor”) lärde mig att det som driver aktiepriset är den fundamentala utvecklingen i bolaget bakom. Warren Buffett berättade om sitt koncept “circle of competence” som säger att man skulle investera i sådant man begrep, därav fokuserar jag min energi främst på digitalisering och teknik. Peter Lynch (“One Up On Wall Street”) introducerade mig för GARP (“Growth at a Reasonable Price”) som sade att man måste ta hänsyn till tillväxten för att kunna värdera de snabbväxande techbolagen korrekt. Sist men inte minst fick jag lära mig om risk av mästaren, Howard Marks (“The Most Important Thing”). Biblioteket har rätt schyssta lärare även jämfört med svenska toppuniversitet.

Du är ju också en tämligen välkänd Twitterprofil (med ca 7.500 följare) och poddare (Market Makers). Vad får man som följare/lyssnare ta del av om man följer dig? Vad ser du själv för vinning i att vara aktiv i dessa kanaler?

Ingen har möjlighet att analysera alla bolag i världen så Twitter och poddar är jättebra verktyg för att hjälpas åt att hitta de mest spännande investeringarna.

Jag skulle säga att huvudorsaken till att folk följer podden och mig är att vi på ett underhållande och avslappnat sätt introducerar våra lyssnare för nya, spännande case. Vi berättar om både kända och okända techbolag, ger vår syn på värderingen, deras verksamhet och framtiden. Dessutom djupdyker vi ofta i snabbväxande sektorer och berättar om vilka som är vinnarna (och förlorarna) i olika trender. Ingen har möjlighet att analysera alla bolag i världen så Twitter och poddar är jättebra verktyg för att hjälpas åt att hitta de mest spännande investeringarna.

Vilka är/har varit dina främsta förebilder och inspirationskällor? Har dessa förändrats avsevärt över tid och i så fall hur och varför?

Jag har faktiskt inga specifika förebilder på det sättet men däremot älskar både jag och min poddkollega Fabian att läsa och vi förespråkar att läsa mycket och brett. Detta är något Buffetts parhäst Charlie Munger också pratar mycket om, han kan man höra mer om i ett av årets sommaravsnitt. Vi har tre somrar i rad gjort speciella “sommaravsnitt” där vi avhandlar olika intressanta profiler inom ekonomi och finans. Jag rekommenderar alla dom avsnitten för den som vill lära sig lite mer om några som inspirerat oss mycket. Dessutom får man enormt mycket lästips på köpet också!

Gå in i din podcastapp och kolla in avsnitt 41-44 för vår första sommarserie, sedan 90-93 och årets sommarserie 139-142.

Det finns förstås också massvis med duktiga profiler på Twitter, istället för att rekommendera de gamla vanliga så tänkte jag ge tips på några som inte har tillräckligt med följare:

- Edvin Malmgård

- Simon

- Axel Persson

- 10-K Diver

- Sahara

- Ludvig Rosenstam Åhman

- och förstås min bättre hälft: Fabian Franzén

Låt oss skifta fokus till din investeringsstrategi. Kan du initialt, med egna ord, relativt kort och övergripande försöka beskriva din nuvarande investeringsfilosofi och val av strategi?

(...) gått från att i början göra extremt platta analyser till att göra det onödigt komplext och sedan tillbaks till att hålla det enkelt igen.

Det är så otroligt svårt att förklara saker som är så flytande och luddiga så att de blir sammanhängande, kärnfulla och med en röd tråd. Min investeringsstrategi är flytande och förändras ständigt, det är något jag också skriver och pratar mycket om; vikten av att hela tiden utvärdera och utveckla.

Precis som jag skrev tidigare har jag gått igenom flera steg i min resa som investerare, jag har provat olika tillgångsslag, olika strategier och även gått från att i början göra extremt platta analyser till att göra det onödigt komplext och sedan tillbaks till att hålla det enkelt igen.

Nyckeln är att ständigt vara flytande och förändras i takt med att marknaden förändras.

Många har nog en bild av mig som makroinvesterare eftersom jag var väldigt högljudd under nedgången 2018 då jag låg kort marknaden och pratade mycket makro i podden. Nyare följare tänker kanske mer på mig som en techinvesterare. Nyckeln är att ständigt vara flytande och förändras i takt med att marknaden förändras. I perioder spelar makro stor roll, i andra perioder fundamenta och stundtals är det bara förhoppningar och story som driver marknaden.

Det finns dock två saker jag kan peka på som varit hyfsat konstanta och det är att jag främst vill ha absolut avkastning istället för relativ samt att jag gillar att analysera och investera i enskilda bolag/aktier.

Absolut avkastning på årsbasis är mitt mål, jag vill alltså inte ha några förlustår.

Absolut avkastning på årsbasis är mitt mål, jag vill alltså inte ha några förlustår. Många fokuserar mycket mer på relativ avkastning, alltså hur man presterat i relation till ett specifikt index. Om stockholmsbörsen är ner 20% ett år så gör det mig väl inte gladare att jag överavkastat med 5%? Jag är ju fortfarande ner 15% för året då!

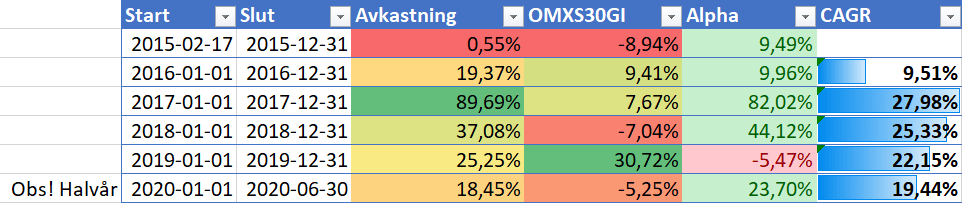

Sedan 2015, då jag började skriva ner och mäta min årsavkastning har jag lyckats klara av mitt mål med att inte gå back på årsbasis och den strategin passar mig och hur jag funkar. Delvis är stora nedgångar jobbiga att ta igen (-50% innebär att du måste få +100% för att vara tillbaks på noll) och dessutom är det vedertaget att vi som människor tar förluster dubbelt så hårt som vinster.

Låt oss fördjupa oss lite mer. Om vi tvingar dig att rangordna de fem viktigaste urvalskriterierna som ligger till grund för din analys/urval/köp samt kort motivera dessa, hur skulle den ordningen se ut? (Det viktigaste kriteriet kommer först.)

Det finns inga hårda regler för mig, allt handlar om helheten.

Som jag skrev ovan så är den andra stora konstanten, förutom målet med absolut avkastning, att jag gillar att investera i enskilda bolag så låt oss fokusera på enskilda aktier.

Det finns flera sätt jag hittar case på, det kan vara screening, någon nyhet eller artikel eller att någon nämnt bolaget på Twitter eller i en podcast t.ex.

Det första jag alltid gör är att snabbt kolla på sammanfattning av vad bolaget gör, dessa bolagsbeskrivningar hittar man t.ex. via Börsdatas terminal, hos nätmäklarna eller varför inte här hos Börskollen?

Bolagsbeskrivningen ger mig en idé om vad det är för typ av bolag, huruvida jag kan tänkas förstå verksamheten och vad jag kanske bör kolla efter om jag ska gräva djupare.

Sedan tittar jag snabbt över lite grundläggande data och nyckeltal, oftast via Börsdata. Det kan handla om multiplar (P/E, P/S, EV/EBIT, o.s.v.), börsvärde, marginaler, skuldsättning, m.m. Det är förstås också väldigt intressant att få historiken, hur har t.ex. vinst, omsättning, marginaler och skuldsättning utvecklats de senaste åren?

Jag kan även ta hänsyn till mer tekniska faktorer, hur ser kursgrafen ut? Framförallt är det momentum jag kan titta efter, ser aktien “stark” ut?

Det finns inga hårda regler för mig, allt handlar om helheten. Det är t.ex. ok om bolaget inte går med vinst idag om jag tror det finns möjlighet för det i framtiden. Ibland kan de bästa casen se fruktansvärda ut på dagens nyckeltal men lägger man pusslet och räknar lite själv ser man potentialen. Utmaningen då är dock att inte bli för optimistisk och verkligen använda sig av en rejäl säkerhetsmarginal (“margin of safety”).

I slutändan landar man dock alltid i att man måste gå igenom kvartalsrapporter och årsredovisning för att verkligen grotta ner sig.

För att få en ordentlig förståelse för bolaget kan man ta hjälp av andras analyser, bolagspresentationer och intervjuer med beslutsfattare. I slutändan landar man dock alltid i att man måste gå igenom kvartalsrapporter och årsredovisning för att verkligen grotta ner sig. Är det ett svenskt bolag är dessutom årsredovisningen oftast väldigt trevligt paketerad så att du får en bra genomgång av bolagets verksamhet och vision.

Jag har som sagt inga hårda regler för vad ett bolag måste uppfylla men jag vill förstås att bolaget ska kunna visa lönsamhet någon gång inom en snar framtid, jag kan tänka mig att ha ett par innehav som inte är lönsamma idag men det får absolut inte vara en majoritet. Dessutom ska de uppvisa en hyfsad tillväxt, bra marginaler, gärna låga eller obefintliga skulder samt bra avkastning på eget och/eller investerat kapital. Allt detta ska förstås också kunna köpas till en rimlig prislapp, oftast baserat på någon enklare multipel såsom P/E eller EV/EBIT.

Mer mjuka värden spelar också roll, bra ledning, stort insiderägande och att de verkar på en intressant och snabbväxande marknad.

Varningsflaggor är att bolaget ständigt ökar antalet aktier istället för att finansiera sin tillväxt med kassaflöden från verksamheten, att tekniken/affären är oprövad och att ledningen aldrig levererar det de lovar.

“Coronabörskraschen” har ju onekligen givit en möjlighet att stresstesta sin strategi, såväl det initiala fallet som den lika extremt snabba och kraftiga återhämtningen. Det vore väldigt intressant att höra dina funderingar om hur du tycker att dina/dina strategi(er) har klarat sig under denna period? Vilka är de främsta lärdomarna som du kommer att ta med dig? Överväger du några större förändringar framöver?

Jag tycker att jag klarar mitt förvånansvärt bra. En stor lärdom från nedgången i slutet på 2018 var att man måste våga börja köpa efter en nedgång. Jag brände mig en del på uppgången i början på 2019 för att jag fortsatte vara negativ till marknaden. Denna gång var jag modigare och började köpa in mig en bit efter att det bottnat (vilket jag så klart inte visste då). Jag köpte in mig i bra bolag som jag gärna ville äga långsiktigt och som jag tyckte såg billiga ut.

Även själva nedgången gick ok då jag ganska snabbt både hedgade mig och var beredd på säljknappen. Normalt sett brukar det gå lite långsammare ned och man får gott om rekyler att sälja på och jag var därför inte alls beredd på kraften och hastigheten i nedgången. Det fanns helt enkelt få lägen att komma ur så det blev lite sämre än jag hoppats men undvek ändå att vara med på hela nedgången.

Jag gjorde mer eller mindre samma misstag när det vände upp igen också, jag trodde inte alls att det skulle vara en sådan kraft i uppgången och köpte, med facit i hand, för lite. Dessutom tyckte jag i början att många av de bolag som blev vinnare kändes som “first level thinking”, det var för enkelt att Zoom skulle gå upp på att folk hade videomöten helt enkelt. Dessutom är många av “coronavinnarna” fasligt dyra men det har marknaden totalt struntat i.

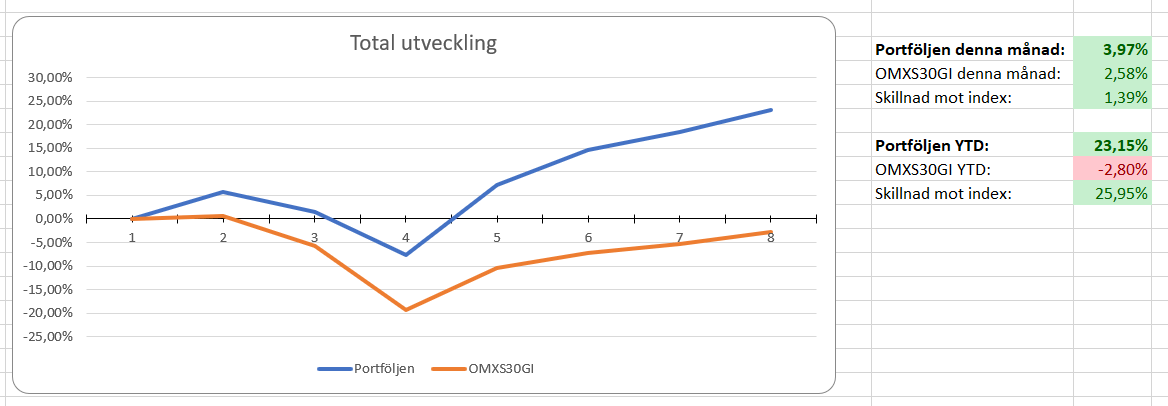

Summa summarum är jag nöjd. Jag hade en period då jag var i negativt territorium men har nu återhämtat mig rejält. Man ser folk på Twitter som har sanslösa siffror detta år men många av dom tror jag tagit alldeles för stor risk egentligen, det är dock bara att gratulera och hoppas att de också får behålla pengarna framåt.

Nedan är min utveckling från årsskiftet fram till den första augusti:

Utveckling och förbättring är ju som bekant en evig strävan. Inom vilka specifika områden arbetar du just nu hårdast för att förbättras? Vilka specifika frågor “grämer” dig mest? (Du behöver givetvis inte ha de färdiga svaren på frågorna, utan syftet är snarare att väcka intressanta tankar om din utvecklingsprocess.)

Något jag gått länge och tänkt på är huruvida jag ska gå över mer mot swingtrading då jag har möjligheten och verktygen för att kunna lyckas med det tror jag.

Det är mycket man funderar över och ifrågasätter, under sommaren blir det oftast ännu mer tid till att tänka också så då förstärks det ytterligare. Något jag gått länge och tänkt på är huruvida jag ska gå över mer mot swingtrading då jag har möjligheten och verktygen för att kunna lyckas med det tror jag.

Utöver det är det väl den ständiga irritationen över att man är så dålig på att vara långsiktig trots att de flesta innehaven är tänkta just som långsiktiga compounders. För att bli framgångsrik med långsiktiga innehav måste man klara av att ta stryk i perioder, jag har svårt för det tyvärr.

Lite kort om din nuvarande “väska”. Beskriv dina fem största innehav och motivera, kortfattat men ändå med fokus på din strategi/urvalskriterier, varför just dessa är dina största innehav just nu.

Jag tror inte på att skala i innehav om man är långsiktig, det är ju klassiskt att man “vattnar ogräset och klipper solrosorna”. Alltså köper mer i det som gått dåligt och säljer det som gått bra, de flesta skulle tjäna mycket på att göra precis tvärtom.

Jag försöker hålla mina case ganska likaviktade, är det något jag vill ha mindre av än något annat ska man ju ifrågasätta varför man vill äga det alls tycker jag. Med det sagt så har jag ju innehav som gått starkare än andra och därför blivit större. Jag tror inte på att skala i innehav om man är långsiktig, det är ju klassiskt att man “vattnar ogräset och klipper solrosorna”. Alltså köper mer i det som gått dåligt och säljer det som gått bra, de flesta skulle tjäna mycket på att göra precis tvärtom.

Evolution Gaming har varit en stor vinnare för mig och den gillar jag fortsatt. Den är stundtals dyr men det är inget att bry sig om när man är långsiktig. Den har fått en välbehövd rekyl i samband med Livingstones placing men det påverkar inte bolaget fundamentalt så jag har handlat en del på svagare dagar. Bolaget har en helt unik position, fantastiska marginaler och dessutom en otroligt spännande möjlighet i USA och nu med förvärvet av NetEnt. Även Kambi gillar jag som ett annat B2B-case inom iGaming som ser betydligt billigare ut också.

Några andra långkörare i portföljen är Instalco och Stockwik som bägge sysslar med förvärv av mindre, ofta entreprenörsdrivna bolag. Bägge är billiga och kommer att finnas kvar länge i min portfölj om inget fundamentalt förändras.

Sedan har jag några case som kräver att man räknar lite mer själv, exempel på det är QleanAir, Endor och Plejd.

Plejd är ett intressant case, de har också en unik position då de erbjuder smarta dimmers (och lite andra produkter för hemautomation) som kostar ungefär som vanliga. Elektriker väljer därför självmant att sätta in Plejd oavsett om kunden vill ha det eller ej och driver därmed merförsäljning när kunderna upptäcker de smarta funktionerna. Har ägt aktien till och från under några år men väntat lite på att de ska bevisa sig och börja visa lönsamhet. Bägge punkterna har man nu fått facit på och jag gillar aktien långsiktigt men den kräver att man räknar lite själv för att se värdet.

Endor säljer utrustning till bilsimulatorer under varumärket Fanatec. Handlas på en mindre lista i Tyskland och släpper bara årsredovisningar på tyska. Lite mer fokus på att tillhandahålla material på engelska och en omlistning till större börs hade varit väldigt positivt tror jag. I nuläget får man lägga telefonorder och köra kvartalrapporterna genom Google Translate. Aktien har gått starkt i år men baserat på förväntad omsättning för 2020 så tycker jag det fortsatt ser hyfsat billigt ut.

Ska inte gå igenom varenda case men vi kan ju ta QleanAir också eftersom jag nämnde den. Bolaget har gått rejält under radarn och noterades dessutom ganska nyligen. Man får själv gräva fram lite historisk data och dessutom läsa och räkna själv för att se värdet då ögonblickssiffrorna ser sådär ut. Man installerar olika typer av luftreningslösningar och detta sker oftast i leasingform vilket gör att man har en majoritet återkommande intäkter. Dessutom gynnas man starkt av corona samt en ny lag i Japan som mer eller mindre käver att de flesta företag investerar i QleanAirs produkter. Tror att kommande kvartal kommer att tydliggöra hur billigt det är (enligt mig). Obs! Låg likviditet i aktien.

Vilka är dina övergripande mål med dina investeringar? Vart ser du dig själv rent utvecklingsmässigt om 5-10 år?

Har inget särskilt bra svar på detta, förhoppningsvis har jag mer erfarenhet och pengar? Har faktiskt inte så mycket konkreta mål, jag försöker bara skapa mig någon form av finansiell trygghet och kanske frihet också. Förhoppningsvis ska väl familjen växa ytterligare och desto mer pengar desto mer tid kanske man kan lägga på barnen. Jag har aldrig varit särskilt driven av girighet utan prioriterar att själv ha kontroll över hur min tid disponeras. Mina verktyg för att uppnå det är främst att vara egenföretagare och genom att spara det överskott jag har (utan att ge för stora avkall på livskvalité).

Vad tror du om börsens utveckling rent generellt under de kommande 6-12 månaderna och ser du några specifika investeringstrender, sektorer eller case som du personligen kommer att lägga mer fokus på framöver?

Teknik fortsätter vara det stora dragloket och även om värderingarna i vissa bolag prisat in alldeles för mycket för snabbt så är det denna sektor som är mest intressant. Därför spelar det roll vilket index man pratar om när man pratar om börsen. Stockholmsbörsens OMXS30 är ju mestadels bank och industri vilka jag tror kommer ha det fortsatt tufft nu med stigande råvarupriser och en trött ekonomi. Nasdaq å andra sidan som är fullt med teknikbolag kommer säkert att fortsätta vara starkt och även S&P500 upptas ju till största del av FAAMNG-bolagen idag vilket bör driva på ytterligare.

Med det sagt tar jag inget bet på någon av dessa index så ta det med en rejäl skopa salt.

En stor del av uppgången vi sett kommer från att techjättarna fortsätter visa enorm tillväxt och fantastiska vinster men också att penningmängden ökar enormt tack vare de enorma stimulanser centralbankerna tillfört systemet. Det driver på tillgångspriser, vilket vi sett på till exempel guld och silver som slagit de flesta börsindex med råge i år. Jag gillar guld och även silver fundamentalt och har pratat varmt om det länge nu vilket visat sig vara korrekt. Kortsiktigt kan det säkert rekylera men det förvånar mig inte om vi har ett guldpris norr om $3000 om ett år.

Den absolut största frågan inom ekonomi just nu är huruvida dessa enorma stimulanser kommer att skapa inflation eller ej. Jag argumenterar ju delvis för att penningmängden är den verkliga inflationen (österrikiska skolans definition) och att vi har mycket högre inflation än vad KPI visar. Detta gäller ännu mer i USA. När inflationen överstiger löneutvecklingen så skapar det enorma problem, framförallt för de mest utsatta och de som inte äger några tillgångar. Det är en av förklaringarna till de enorma klyftor vi ser t.ex. i USA och jag tror det är det stora grundskälet till att så många känner sig lurade idag. Det går inte att finansiera en universitetsutbildning med ett jobb vid sidan av, det går inte att köpa sig sin första bostad (detta gäller även i högsta grad i Stockholm) och många klarar knappt av att sätta mat på bordet för sina barn.

Det är en tragisk utveckling och alldeles för få verkar se kopplingen mellan det penningpolitiska systemet och denna utveckling och skyller därför istället på andra faktorer som egentligen är symptom snarare än orsaker. Jag tror vi stor inför stora förändringar i samhället, inte minst kring det ekonomiska systemet. Det lär bli några stökiga år framåt men förhoppningsvis kliver mänskligheten ut som ett starkare släkte på andra sidan.

Om du fritt får välja tre börsprofiler/individer som du gärna skulle vilja se i en kommande Börskollen-intervju (gärna bloggare och/eller Twitterprofiler), vilka skulle du då välja?

Stort tack för din medverkan och ett fortsatt lycka till med dina investeringar. Vi, och sannolikt många andra, är glada och mycket tacksamma för all kunskap du delar med dig av!

Disclaimer: Som läsare av denna artikel bör man utgå ifrån att den intervjuade personen har haft, har eller kan komma att ha ekonomiska intressen i de bolag/produkter som omnämns. Artikelns syfte är endast att inspirera till kunskap och inget av det som sägs/skrivs ska ses som någon form av investeringsrådgivning eller uppmaning till affärsbeslut av något slag. Eventuella investeringsbeslut fattas alltid självständigt av läsaren/investeraren.